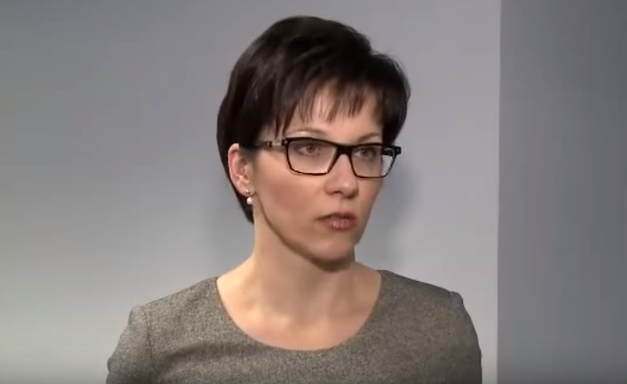

Emisja akcji ALR (ALIOR) Banku na łącznie 2,2 mld zł nie tylko pozwala zwiększyć kapitalizację, ale w przyszłości przyczyni się do zwiększenia płynności, poinformowała prezes GPW Małgorzata Zaleska.

"Ta transakcja pokazuje, że GPW jest atrakcyjnym i bezpiecznym miejscem do inwestowania, także z punktu widzenia inwestorów zagranicznych. Emisja spotkała się z zainteresowaniem niemal 4 tys. inwestorów z 36 krajów" - powiedziała Zaleska podczas konferencji prasowej.

W jej ocenie, GPW jest w regionie miejscem do pozyskiwania nowych środków i wciąż według liczby emisji jest na bardzie wysokim miejscu w Europie.

"Emisja warta ponad 2 mld nie tylko pozwala zwiększyć wartość, ale w przyszłości przyczyni do zwiększenia płynności" - podsumowała Zaleska.

Alior Bank przeprowadził największą emisję akcji z prawem poboru na warszawskiej giełdzie od ponad sześciu lat. Nowe akcje o łącznej wartości 2,2 mld zł trafiły do portfeli niemal 4000 inwestorów z 37 krajów. W ofercie uczestniczyło łącznie ponad 500 inwestorów instytucjonalnych oraz około 3400 osób prywatnych.

Alior pozyskał 1,6 mld zł na zakup części BPH i kolejne 600 mln zł na wzmocnienie m.in. akcji kredytowej.

Alior Bank poinformował w kwietniu, że zawarł z grupą GE Capital umowę dotyczącą nabycia wydzielonej części Banku BPH. Cena za 87,23% udziałów GE w Podstawowej Działalności BPH wynosi 1,225 mld zł (z zastrzeżeniem korekt). Transakcja nie obejmuje zakupu portfela kredytów hipotecznych oraz BPH TFI.

Alior Bank rozpoczął działalność w listopadzie 2008 roku. Bank zadebiutował na warszawskiej giełdzie w grudniu 2012 r. Aktywa banku miały wartość 40 mld zł na koniec 2015 r.