Nawet jeżeli w indeksie rynków wschodzących MSCI udział Chin stanowi poniżej 25%, czyli mniej niż Korea Południowa i Tajwan razem wzięte, to i tak sytuacja tego kraju ma kluczowy wpływ na postrzeganie tej grupy krajów. Oczywiście, w przypadku Państwa Środka giełda nie oddaje skali (i w jeszcze większym stopniu struktury) gospodarki. Jednak wydarzenia z lata 2015 pokazały, że gdy giełda w Szanghaju kicha, to globalny rynek kapitałowy dostaje grypy. W analizach i mediach przewijał się temat zaniepokojenia spadkiem tempa wzrostu gospodarczego, faktem jednak jest że tempo to spadało już od dawna, zaś fala wyprzedaży akcji na całym świecie zbiegła się w czasie z krachem na chińskich parkietach. Rynek ChRL jest wciąż niedojrzały i to co stało się w ubiegłym roku można śmiało porównać do krachu na GPW w 1994 roku. Był to koniec nieracjonalnej hossy „ludowej” opartej na nierealnych oczekiwaniach i braku elementarnej wiedzy z zakresu finansów.

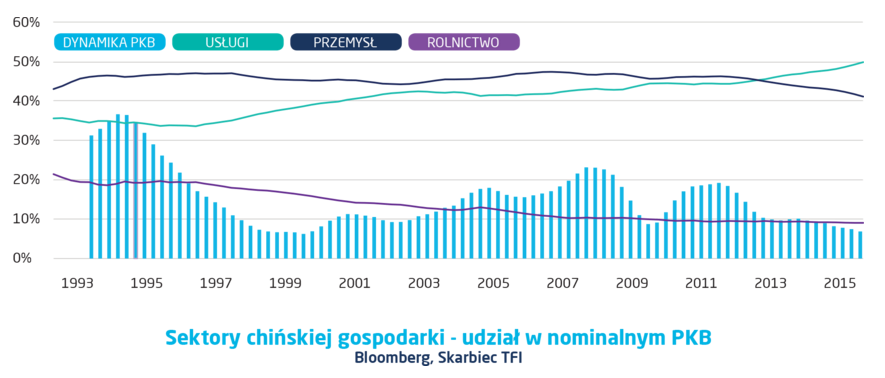

Co więc tak naprawdę dzieje się w Chinach. Kraj ten relatywnie niedawno zaistniał jako mocarstwo gospodarcze. Sukces spoczywał na dwóch fundamentach: wielkości i demografii. Premia demograficzna związana z bardzo wysokim udziałem grupy pracującej w ogóle społeczeństwa przemnożona przez liczebność dała Chinom możliwość wejścia na scenę i kraj ten możliwość tę wykorzystał. Od tego czasu (był to przełom lat 80 i 90 ubiegłego wieku) wiele się w Chinach zmieniło. Znacznie mniej zmieniło się postrzeganie tego kraju przez rynki finansowe. Zbudowane w okresie gigantycznych inwestycji infrastrukturalnych i taniej siły roboczej opartej na migracji ze wsi do miast nie przystaje obecnie do rzeczywistości. Rzeczywistość zaś jest taka, że Chiny znajdują się w drugiej fazie transformacji. Pierwsza, z lat 80-90 XX wieku to industrializacja, teraz mamy do czynienia z przejściem do fazy postindustrialnej. Od kilku lat to usługi odpowiadają za wytwarzanie większości PKB. Obecnie jest to 50% (przemysł 41%, rolnictwo 9%).

Obecnie także demografia gra przeciw wzrostowi. Stopa urodzin spadła z ponad 17/1000 osób do 12,5 w ciągu ostatnich 20. W tym samym okresie udział Chińczyków w populacji świata zmalał z ponad 21% do poniżej 19%. Podjęte w 2014 roku działania zapobiegawcze polegające na rozluźnieniu polityki jednego dziecka nie przyniosły skutku. Skorzystało kilka procent uprawnionych. W zeszłym roku rozluźniono reguły jeszcze bardziej, lecz analitycy nie wieszczą sukcesu. Powód jest dość prosty. Chińskie społeczeństwo dotarło w metryce PKB na głowę mieszkańca do średniego poziomu, a to ciągnie za sobą określone wzorce zachowania. Wysoka dzietność do nich nie należy.

Obecnie najszybciej rozwija się w Chinach ta część gospodarki, która oparta jest na usługach. Podobnie jak poziom dochodów wpływa na demografię, tak oparcie wzrostu na usługach wpływa na jego tempo. Po pierwsze, usługi to przede wszystkim konsumpcja, po drugie inwestycje wymagają znacznie mniejszych nakładów. Zmianie struktury towarzyszy spadek tempa. Nie tylko potrzebne są mniejsze inwestycje, ale już dokonane przestają być potrzebne. W centralnie sterowanych Chinach Ludowych ma to szczególne znaczenie, gdyż ograniczanie inwestycji nie następowało automatycznie w miarę potrzeb jak w gospodarce rynkowej. Nowe fabryki, huty i kopalnie powstawały w oparciu o plan pięcioletni, a nie w odpowiedzi na popyt. Obecnie wiele przedsiębiorstw państwowych znalazło się pułapce przeinwestowania i zadłużenia i trudno im wdrożyć działania zmierzające do dopasowania struktury produkcji do realnego popytu.

Cięcia inwestycji ciągną całą gospodarkę w dół gdyż ich udział, mimo spadku, jest nadal bardzo wysoki. Co więcej, trzeba zdawać sobie sprawę, Chiny nie są krajem jednolitym. Istnieje tendencja do postrzegania ich przez pryzmat zamożnych stref ekonomicznych. Jednak większość mieszkańców i to uboższe, rolnicze prowincje w głębi kraju. Państwo Środka jest w istocie krajem dwóch prędkości: usługi i inwestycje, różne regiony, nowa i stara gospodarka. Polityka fiskalna i luźna polityka pieniężna dają doraźne wsparcie. W dłuższym terminie zadecydują reformy strukturalne. Duże zmiany czekają chińskie firmy państwowe (SOE). Obecnie sześć z nich jest w pilotażowym programie reformatorskim. Zmienia się polityka kursowa, po częściowym upłynnieniu kursu renminbi wymaganym do wejścia do koszyka SDR, Ludowy Bank Chin pracuje obecnie nad związaniem kursu z koszykiem walut najważniejszych partnerów handlowych w miejsce dolara amerykańskiego.

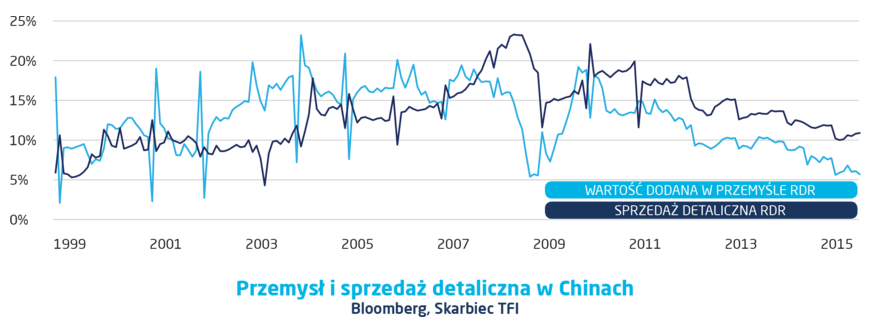

W 2016 większość obserwowanych obecnie zjawisk będzie kontynuowana. Druga co do wielkości gospodarka świata będzie wspierana przez konsumpcję. Sprzedaż detaliczna od II kwartału 2015 przyspiesza i będzie rosła w tempie około 10-11% r/r. Z uwagi na rosnące znaczenie importu konsumpcyjnego, produkcja przemysłowa będzie rosła coraz wolniej. Nadal jednak jej dynamiki są nieosiągalne w większości krajów. Zgodnie z planami chińskich władz dynamika PKB ma wynieść 6,5% r/r. Taki jest też konsens prognoz publikowany przez Bloomberga.

Nowym zjawiskiem dla Chin będą odpływy kapitałowe. Z uwagi na stopniowe zrównywanie się tempa rozwoju w tym i kraju i zagranicą, kapitał będzie szukał wyżej rentownych inwestycji poza granicami Chin. Dotyczy to zarówno kapitału krajowego jak i zagranicznego. Obserwować będziemy więc odpływ z Chin, spadek rezerw i presje na osłabienie renminbi. Rachunek obrotów bieżących powinien pozostać na lekkim plusie (ok 2% PKB), przede wszystkim za sprawą tanich surowców.

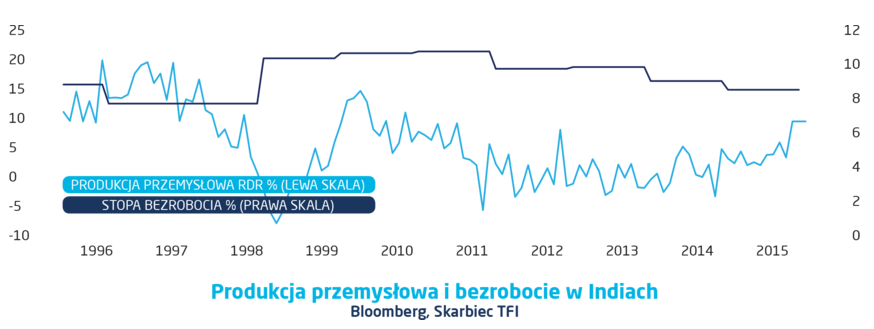

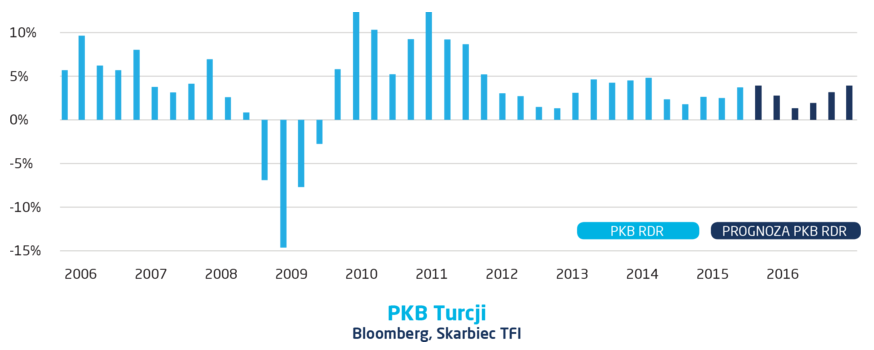

W innej sytuacji znajdują się Indie. Tu po fazie konsolidacji należy spodziewać się przyspieszenia wzrostu w najbliższych latach. Pamiętając, że niedawno zmieniona została metodologia rachunków narodowych i porównywalne dane sięgają wstecz tylko do 2012 roku, gospodarka tego kraju praktycznie cały czas przyspiesza. W tym roku PKB wzrośnie o 7,5%, w przyszłym będzie to 7,8%. Głównym czynnikiem wspierającym wzrost będą inwestycje, przede wszystkim publiczne i zagraniczne. W 2015 roku FDI sięgnęły 48 mld USD. Jeśli chodzi o wydatki rządowe, to Indie zakończyły w zeszłym roku trzyletni proces ich ograniczania. Na ten rok planowany deficyt budżetowy to 3,5% PKB. Umożliwi to lekkie poluzowanie i oczekuje się, że zasili ono inwestycje. Spodziewać należy się także kontynuacji rozpoczętego w 2015 cyklu luzowania polityki pieniężnej. Będzie to możliwe dzięki spadkowi inflacji konsumentów. Podobnie jak w większości gospodarek świata ceny producentów spadają. Jednym z bardziej obiecujących krajów może być w 2016 roku Turcja. Kraj ten osiągnął dno cyklu koniunkturalnego i w kolejnych kwartałach będziemy obserwować stopniowe przyspieszanie wzrostu. Obok potencjału wynikającego z wielkości rynku wewnętrznego i aspiracji materialnych gospodarstw domowych, w 2016 dodatkowym czynnikiem stymulującym konsumpcję będą dodatkowe wydatki rządowe związane z realizacją obietnic wyborczych.

W Turcji zdecydowanie jest miejsce na stymulacje fiskalną. W 2015 relacja deficytu budżetowego do PKB zamknie się prawdopodobnie liczba 1,4%, w 2016 ma to być nieco więcej, nawet do 2,5% według niektórych analityków. Kraj ten może pozwolić sobie na taką operację. Relacja długu publicznego netto do PKB wyniosła na koniec 2015 roku niecałe 25% PKB.

Niestety, mocne finanse publiczne nie są w stanie zrównoważyć z punktu widzenia inwestorów zagranicznych wysokiego deficytu rachunku obrotów bieżących oraz wysokiej inflacji. Oba czynniki wywierają nieustanną presję na kurs TRY. Także stopniowe obniżanie stóp przez bank centralny negatywnie oddziałuje na kurs walutowy. Kolejnym elementem układanki jest tradycyjnie niestabilna polityka. Do niedawna była to kwestia polityki wewnętrznej, od końca 2015 Turcja weszła na arenę geopolityki. Choć gospodarka jako taka będzie zyskiwała na sile, to jednak czynniki ryzyka pozostaną w 2016 na wysokim poziomie.