Od trzech lat WIG pozostaje daleko w tyle za zmianami polskiego PKB. Takie okresy słabości już się zdarzały – potem jednak rynek akcji nadrabiał zaległości.

Obserwacja rynków finansowych prowadzi do ogólnej konkluzji, że niemal nieustannie pojawiają się tematy zajmujące uwagę uczestników tych rynków. Teraz mamy strach przed „Brexit”, rok temu pasjonowaliśmy się „Grexit”. W tle toczy się nieustanna dyskusja na temat podwyżek stóp procentowych w USA, itp.

Na pierwszy rzut oka mogłoby się wydawać, że trendy na rynkach to nic innego, jak tylko pasmo chaotycznych reakcji na takie nieprzewidywalne zdarzenia. W krótkim horyzoncie czasowym pewnie tak, ale czy równie chaotyczne jest zachowanie cen akcji w perspektywie lat?

Postanowiliśmy sprawdzić, czy w długim horyzoncie czasowym kursy akcji na GPW w jakikolwiek sposób podążają za tym co się dzieje w tzw. sferze realnej, czyli w gospodarce.

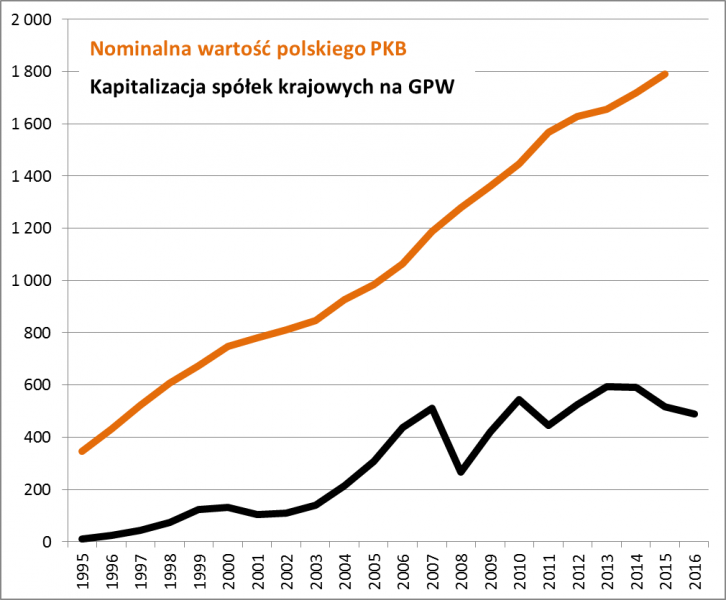

Wbrew pozorom, zadanie takie już na wstępnie natrafia na trudności techniczne. Jeśli chodzi o gospodarkę, to sprawa jest prosta – za miernik jej wielkości można oczywiście przyjąć Produkt Krajowy Brutto (Q). Ale co z miernikiem rynku akcji? W pierwszej chwili na myśl przychodzi kapitalizacja giełdowa, czyli wartość rynkowa wszystkich notowanych spółek. Przecież np. w USA często mówi się na temat wskaźnika kapitalizacja/PKB (obecnie jest on dość wysoko, co zdaniem części analityków świadczy o przewartościowaniu akcji).

Na naszym rodzimym podwórku pomysł ten szybko przechodzi negatywną weryfikację w konfrontacji z liczbami. Na przestrzeni dwudziestu lat kapitalizacja spółek krajowych urosła z ok. 11 mln zł do ponad 500 mln zł (na koniec 2015 r.). Udział kapitalizacji w PKB podniósł się w efekcie z 3 proc. do prawie 29 proc. W ogromnym jednak stopniu ten wzrost to po prostu efekt debiutów kolejnych firm. Porównywanie kapitalizacji z PKB może więc coś powiedzieć na temat rozwoju rynku, ale niekoniecznie na temat tego, jak kursy akcji zachowują się w porównaniu z gospodarką.

Znaleźliśmy jednak alternatywny sposób. Zamiast kapitalizacji przyjęliśmy do porównania flagowy indeks WIG. Oczywiście proste zestawienie wartości WIG z wielkością PKB jest dość kontrowersyjne (podejmujemy taką próbę w ramce), ale można też porównać relatywne zmiany procentowe.

Tu wypada wspomnieć o jeszcze jednym niuansie. Standardowo zmiany PKB podawane są jako realne (po odjęciu inflacji) – takie podejście nie ma na potrzeby naszej odpisanalizy sensu, bo oznaczałoby porównywanie przysłowiowych gruszek z jabłkami (zmiany WIG nie są przecież korygowane o inflację). Na szczęście GUS podaje też dane na temat wielkości nominalnego PKB – to je wykorzystamy.

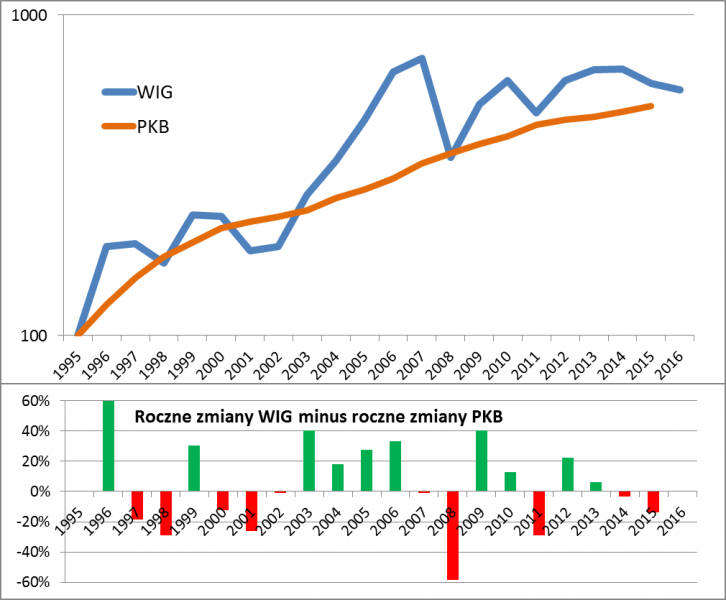

Za punkt startu przyjęliśmy koniec roku 1995 (już po załamaniu dziewiczej hossy na GPW, która ze względu na swe rozmiary całkowicie zaburzyłaby obliczenia). Jeśli przyjąć, że zarówno PKB, jak i WIG startowały wówczas ze wspólnego poziomu 100 pkt., to do końca 2015 roku nominalny PKB urósł do ok. 519 pkt. A WIG? Urósł do 612 pkt. (teraz jest niżej – w okolicy 590 pkt.). Nasz wykres pokazuje, że na przestrzeni tych lat WIG mimo wszystko jednak podążał za polską gospodarką.

Największy problem z inwestycyjnego punktu widzenia polega na tym, że o ile PKB rośnie w miarę jednostajnie (ostatnio wolniej – ale jednak nieustannie bije rekordy), to tego samego nie da się powiedzieć o WIG. Zdarzały się okresy, gdy pod wpływem euforii indeks rósł zbyt szybko, by potem odpokutować boleśnie za grzechy. Najbardziej spektakularnym przykładem była gorączka spekulacyjna z lat 2005-2007, gdy pod wpływem szeregu czynników WIG został wywindowany na poziomy nie do utrzymania względem gospodarki, z których potem z wielkim hukiem runął.

Ta analiza może służyć do dwóch celów. Po pierwsze pokazuje jakie powinny być racjonalne oczekiwania odnośnie stóp zwrotu z akcji na przestrzeni wielu lat. Z naszego porównania wynika, że na dłuższą metę WIG powinien rosnąć w tempie takim jak nominalny PKB. W ostatnich pięciu latach powiększał się on o ok. 4 proc. rocznie. Być może te ostatnie lata to okres przejściowej cyklicznej słabości (widocznej ogólnie na świecie), więc warto też wspomnieć, że na przestrzeni dziesięciu lat wzrost ten wyniósł ok. 6 proc. rocznie. Najwyraźniej stóp zwrotu tego rzędu należy się spodziewać na dłuższą metę (no chyba, że polska gospodarka weszłaby w okres wieloletniego boomu, albo – odpukać – w długofalową stagnację). Rewelacji nie ma, ale przynajmniej powinna być tu wyraźna premia względem bezpiecznych instrumentów dłużnych.

A drugi cel? Nasza analiza pokazuje jednoznacznie, że historycznie inwestowanie na rynku akcji stawało się niebezpieczne (groziło kilkudziesięcioprocentowymi stratami), gdy tempo zwyżki WIG w okresie co najmniej kilku lat było zupełnie oderwane od tempa wzrostu PKB. Obecnie mamy do czynienia jednak z zupełnie odmienną sytuacją. W ub.r. zmiana WIG była o prawie 14 pkt. proc. gorsza od zmiany nominalnego PKB. Indeks pozostaje w tyle za gospodarką także w okresie ostatnich trzech lat (-12 pkt. proc.), pięciu (-26 pkt. proc.), a nawet dziesięciu (-51 pkt. proc.).

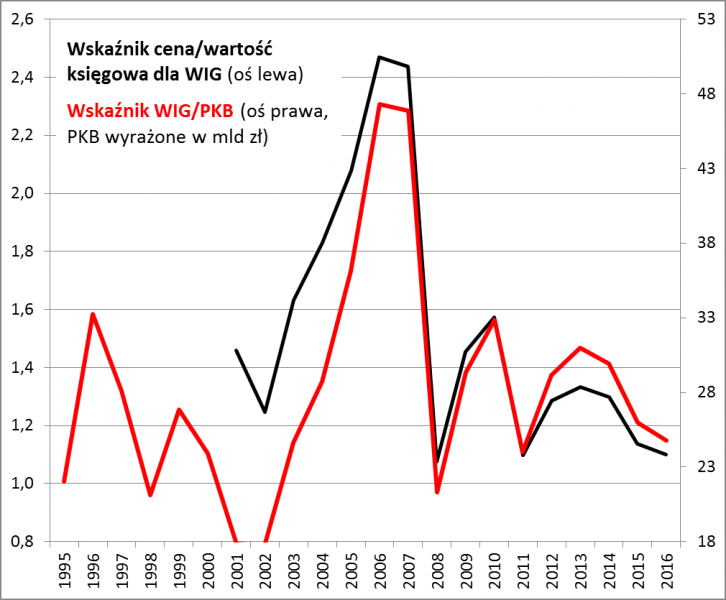

Kontrowersyjny, ale ciekawy wskaźnik

Porównywanie wartości WIG wprost z wartościami PKB jest bez wątpienia kontrowersyjne, ale okazuje się, że wykres takiego niestandardowego wskaźnika wygląda w praktyce niemal tak samo jak wykres omawianego przez nas wielokrotnie wskaźnika cena/wartość księgowa. Oba wskaźniki są obecnie relatywnie nisko, podczas gdy np. w trakcie bańki w 2007 r. oba były skrajnie wysoko. To sugeruje, że na dłuższą metę istnieje wyraźny związek między gospodarką, a fundamentami spółek.