Część inwestorów wyznających strategię „Sell in May” opuściła już warszawski parkiet, jednak nie oznacza to braku okazji inwestycyjnych, które zdaniem maklerów pojawiły się na giełdzie w ubiegłym miesiącu. Mimo długich weekendów i urlopów, analitycy zaproponowali w maju wiele interesujących rekomendacji, z których niektóre mogą być potencjalnie bardzo zyskowne.

Wschodząca gwiazda

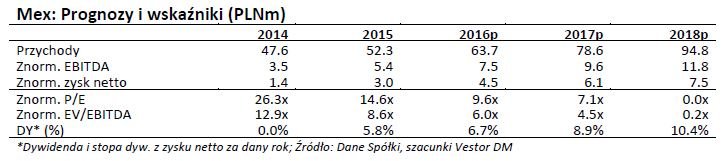

Kolejny raz tytuł wchodzącej gwiazdy przypadł akcjom spółki wycenionym przez Vestor DM w ramach umowy o świadczenie usługi Equity Research Partner (czyli na zlecenie emitenta). W maju nie mogło być jednak inaczej, ponieważ ustalona przez analityków tego biura cena docelowa MEX (MEXPOLSKA) przewyższała, w dniu wydania, kurs rynkowy o ponad 90%. Tak wysoka rekomendacja szybko spotkała się z reakcją i obecnie perspektywa wzrostu, choć niższa, w dalszym ciągu jest solidna i wynosi ponad 67%. Skąd tak optymistyczna prognoza?

Zdaniem Vestor DM grupę zarządzającą takimi sieciami gastronomicznymi jak The Mexican, PanKejk i Pijalnia Wódki i Piwa czeka w najbliższych latach bardzo dynamiczny rozwój. Głównie za sprawą ostatniej z wymienionych marek, która według analityków ma do końca 2018 roku zwiększyć liczbę lokali do 30 z obecnych 19. Niskie nakłady wymagane do tej inwestycji i wysoka rentowność konceptu, mają przełożyć się znaczną poprawę wyników spółki. Zgodnie z przedstawionymi prognozami przychody Mex Polska mają rosnąć o ponad +20% rocznie, a tylko w bieżącym roku zyski grupy mają być wyższe o +50%. Na uwagę zasługuje również zadeklarowana przez zarząd polityka dywidendowa oparta o stopę dywidendy nie niższą niż 5%.

Potencjalni liderzy wzrostu

Nie tak spektakularną, zarówno pod względem prognozy wzrostu kursu (obecny potencjał to +53%) jak i przyszłych wyników, ale w dalszym ciągu wartą uwagi inwestycją jest zdaniem Domu Maklerskiego BDM spółka INK (INSTALKRK).

„Zwracamy uwagę, że sama bilansowa wartość aktywów netto segmentu deweloperskiego (grunty, projekty ukończone oraz w toku) przekracza obecną kapitalizację Instalu. Spółka ma także 16,1 mln PLN gotówki netto po 1Q’16.” – wyjaśnia w rekomendacji Krzysztof Pado

Dodatkowo, ubiegłoroczne wyniki Instalu Kraków przewyższyły oczekiwania analityków, w obecnym roku, mimo niższych przychodów, zyski spółki mają powrócić do poziomu powyżej 10 mln zł. Analitycy prognozują także zmianę struktury przychodów. Z uwagi na mniejszą liczbę kontraktów w segmencie budownictwa, wzrosnąć ma udziału działalności deweloperskiej oraz znaczenie spółki zależnej Frapol, odpowiedzialnej za produkcję systemów klimatyzacyjnych i wentylacyjnych.

Wbrew sugerowanej przez wielu analityków ostrożności w stosunku do banków, Societe Generale zaleca kupowanie akcji ALR (ALIOR). W wydanej 24 maja rekomendacji biuro podniosło cenę docelową z 70 do 85zł, co dniu wydania dawało ponad 53% potencjał do wzrostu. Po spadkach, które bank zanotował pod koniec maja, obecnie jest on jeszcze większy i wynosi niemal 58%.

W kierunku ustalonej przez analityków ceny docelowej zmierzają natomiast akcje LSI (LSISOFT). 16 maja DM BOŚ ustalili ich cenę docelową na poziomie 12,8 zł, która przewyższała ówczesny kurs o prawie 83%. Obecnie związany z tą rekomendacją potencjał wzrostu skurczył się do 29%. Jednak ostatniego dnia maja dla spółki wydana została prognoza Kalliwooda Research, również zalecająca kupowanie akcji tego producenta oprogramowania. Ustalona cena docelowa jest w tym przypadku wyższa i wynosi aż 15,95 zł, czyli o prawie 61% więcej niż obecna wycena. Analitycy są zdania, że spóła skorzysta na rozwoju polskiego rynku usług gastronomiczno-hotelarskich, dla którego LSI produkuje oprogramowanie. Prognozy Kalliwoda Research zakładają, że dynamika wzrostu, zarówno przychodów jak i zysków spółki, będzie w najbliższych latach dwucyfrowa. W 2017 sprzedaż ma wynieść 41 mln zł, natomiast wynik netto 5 mln zł. Rok temu było to odpowiednio 28,7 i 3,7 mln zł.

Warto dodać, że tylko w tym roku akcje LSI podrożały już o ponad 180%. Czyżby rajd miał trwać dalej?

Znak zapytania

Podobnie jak w ubiegłym miesiącu, również w maju analitycy nie byli zgodni odnośnie przyszłości jednej z największych spółek warszawskiej giełdy, a mianowicie TPE (TAURONPE).

Przedstawiciele DM BZ WBK rekomendują kupowanie akcji energetycznego giganta. Ich zdaniem po ostatnich spadkach wycena spółki jest bardzo atrakcyjna, a jej akcje powinny docelowo kosztować 3,04 zł dając tym samym ponad 14% potencjał do wzrostu.

Odmienne stanowisko zaprezentowali natomiast eksperci Haitong Bank. Według nich akcje Taronu będą tanieć, aż ich cena osiągnie 2,38 zł.

Po środku stawki znalazły się rekomendacje wydane przez PKO BP. W maju analitycy tego biura wydali aż dwie prognozy ceny akcji grupy energetycznej. Na początku miesiąca zalecali sprzedaż i spodziewali się prawie -8% przeceny, jednak 25 maja podnieśli swoją cenę docelową do 2,79 zł, co przy obecnym kursie daje prawie 5% potencjał do wzrostu. Jednocześnie zalecają obecnie trzymanie akcji. Tak tłumaczyli podniesienie rekomendacji:

„W naszej opinii dalszy potencjał spadkowy akcji będzie ograniczany przez działania służące poprawie wskaźników zadłużenia w postaci mniejszych nakładów inwestycyjnych i efektów programu poprawy efektywności. Pozwoli to także na kontynuowanie umiarkowanej polityki dywidendowej. Wsparciem dla Spółki powinno być pojawienie się propozycji dotyczących rynków mocy.” – zaznaczył Stanisław Ozga z Domu Maklerskiego PKO BP

Po odbiciu się od poziomu 3 zł na przełomie marca i kwietnia, notowania Tauronu potaniały o ponad -15%. Czerwiec przynosi do tej pory poprawę nastrojów, ale jak widać po odmiennych prognozach analityków, w przyszłości spółka może jeszcze zaskoczyć.