W przekroju świata nadal było widać utrzymujący się apetyt na ryzyko. Rosły ceny obligacji typu high yield, surowców (indeks CRB zyskał 8%), ale również indeksy we Włoszech czy Hiszpanii, czyli krajach EU o podwyższonym ryzyku gospodarczym.

Akcje za granicą nieźle, choć bez euforii

Mimo to kwiecień przyniósł zdecydowane uspokojenie nastrojów, podsyconych dobrym zachowaniem giełd w pierwszym kwartale. Odpoczynek wynikał częściowo ze skali zwyżek trwających od początku roku na większości indeksów. Przyczyniła się do tego również niższa aktywność banków centralnych, których wypowiedzi mają ostatnio istotne znaczenie dla zachowania cen niemal wszystkich aktywów.

W skali miesiąca nieco lepiej wypadły rynki europejskie niż amerykańskie. Jako jedną z przyczyn tego rozwarstwienia analitycy i zarządzający wskazują nowe dane makroekonomiczne. Te publikowane w USA zostały przez nich odebrane jako kiepskie, zaś europejskie – jako dobre.

Na tym tle wyraźnie lepiej wypadły rynki rozwijające się, a w szczególności eksporterzy surowców – rosyjski ^RTS (Rosja) wzrósł w kwietniu o 8,5%, a brazylijska ^BVSP (Brazylia) zyskała 7,7%. Zdecydowanie słabiej wypadła giełda w Szanghaju tracąc w kwietniu -2,2% ^SSECOMP (Chiny).

GPW i polskie obligacje w odwrocie

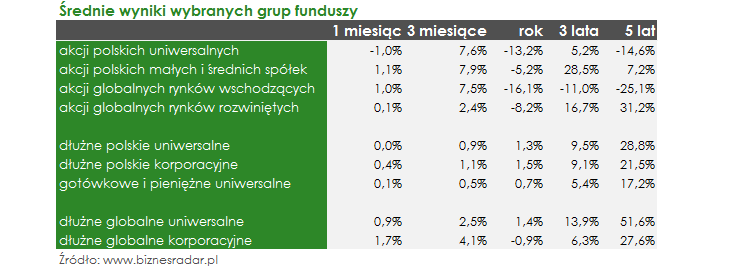

Po znakomitym marcu, warszawski parkiet w kwietniu wypadł bardzo słabo, głównie za sprawą największych spółek. Zdecydowanie najsłabszym sektorem były ponownie banki – indeks WIG-BANKI stracił w ciągu miesiąca -7,9%. Z drugiej strony stosunkowo dobrze wypadły mniejsze spółki - mWIG40 wzrósł o 0,1%, natomiast sWIG80 zwiększył wartość o 1,2%.

Kwiecień był słabym miesiącem dla posiadaczy polskich obligacji skarbowych. Ich ceny spadały po raz pierwszy od trzech miesięcy wskutek czego rentowności papierów dziesięcioletnich znowu wzrosły powyżej 3%. Co więcej, polskie papiery dłużne były jednymi z najsłabszych w regionie. „- Inwestorzy zaczęli zapewne pozycjonować się pod oczekiwaną na 13 maja decyzję agencji ratingowej Moody’s oraz zapowiedź partii rządzącej odnośnie rozwiązania kwestii kredytów w CHF” – uważa Paweł Homiński, członek zarządu i szef inwestycji Noble Funds TFI.

Co dalej?

Marek Mikuć, prezes zarządu Open Finance TFI widzi podstawy do umiarkowanego optymizmu jeśli chodzi o ceny surowców. „- Nastroje na rynku były na tyle dobre, że wzrosty zagościły niemal na wszystkich głównych surowcach. Najlepiej zachowały się ceny ropy naftowej i metali szlachetnych. O ile w pierwszym przypadku cały czas można mówić jedynie o korekcie mocnych spadków z poprzednich miesięcy, o tyle w sektorze metali szlachetnych coraz śmielej inwestorzy mogą myśleć o zmianie długoterminowego trendu na wzrostowy.” – twierdzi Mikuć. Jego zdaniem słabiej prezentują się perspektywy lokalnego rynku akcji. „- Pierwsze sesje maja przyniosły znaczne pogorszenie nastrojów i wygląda na to, że lutowo-marcowa fala wzrostowa została zakończona. Może się okazać, że była to jedynie korekta w długoterminowym trendzie spadkowym.”

Paweł Homiński wskazuje na istniejące ryzyko związane ustawą frankową. „- Cieniem nad rynkiem kładzie się nadal sytuacja w sektorze bankowym. Coraz więcej mówi się o kolejnych projektach ustawy „frankowej”, która może przewidywać przejęcie przez banki dużego ciężaru związanego z przewalutowaniem kredytów denominowanych we franku szwajcarskim. Koszt takiej operacji, szacowany w szerokim przedziale od 10 do 60 miliardów złotych, byłby trudny do przetrawienia przez sektor bankowy i na pewno nie pozostałby bez wpływu na jego zdolność do finansowania gospodarki kredytem.” – twierdzi Homiński.

Jego zdaniem niejednoznaczna sytuacja na rynkach światowych oraz szereg czynników ryzyka o charakterze politycznym (referendum w sprawie pozostania Wielkiej Brytanii w UE oraz ewentualny start Trumpa z ramienia na Partii Republikańskiej w wyborach na prezydenta USA) skłaniają obecnie do ograniczenia ryzyka portfeli. Na szczególny optymizm nie pozwalają również wyniki finansowe publikowane przez spółki po obu stronach oceanu. „- Ani w Stanach Zjednoczonych, ani w Europie I kwartał nie należał do specjalnie udanych dla firm. Spodziewamy się fali obniżek prognoz zysków za rok 2016, a trzeba pamiętać, że już na początku roku prognozy te nie były optymistyczne, np. w strefie euro przewidywały stagnację zysków. Przy wycenach na poziomach powyżej średnich historycznych i braku progresu w wynikach finansowych inwestorzy mogą negatywnie reagować na wszelkie niemiłe niespodzianki.” – uważa Homiński. Jego zdaniem jeśli chodzi o rynki akcji to nadal najmocniej prezentuje się segment rodzimych małych i średnich spółek, dla których kolejny rok solidnego wzrostu gospodarczego prędzej czy później przełoży się na dalszą poprawę zysków.