Cofnijmy się pamięcią mniej więcej o rok. Jest początek maja 2015 roku. WIG przekracza pułap 57 tys. pkt. Na rynku panuje coraz większy optymizm i wiara w to, że indeks powinien bez większych problemów osiągnąć w ciągu miesięcy granicę 60 tys. pkt., powyżej której po raz ostatni przebywał jeszcze na jesieni 2007 roku.

Jak pamiętamy, rzeczywistość okazała się bolesnym rozczarowaniem. Pogorszenie koniunktury na rynkach światowych (zwłaszcza na rynkach wschodzących z Chinami na czele) w połączeniu z „eksplozją” obaw przed nieprzewidywalną zmianą polityki gospodarczej po wyborach prezydenckich i parlamentarnych zepchnęły WIG ze szczytów hossy.

W ostatnich miesiącach giełdowe wahadełko znów zaczęło się jednak odchylać ponownie w drugą stronę, w efekcie czego mamy falę ocieplenia na GPW. Pytanie jednak czy nie powtórzy się sytuacja sprzed roku, gdy świetnie sprawdziło się znane rynkowe powiedzenie: „sprzedaj w maju i uciekaj” („sell in May and go away”)? Aby w definitywny sposób odpowiedzieć na nie musielibyśmy mieć przysłowiową kryształową kulę, ale przynajmniej można wykonać następujące ćwiczenie: na ile obecna sytuacja jest podobna do tej sprzed roku, gdy za rogiem czaiła się bessa? Ćwiczenie wykonamy w trzech płaszczyznach – biorąc pod uwagę: wyceny akcji; wskaźniki nastrojów/techniczne; analizę cyklu.

I. Wyceny akcji w Polsce i na świecie

Największym problemem w skali globalnej i jednocześnie niebezpiecznym podobieństwem z sytuacją sprzed roku jest fakt, że amerykańskie akcje są znów drogie. Wskaźnik ceny do zysków prognozowanych na najbliższe 12 miesięcy (P/E) w przypadku S&P500 jest znów w okolicach 17. To wyceny najwyższe od lat. Zresztą amerykańskie walory są dość drogie właściwie według wszystkich dostępnych miar. To w połączeniu z perspektywą podwyżek stóp procentowych w USA daje dość nieciekawą dla inwestorów mieszankę. Jest to jeden z głównych czynników ryzyka.

Z drugiej strony na wielu innych rynkach poziom wyceny nawet mimo ostatniej fali zwyżkowej pozostaje wyraźnie niższy niż u szczytów hossy przed rokiem. Przykładowo mogący stanowić pewną alternatywę dla amerykańskich akcji rynek niemiecki jest wyceniany w miarę rozsądnie. Wskaźnik P/E w okolicach 12 jest dużo bliżej 10-letniej średniej (11,4), niż miało to miejsce przed niemal rokiem, gdy bujał w obłokach (ponad 15,0).

Także na naszym rodzimym podwórku akcje nie są jeszcze tak drogie. Duże spółki wyceniane są na ok. 12,5-krotność prognozowanych zysków, podczas gdy u szczytów było to 14,5-krotność. Z kolei na całym polskim rynku wyceny można uznać za niemal idealnie przeciętne z historycznego punktu widzenia.

Rys. 1. Wskaźnik ceny do prognozowanych zysków dużych spółek na GPW (z MSCI Poland)

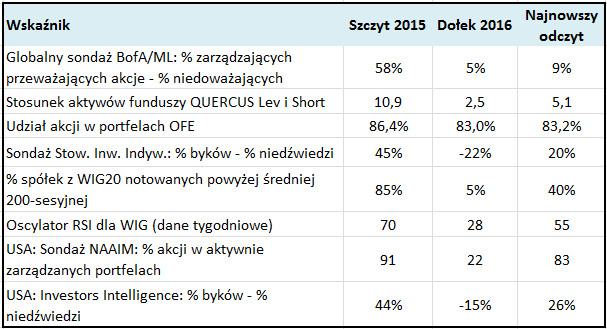

II. Nastroje („sentyment”) na rynkach

„Bój się, gdy inni są żądni zysków i bądź żądny zysków, gdy inni się boją” – to słynne zalecenie Warrena Buffetta, zwanego skądinąd „wyrocznią z Omaha”, dobrze oddaje istotę analizy nastrojów rynkowych. Zauważmy, że szczyt przed niemal rokiem kształtował się w warunkach powszechnego optymizmu i wiary w łatwe zyski z akcji. Z perspektywy czasu widać, że taką diagnozę potwierdzała zdecydowana większość monitorowanych przez nas wskaźników nastrojów, zarówno w Polsce, jak i na świecie. W tabeli pokazujemy, jakie były ich poziomy w okolicach szczytu euforii, jakie w ostatnim dołku, a jakie są teraz.

Tabela. Wybrane wskaźniki nastrojów na rynkach akcji

Przykładowo, według globalnego sondażu Bank of America/Merrill Lynch, przed rokiem przewaga zarządzających przeważających akcje w portfelach dopiero zaczynała schodzić z wysokich poziomów rzędu 60 proc. Teraz nie przekracza 10 proc. Z kolei nasz własny wskaźnik pokazujący relację aktywów funduszu QUERCUS Lev (pozwalającego przy wykorzystaniu dźwigni obstawiać zwyżkę WIG20) do aktywów QUERCUS Short (pozwalającego spekulacyjnie obstawiać spadki) u szczytów optymizmu sięgał 11. Teraz wynosi mniej więcej połowę tego. Krótko mówiąc euforii nie widać. Widać raczej powszechny sceptycyzm co do dalszej poprawy koniunktury – i bardzo dobrze.

III. W jakim punkcie cyklu jesteśmy?

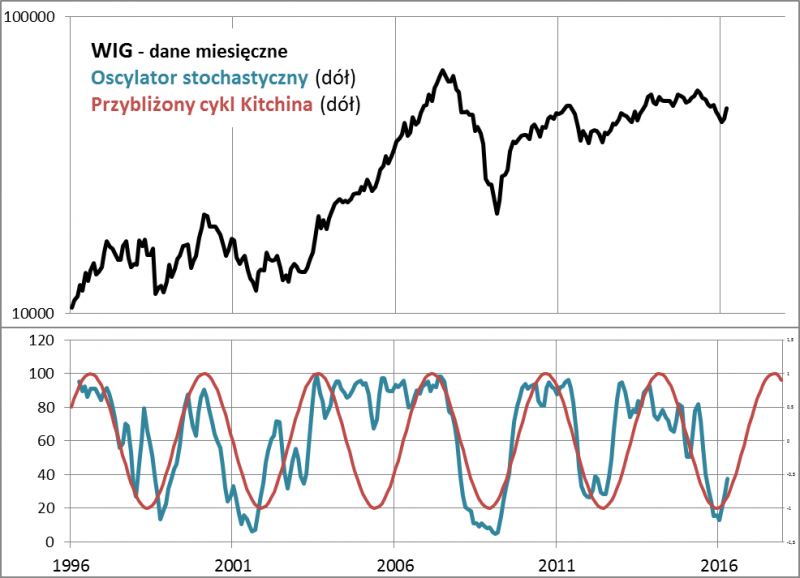

Cykl koniunkturalny nie jest zjawiskiem, które można by precyzyjnie opisać niczym jakiś mechanizm znany z fizyki, niemniej pewne szacunki są możliwe. Owe szacunki prowadzą do wniosku, że na GPW od lat przewija się schemat mniej więcej 40-miesięczny, czyli coś à la cykl Kitchina. Widać to dobrze np. na wykresie znanego fanom analizy technicznej oscylatora stochastycznego (uwaga – w skali miesięcznej).

Rys. 2. Schemat cyklu koniunkturalnego na GPW

Jeśli brać tę sinusoidę serio (a nieraz to się opłaciło – pytanie jak długo jeszcze), to należałoby przyjąć, że obecnie warszawski parkiet jest raczej w fazie wychodzenia z dołka, podczas gdy przed rokiem był na drodze do tego dołka. Różnica zasadnicza.

Pytanie jak to się ma do gospodarki? Ekonomistów zaskoczyła ostatnia seria słabszych danych makro. Roczna dynamika produkcji przemysłowej i sprzedaży detalicznej jest bliska zeru, co sugeruje jakąś zadyszkę w polskiej gospodarce. Dla inwestorów nie powinna to być jednak niespodzianka. W szeregu analiz pokazywaliśmy, że ubiegłoroczną słabość na rynku akcji według historycznych wzorców należało odczytywać właśnie jako dyskontowanie przyszłych gorszych danych makro, które z natury są mocno opóźnione.

Jednocześnie wydaje się, że jesteśmy również w innym punkcie cyklu politycznego. Przed rokiem chyba mało kto przewidywał tak gruntowne zmiany polityczne i ich skutki ekonomiczne. Teraz wiele z tych zmian jest już wkalkulowanych w ceny akcji. Wiele, choć niekoniecznie wszystkie. Ciągle pozostaje sporo niewiadomych (np. kwestia przewalutowania kredytów frankowych). Na dłuższą metę ciągle nie wiadomo, jaki będzie los II filara systemu emerytalnego (OFE), w którym przytłaczającą większość blisko 150-miliardowych aktywów stanowią akcje.

Reasumując, przed rokiem na rynkach akcji panowały niebezpiecznie dobre nastroje, a wyceny były w wielu przypadkach wygórowane. Teraz do euforii sporo brakuje, a – nie licząc amerykańskich akcji – wyceny są umiarkowane. Czy to znaczy, że hossa jest gwarantowana? Oczywiście nie, ale przynajmniej wiadomo, że nie mamy do czynienia z przegrzaniem podobnym do tego sprzed roku.