Kluczowe dwie pozycje rachunku wyników – przychody i zysk netto ASB (ASBIS) za 4Q 2023 r. nie były dla rynku niespodzianką. Na początku lutego spółka poinformowała, że w związku ze zbyciem spółek zależnych w Rosji oraz całkowitym zaprzestaniem działalności w tym kraju, zysk netto spółki za 2023 r. będzie obniżony o około 25 mln USD (ze względu na odpisy i realizację straty kursowej) i wyniesie 53 mln USD (1,9 mln USD przypisane akcjonariuszom jednostki dominującej w 4Q 2023 r.). Niespodzianką nie były również przychody (+14% r/r w 4Q 2023 r.) gdyż te są przez spółkę raportowane co miesiąc. Zysk skorygowany o odpis wyniósłby 78 mln USD i byłby zbieżny z prognozą spółki z początku 2023 r. na poziomie 78-82 mln USD.

Planem spółki na 1Q 2024 r. jest pobicie sprzedaży sprzed roku pomimo dość słabej sprzedaży w styczniu (+1% r/r), choć wzrost prawdopodobnie nie będzie znaczący. Jak podkreślał na konferencji Zarząd najważniejszym miesiącem będzie marzec.

Istotniejszego wzrostu sprzedaży spółka oczekuje w drugiej połowie 2024 r. Motorem wzrostu mają być nowe produkty i ekspansja w krajach byłego ZSRR, Europy i Afryki. Na relatywnie nowym rynku – w Afryce – Asbis planuje skupić się w bieżącym roku na rozwoju w RPA, co ma zbudować podstawę do rozwoju w kolejnych krajach Afryki Subsaharyjskiej. Spółka planuje zwiększać sprzedaż marek własnych i liczy na dobry rozwój Breezy (dywizja zajmująca się odnawianiem używanych smartphonów). Zarząd zakłada, że uruchomiona pod koniec 2022 r. dywizja Asbis Robotics Solutions zacznie generować zyski w przyszłym roku, choć w optymistycznym scenariuszu może się to wydarzyć nawet w roku bieżącym. Spółka nie planuje już istotnie zwiększać zatrudnienia w tej dywizji. Asbis planuje również otwarcie w roku bieżącym 8-10 nowych salonów Apple i Bang&Olufsen (obecnie 34 Apple i 6 Bang&Olufsen). Spółka planuje przedstawić prognozę zysku w bieżącym roku na wiosnę.

Rekomendacja Zarządu odnośnie dywidendy zostanie zaprezentowana pod koniec marca. Na konferencji po ogłoszeniu odpisów w związku z wyjściem z rynku rosyjskiego, na początku lutego, Zarząd podkreślał jednak, że zdarzenie to nie będzie miało wpływu na dywidendę, w związku z czym zakładamy, że ostateczna dywidenda nie będzie niższa niż w roku ubiegłym (łącznie z zaliczką 0,65 USD na akcję).

W długim terminie utrzymujemy pozytywne nastawienie do wyników spółki, choć w pierwszej połowie roku mogą jeszcze nie być imponujące. P/E skorygowane o odpis z 4Q 2023 r. wynosi dziś ok. 4,7.

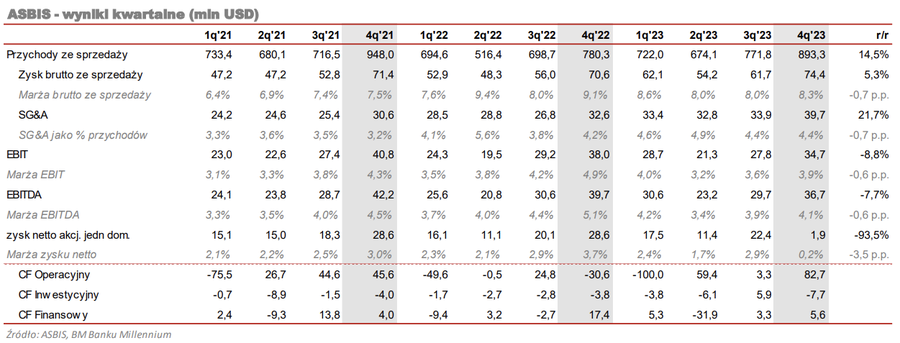

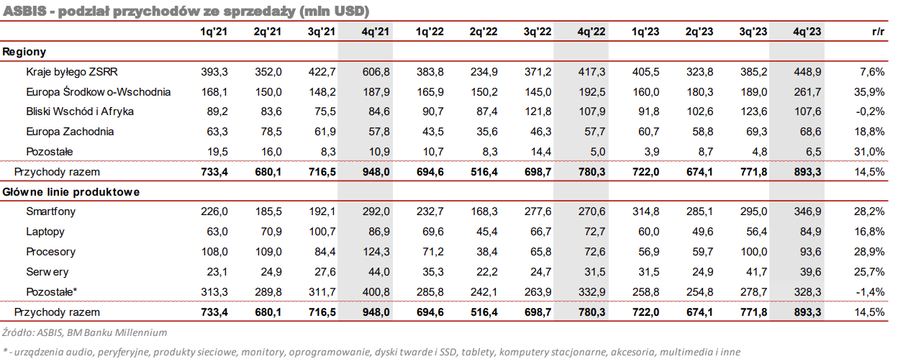

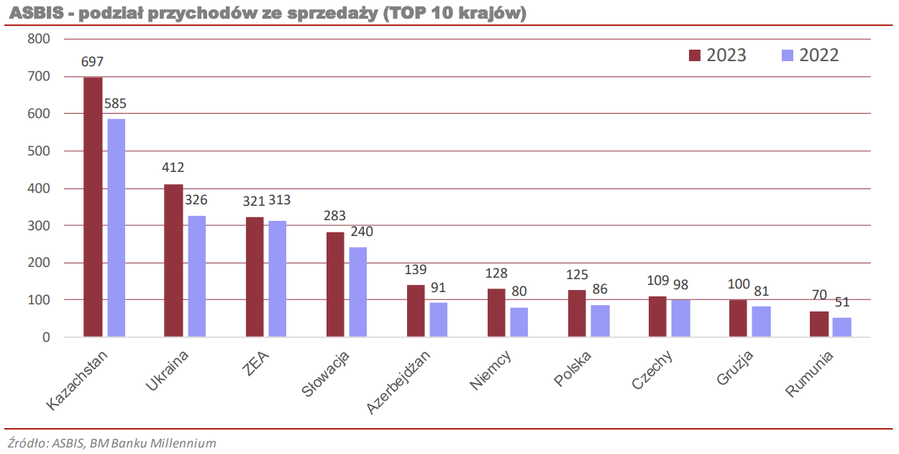

- Przychody w 4Q 2023 r. wyniosły 893,3 mln USD (+14,5% r/r). Największe regiony działalności Asbisu to kraje byłego ZSRR (m.in. Kazachstan, Ukraina, Azerbejdżan, Gruzja), przychody tego regionu wzrosły w 4Q 2023 r. o 8% r/r, Europa Środkowo-Wschodnia, której przychody wzrosły w 4Q 2023 r. o 36% r/r oraz Bliski Wschód i Afryka, którego sprzedaż właściwie nie zmieniła się. W podziale na kraje, największy całoroczny wzrost odnotowały Niemcy (+60% r/r), Azerbejdżan (+52,7% r/r) i Polska (+45,3% r/r).

- Marża brutto ze sprzedaży w minionym kwartale wyniosła 8,3% co uznajemy za dobry wynik, choć był gorszy w ujęciu r/r o 0,7 p.p. Wynik ubiegłoroczny nie był jednak do utrzymania, co od wielu miesięcy było jasne. Celem długoterminowym Asbisu jest utrzymanie marży na poziomie powyżej 8%.

- Koszty SG&A w minionym kwartale były relatywnie wysokie (39,7 mln USD, +21,7% r/r), jednak były zawyżone przez wciągnięcie w nie części straty (3 mln USD) wygenerowanej w związku z wyjściem z Rosji. Spółka zakłada, że koszty SG&A ujmowane jako procent przychodów będą się obniżały w kolejnych miesiącach.

- Zatrudnienie w Grupie w ostatnim roku wzrosło o ponad 20% na co wpływ miały rozwój biznesu detalicznej sprzedaży, jak i liczne nowe inicjatywy – nowe rynki, rozwój centrów dystrybucyjnych, rozwój Asbis Robotic Solutions oraz Breezy.

- Ostatecznie marża EBIT wyniosła 3,9%, choć bez zdarzenia jednorazowego wyniosłaby 4,2%. Zysk netto akcjonariuszy jednostki dominującej w 4Q 2023 r. wyniósł zaledwie 1,9 mln USD, ze względu na wykazanie poniżej EBIT pozostałych kosztów jednorazowych wynikających z wyjścia z Rosji – zrealizowanej straty kursowej w wysokości 11,3 mln USD oraz pozostałych strat (odpisu na należności oraz strata ze zbycia) w wysokości 10,7 mln USD.

- W poprzednich kwartałach informowaliśmy o istotnym wzroście zapasów co miało związek z jednorazowym dealem z Apple. Spółka miała wyprzedać te nadmiarowe zapasy w trakcie 2 połowy roku i rak rzeczywiście się stało co wyraźnie poprawiło przepływy operacyjne w 4 kwartale. Tylko w tym okresie spółka zmniejszyła zapasy z 497 mln USD na początku kwartału do 414 mln USD na końcu okresu.