Wybrane fragmenty komentarza zarządu XTB do wstępnych wyników

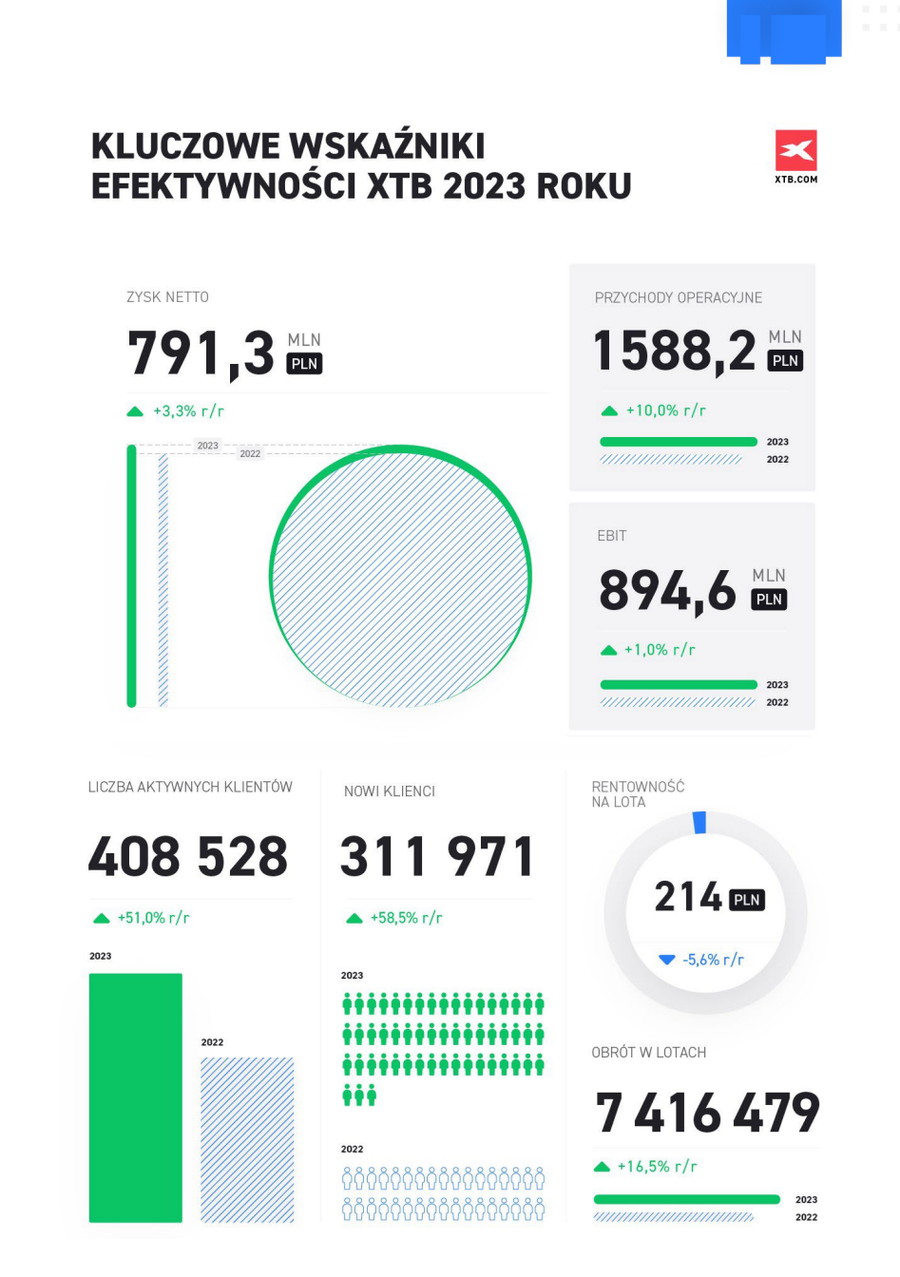

Rok 2023 był dla XTB kolejnym okresem dynamicznego rozwoju biznesu oraz budowania bazy klienckiej.

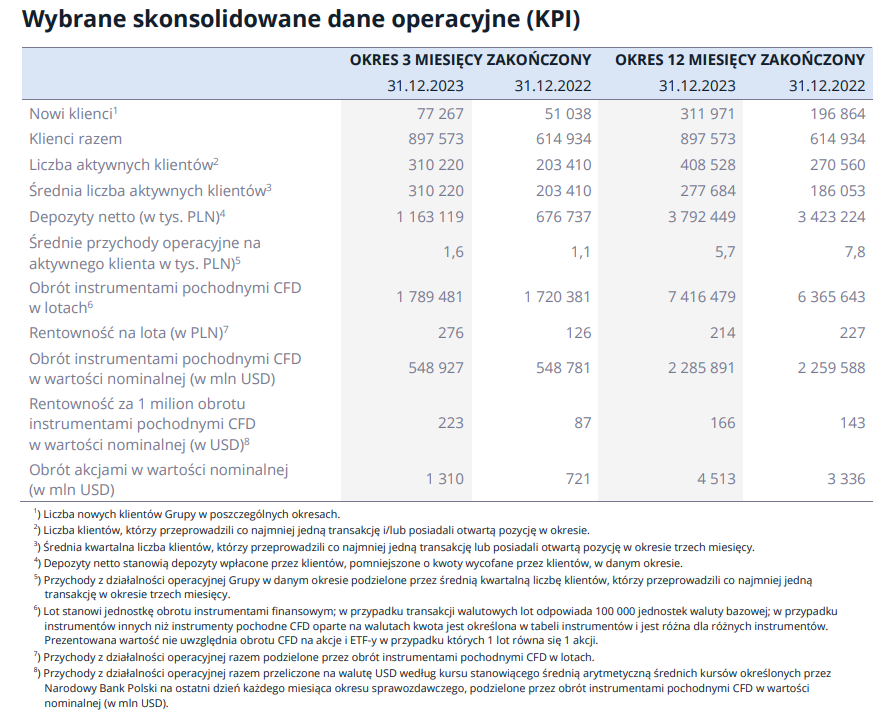

Utrzymująca się zmienność na rynkach finansowych i towarowych oraz środowisko wysokiej inflacji sprawiły, że handel na instrumentach finansowych dalej był mocno atrakcyjny dla wielu inwestorów. W konsekwencji Grupa pozyskała rekordowe 312,0 tys. nowych klientów, a liczba aktywnych klientów wzrosła o 51,0% r/r z 270,6 tys. do 408,5 tys.

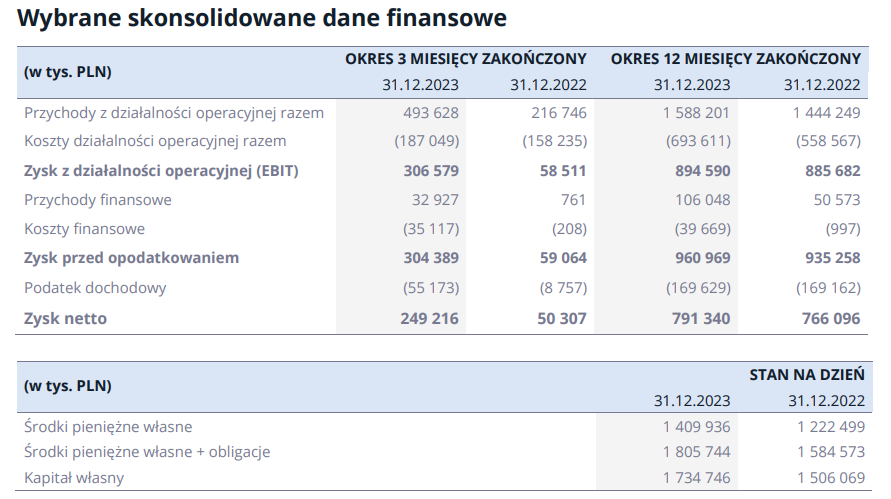

Dynamiczny wzrost operacyjny XTB przy korzystnych uwarunkowaniach rynkowych przełożył się w 2023 r. na rekordowe wyniki finansowe. Skonsolidowany zysk netto wyniósł 791,3 mln zł wobec 766,1 mln zł rok wcześniej.

Skonsolidowane przychody osiągnęły wartość 1 588,2 mln zł (2022 r.: 1 444,2 mln zł) przy kosztach działalności operacyjnej na poziomie 693,6 mln zł (2022 r.: 558,6 mln zł).

Przychody

W 2023 r. XTB odnotowało rekordowy wzrost przychodów z 1 444,2 mln zł do 1 588,2 mln zł, tj. o 10,0% r/r. Istotnymi czynnikami determinującymi ich poziom były wysoka zmienność na rynkach finansowych i towarowych oraz stale rosnąca liczba aktywnych klientów (wzrost o 51,0% r/r), połączona z ich dużą aktywnością transakcyjną wyrażoną m.in. w liczbie zawartych kontraktów CFD w lotach (wzrost o 16,5% r/r). W konsekwencji obrót instrumentami pochodnymi wyniósł 7 416,5 tys. lotów (2022: 6 365,6 tys. lotów), a rentowność na lota osiągnęła wartość 214 zł (2022: 227 zł).

W samym IV kwartale 2023 r., który charakteryzował się zauważalnie wyższą zmiennością na rynkach finansowych i towarowych względem poprzedzających dwóch kwartałów, zwłaszcza pod kątem występowania długich i wyraźnych trendów, przychody wzrosły o 127,7% r/r, tj. o 276,9 mln zł z 216,7 mln zł do 493,6 mln zł. Na zmianę tę wpływ miały: (i) wyższa rentowność jednostkowa lota – wzrost o 150 zł (z 126 zł na 276 zł); (ii) nieznacznie wyższy obrót klientów instrumentami finansowymi wyrażony liczbą zawartych transakcji w lotach– wzrost o 69,1 tys. lotów (z 1 720,4 tys. do 1 789,5 tys. lotów).

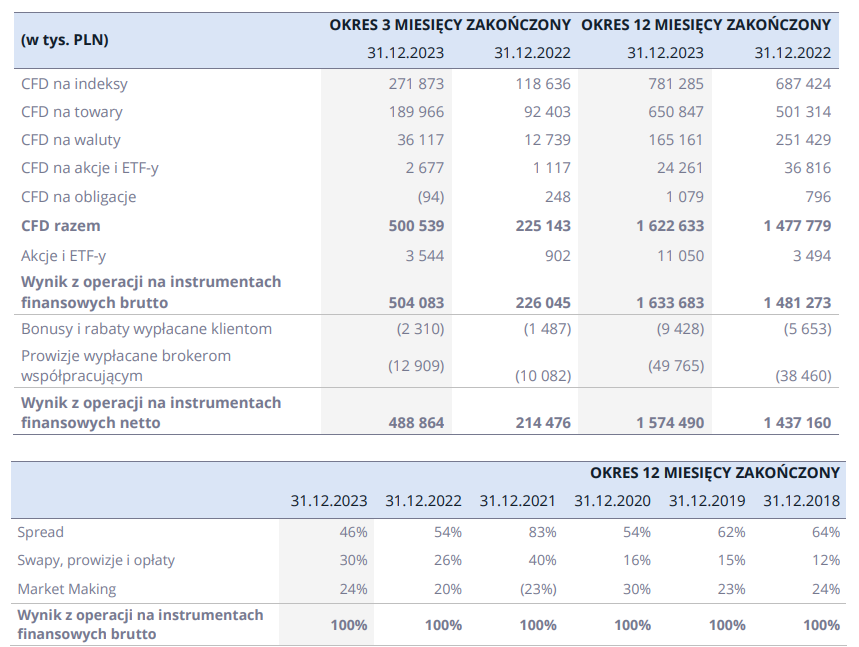

Przychody operacyjne XTB powstają:

(i) ze spreadów (różnicy między ceną sprzedaży – offer a ceną kupna – bid);

(ii) z prowizji i opłat naliczanych klientom;

(iii) z naliczanych punktów swapowych (stanowiących koszt utrzymywania pozycji w czasie) oraz

(iv) z wyniku netto (zysków pomniejszonych o straty) z działalności XTB w zakresie market making.

Poniższe zestawienie prezentuje procentowy udział poszczególnych kategorii przychodów w wyniku z operacji na instrumentach finansowych brutto.

Koszty

Koszty działalności operacyjnej w 2023 r. ukształtowały się na poziomie 693,6 mln zł i były o 135,0 mln zł wyższe od tych rok wcześniej (2022: 558,6 mln zł). Najistotniejsze zmiany wystąpiły w:

• kosztach wynagrodzeń i świadczeń pracowniczych, wzrost o 67,0 mln zł głównie za sprawą wzrostu zatrudnienia oraz wyższych rezerw na zmienne składniki wynagrodzeń (bonusy);

• kosztach marketingowych, wzrost o 41,6 mln zł wynikający głównie z wyższych nakładów na kampanie marketingowe online;

• pozostałych usługach obcych, wzrost o 14,1 mln zł w następstwie poniesienia głównie wyższych nakładów na: (i) systemy IT i licencje (wzrost o 7,8 mln zł r/r); (ii) usługi prawne i doradcze (wzrost o 3,4 mln zł r/r) oraz (iii) usługi wsparcia informatycznego (wzrost o 2,0 mln zł r/r).

• kosztach prowizji, wzrost o 7,4 mln zł wynikający z większych kwot zapłaconych dostawcom usług płatniczych za pośrednictwem których klienci deponują swoje środki na rachunkach transakcyjnych.

(w tys. PLN)

Środki pieniężne własne i ich ekwiwalenty

XTB lokuje część swojej gotówki w lokaty bankowe oraz instrumenty finansowe posiadające wagę ryzyka 0%, tj. w obligacje skarbowe oraz obligacje poręczone przez Skarb Państwa. Na dzień 31 grudnia 2023 r. łączna wartość własnych środków pieniężnych oraz obligacji wyniosła w Grupie XTB 1 805,7 mln zł, z tego 1 409,9 mln zł przypadała na środki pieniężne, a 395,8 mln zł na obligacje.

Dywidenda

Polityka dywidendowa XTB zakłada rekomendowanie przez Zarząd Walnemu Zgromadzeniu wypłaty dywidendy w kwocie uwzględniającej poziom zysku netto prezentowany w jednostkowym rocznym sprawozdaniu finansowym Spółki oraz szereg różnych czynników dotyczących Spółki, w tym perspektyw dalszej działalności, przyszłych zysków, zapotrzebowania na środki pieniężne, sytuacji finansowej, poziomu współczynników adekwatności kapitałowej, planów ekspansji, wymogów prawa w tym zakresie, jak i wytycznych KNF. W szczególności Zarząd, zgłaszając propozycje dotyczące wypłaty dywidendy, kierował się będzie koniecznością zapewnienia odpowiedniego poziomu współczynników adekwatności kapitałowej Spółki oraz kapitału niezbędnego do rozwoju Grupy.

Zarząd podtrzymuje, że jego zamiarem jest rekomendowanie w przyszłości Walnemu Zgromadzeniu podejmowania uchwał w sprawie wypłaty dywidendy, przy uwzględnieniu czynników wskazanych powyżej, w kwocie na poziomie od 50% do 100% jednostkowego zysku netto Spółki za dany rok obrotowy. Jednostkowy zysk netto za 2023 r. wyniósł 787,9 mln zł. Uwzględniając kryteria określone przez KNF w stanowisku opublikowanym w dniu 14 grudnia 2023 r., zwłaszcza w zakresie poziomu łącznego współczynnika kapitałowego oraz oceny BION, w 2024 r. możliwa jest wypłata dywidendy przez XTB w maksymalnej wysokości do 75% zysku za rok 2023.

W dniu 29 grudnia 2023 r. Spółka otrzymała od Departamentu Firm Inwestycyjnych Komisji Nadzoru Finansowego ocenę nadzorczą (BION) wynoszącą 2 [2,52]. Ocena została nadana na dzień 30 czerwca 2023 r. Ocena na poziomie 2 oznacza niski poziom zagrożenia stabilności domu maklerskiego i tym samym mieści się na poziomie zalecanych przez KNF kryteriów, co powinno pozwolić Spółce na ewentualną wypłatę dywidendy za 2023 r. w zgodzie z tymi kryteriami.