Bez modyfikacji w sierpniowym portfelu BNP Paribas BM. Co może mieć zarówno związek z wakacyjną pauzą jak i zachowaniem zwycięskiego składu, lipiec był bowiem dla tego modelowego portfela najlepszym do tej pory miesiącem. W czym nieco pomogły dywidendy.

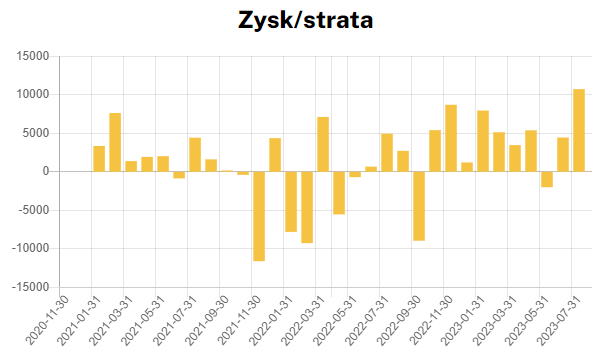

W lipcu dziesięcioskładnikowy portfel BNP Paribas BM pobił nie tylko rynek, ale i swoje dotychczasowe dokonania. Bo chociaż sama miesięczna stopa zwrotu bywała wyższa (nieczęsto, ale jednak) to skumulowany wynik nie miał sobie do tej pory równych. A przynajmniej odkąd śledzimy poczynania specjalistów z BNP Paribas BM, czyli od początku 2021 r.

Do nieco wyższej od szerokiego rynku stopy zwrotu z portfela (7,5% vs 7,4% WIG) dołożyły się także dywidendy, które zasiliły wirtualny rachunek BNP Paribas BM (po uwzględnieniu podatku). Całkiem licznie, chodzi o część ubiegłorocznych zysków AML (ALUMETAL), XTB, PEO (PEKAO), RBW (RAINBOW), WPL (WIRTUALNA), ABS (ASSECOBS) oraz WTN (WITTCHEN). A mowa o sporych wypłatach, XTB czy Alumetal znajdziemy w czołówce tegorocznych dywidendy jeśli chodzi o stopy dywidendy.

Dokładne stopy zwrotu, ich historię i inne szczegółowe parametry dotyczące wyników portfela BNP Paribas BM są dostępne dla abonentów BR Premium po wejściu w panel Twoje zyski z innej strony dostępnego na stronie portfela BNP Paribas BM.

Z kolei co do stóp zwrotu generowanych przez poszczególne spółki, do wyniku dołożyli się (niemal) wszyscy. Wyjątkiem były akcje XTB, jako jedyne z wytypowanej dziesiątki kończące miesiąc pod kreską (a po skorygowaniu o odciętą dywidendę i one wyszły na plus). Trudno więc się dziwic, że analitycy pozostają pozytywnie nastawieni do spółki.

"Pozytywnie oceniamy jednak skalę akwizycji nowych klientów, która buduje bazę pod wyniki w kolejnych kwartałach. W II kwartale spółka pozyskała blisko 63 tys. nowych klientów, a w pierwszych 25 dniach lipca zostało pozyskanych 18,4 tys. nowych klientów, co jak na sezon wakacyjny odbieramy bardzo pozytywnie" - czytamy w komentarzu

Liderem lipca okazał się natomiast niezawodny ASB (ASBIS), którego akcje podrożały w tym okresie o niemal 16,5%. Dwucyfrowe wartości obserwowaliśmy też w przypadku BDX (BUDIMEX), APR (AUTOPARTN) oraz RBW (RAINBOW) gdzie było to odpowiednio 14,9%, 12,3% i +12,6%.

Pełna treść komentarzy zespołu BNP Paribas BM dotycząca pozostałych składników lipcowego portfela znajduje się w poniższej tabeli:

|

Spółka |

Zmiana |

Komentarz |

|---|---|---|

|

→ |

Spółka podała na początku kwietnia prognozę wyników na 2023 r. zakładającą wzrost sprzedaży o ok. 15% r/r i zysku netto o ok. 6% r/r. Oceniamy te założenia jako dość konserwatywne biorąc pod uwagę wcześniejsze komentarze Zarządu, który pozytywnie ocenia bieżącą sytuację rynkową. Wyniki 1Q’23 były zgodne z rynkowymi oczekiwaniami – przychody wzrosły o 4% r/r, a zysk netto o 8% r/r. Rezultaty były jednak pod negatywnym wpływem kosztów pomocy humanitarnej w Ukrainie oraz zwiększenia zapasów. Zarząd oczekuje jednak poprawy przepływów pieniężnych w dalszej części roku i utrzymania wysokiej marży brutto (efekt upłynniania zapasów). Spółka kontynuuje także realizację strategii rozwoju na nowych rynkach (Afryka, Azja Centralna) oraz wchodzenie w nowe obszary dystrybucji (np. robotyka, ochrona zdrowia). Ponadto zarząd nie dostrzega obecnie negatywnego wpływu koniunktury gospodarczej na popyt. Powyższe, oraz efekt niskiej bazy z zeszłego roku, przełożyło się na poprawę przychodów o 30% r/r w 2Q’23. |

|

|

→ |

Wcześniej otoczenie pandemii a obecnie niepewność geopolityczna sprzyja utrzymaniu wcześniejszych trendów na rynku aftermarket (wysoki wiek aut, niższe rejestracje nowych pojazdów i długi czas oczekiwania na nowe auta, odroczenie napraw, niższa popularność komunikacji zbiorowej), co przy mocnym bilansie oraz dalszej intensyfikacji sprzedaży zagranicznej będzie wsparciem wyników w najbliższych kwartałach. Spółka nie dostrzega spowolnienia popytu (dynamika przychodów w 1Q23 +30,6% r/r, natomiast w 2Q23 +33% r/r). Efekt dźwigni operacyjnej oraz wzrost udziału eksportu do ponad 50% przychodów (w 2025 r. otwarcie nowego centrum logistycznego nakierowanego na eksport) powinny wspierać dalszy dynamiczny wzrost wyników. |

|

|

→ |

Pozytywnie oceniamy perspektywy kolejnych kwartałów. Na koniec 2Q23 r. portfel zleceń okazał się nieco niższy k/k (12,3 mld PLN), niemniej w „poczekalni” znajdują się kolejne kontrakty za blisko 4,6 mld PLN, a zarząd spodziewa się podpisania w 2023 r. umów o podobnej wartości jak przed rokiem (ok. 8 mld PLN). Wysoka ekspozycja na inwestycje publiczne może być istotnym czynnikiem sprzyjającym w otoczeniu spowolnienia wśród zamawiających prywatnych, co jednocześnie przynosi stabilizację kosztów materiałów oraz płac. Buforem bezpieczeństwa dla rentowności w kolejnych okresach jest zwiększenie poziomu waloryzacji kontraktów oraz rekordowy poziom salda rezerw na straty. Pozytywnie oceniamy perspektywy spółki w średnim i długim terminie (mocny bilans, wysoki zdywersyfikowany portfel zleceń, rozwój segmentu usługowego oraz inwestycje w perspektywiczne segmenty związane z rynkiem energetycznym, OZE oraz kontraktami militarnymi). Mocnym wsparciem dla notowań byłoby odblokowanie środków z KPO, które opóźniają start inwestycji, w szczególności kolejowych. |

|

|

→ |

Pozytywnie oceniamy strategię spółki dotyczącą zwiększenia skali w segmencie mieszkaniowym, w tym lokali na wynajem (cel 10k mieszkań w Resi4Rent do 2024 podtrzymany) oraz dotyczącą projektów multisegmentowych. Pozytywnie oceniamy reorganizację grupy, w postaci wydzielenia segmentu mieszkaniowego. W naszej ocenie pod względem sprzedażowym obecny rok nie będzie słabszy (niższa niepewność, nadal dobra sytuacja na rynku pracy, niższe stawki WIBOR, presja na ceny mieszkań wraz z niską ofertą oraz potencjalnym popytem wygenerowanym przez programy rządowe wspierające kupujących), co wraz z niższą presją ze strony podwykonawców powinno wspierać przyszłe rezultaty spółki. Jednocześnie poprawiający się bilans na bazie sprzedaży aktywów komercyjnych pozwoli na kontynuowanie wypłaty dywidendy, a stopa dywidendy powinna utrzymać się na poziomie dwucyfrowym. |

|

|

→ |

Po dobrych wynikach Pekao w I kwartale (przekroczenie konsensusu) spodziewamy się, że również II kwartał będzie udany. Pozytywnie odbieramy fakt, że wypłacona dywidenda była wyższa niż rekomendowana przez zarząd. Zwracamy również uwagę na pozytywny aspekt, jakim jest stosunkowo niższa ekspozycja Pekao na kredyty w CHF na tle innych banków. Ponadto portfel ten już teraz jest w wysokim stopniu zabezpieczony rezerwami, stąd w kolejnych kwartałach ich wpływ na wyniki nie powinien być tak duży jak w przypadku innych banków. |

|

|

→ |

Oczekujemy dalszego odrodzenia w sektorze turystycznym w 2023 r., po okresie ograniczenia podróży przez konsumentów w poprzednich latach z uwagi na COVID-19. Powyższe jest obrazowane osiąganymi dynamikami sprzedaży od początku roku (wzrost o 55% r/r) oraz dobrymi wynikami w 1Q’23. W tym okresie przy wzroście przychodów o 76%, zysk netto wyniósł 18,7 mln zł (wobec 7,8 mln zł straty przed rokiem). Poza silnym popytem pozwalającym na wzrost cen oferowanych wycieczek, spółce sprzyjają kursy walutowe (umocnienie złotego) oraz spadek cen paliwa lotniczego, które powinno poprawiać rentowność. Uważamy, że obecna wycena spółki nadal nie dyskontuje opisanych, pozytywnych czynników. |

|

|

→ |

Dynamiczny rozwój segmentu dochodzenia roszczeń z tytułu umów bankowych sprawia, że wyniki grupy Votum znacząco rosną. Spółka w I kwartale 2023 r. wypracował 32,9 mln zł zysku netto, co oznacza wzrost o 100% w porównaniu z analogicznym okresem ubiegłego roku. Tempo pozyskiwania nowych klientów po wyroku TSUE, który był korzystny dla frankowiczów jest imponujące. Czerwiec był rekordowy pod względem nowo zawartych kontraktów w segmencie dochodzenia roszczeń abuzywnych od umów walutowych kredytów hipotecznych. Zawarto 1861 umów, co oznacza wzrost o 158% r/r. Zainteresowanie klientów jest zatem znacznie wyższe niż w ubiegłym roku, co pozytywnie wpływa na perspektywy wyników. Zarząd po raz kolejny zmienił oczekiwania i liczy na pozyskanie w tym roku do 20 tys. kontraktów, wobec wcześniejszych 15 tys. |

|

|

→ |

Spółka wypracowała solidne wyniki w I kwartale, kiedy przychody ze sprzedaży wzrosły o 46% r/r, a EBITDA o 12% r/r. W obrębie rynku reklamy, przewidujemy, że w ślad za trajektorią koniunktury gospodarczej, w I kwartale br. zanotowane będzie lokalne minimum jeżeli chodzi o dynamikę wzrostu. Jest to potwierdzone przez oczekiwania zarządu odnośnie odbicia rynku w drugim półroczu. W biznesie spółki podoba nam się również zwiększenie w zeszłym roku (poprzez przejęcie węgierskiego podmiotu Szallas) ekspozycji na turystykę, co w obliczu utrzymującego się silnego popytu w tej branży, jest dobrym prognostykiem dla tegorocznych wyników. |

|

|

→ |

Po bardzo dobrych wynikach w 2022 r., spółka kontynuuję ich poprawę w 2023 r. Przychody w 1Q23 wyniosły 96,3 mln zł (+50% r/r), EBITDA to 19,5 mln zł (+56% r/r), a zysk netto wzrósł o 103% r/r do 10,1 mln zł. Pozytywnie należy ocenić także generację wolnych przepływów pieniężnych (10,6 mln zł vs 1,0 mln przed rokiem. Ponadto sprzedaż w kwietniu kontynuowała szybkie wzrosty (+52% r/r). Chociaż z uwagi na efekty bazy, dynamika może być niższa w kolejnych kwartałach (+27% r/r w 2Q’23), to dostrzegamy argumenty za kontynuacją szybkiego rozwoju firmy. Zarząd, z uwagi na dobrą koniunkturę na rynku turystycznym, dostrzega wysoki popyt na zakup walizek. Spółka systematycznie rozwija sieć salonów stacjonarnych zagranicznych (+8% planowane w 2023 r.), ale także obecność na platformach sprzedaży i własne kanały e-commerce. Sprzyjającymi czynnikami dla utrzymania wysokich marż jest też spadek kursu USD/PLN oraz kosztów frachtu dla kupowanych towarów. Spadek kursu po sprzedaży pakietu akcji przez głównego akcjonariusza po 35,0 zł traktujemy jako okazję inwestycyjną. |

|

|

→ |

Według wstępnych szacunków, w II kwartale XTB wypracowało 118,1 mln zł zysku, o 48% mniej r/r. To głównie efekt niższej zmienności na rynkach finansowych, która spowodowała spadek rentowności jednostkowej lota. Pozytywnie oceniamy jednak skalę akwizycji nowych klientów, która buduje bazę pod wyniki w kolejnych kwartałach. W II kwartale spółka pozyskała blisko 63 tys. nowych klientów, a w pierwszych 25 dniach lipca zostało pozyskanych 18,4 tys. nowych klientów, co jak na sezon wakacyjny odbieramy bardzo pozytywnie. Akwizycja klientów pozostaje priorytetem zarządu, a pomóc w tym ma m.in. nowy produkt związany z pasywnym inwestowaniem, który ma być wprowadzony do oferty we wrześniu lub najpóźniej w październiku. Pozostajemy pozytywnie nastawieni do spółki. |