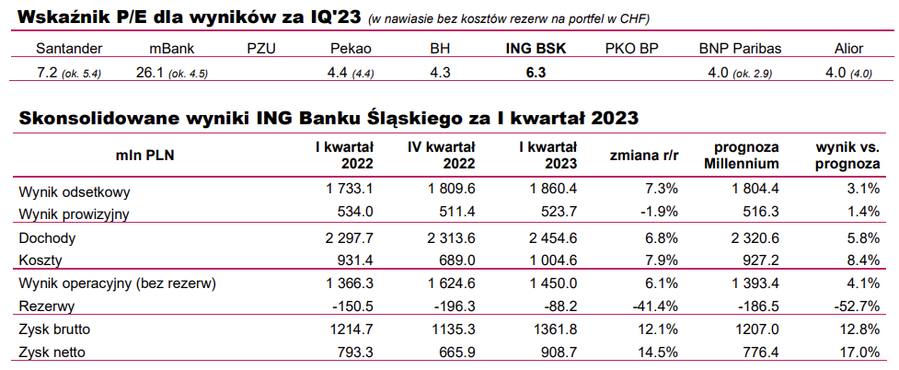

Wynik netto ING (INGBSK) w I kwartale 2023 ukształtował się na poziomie powyżej oczekiwań rynkowych. Spółka zarobiła w tym okresie +908.7 mln PLN (+14.5% r/r), przy średnich prognozach rynkowych +811.4 mln PLN. Bank dopisał w I kw. do kapitału aż +984 mln PLN z tytułu rewaluacji portfela papierów dłużnych. Wynik lepszy niż oczekiwania to głównie skutek niższych odpisów na rezerwy.

- Wzrost wyniku odsetkowego r/r. W I kwartale wynik odsetkowy ING BSK wzrósł o 7.3% r/r, ukształtował się on na poziomie nieco powyżej oczekiwań rynkowych. Marża odsetkowa wyniosła 3.6% (-0.1pp r/r) i była wyższa o +0.1pp od wypracowanej w IV kwartale 2022.

- Niewielki spadek dochodów z tytułu prowizji r/r. Wynik z tytułu prowizji ukształtował się na poziomie niższym od wypracowanego w 2022 roku (-1.9% r/r). Rezultat tej pozycji był zbliżony do prognoz rynkowych. Powtarzalne zyski z operacji finansowych i pozaoperacyjne były natomiast wyższe od średniej z wcześniejszych kwartałów.

- Zauważalny wzrost kosztów działalności r/r. Wydatki banku w I kwartale ukształtowały się na poziomie wyższym o +7.9% r/r, były one także większe do prognoz rynkowych. Dochody banku wzrosły w IQ’23 o +6.8% r/r, co skutkowało poprawą wyniku operacyjnego o +6.1% r/r. Współczynnik koszty/dochody wyniósł 40.9% i był wyższy o +0.4pp r/r (+11.1pp w stosunku do IVQ’22).

- Kwartalny spadek poziomu rezerw. ING BSK zawiązał w I kwartale rezerwy kredytowe w wysokości 0.2% wartości portfela w stos. rocznym (vs. 0.5% w IVQ’22), były one znacznie niższe niż prognozy rynkowe (-55% kw./kw.). Udział NPL w portfelu w I kwartale wzrósł w stosunku do poprzedniego okresu o 0.2pp i wyniósł 2.5% przy spadku wskaźnika pokrycia o -0.5pp do poziomu 58.1%.

- Stosunkowo wysoka dynamika depozytów. Roczna zmiana wartości kredytów i depozytów w ING BSK wyniosła +4.2% i +15.5%. Kwartalne zmiany: +0.7% i +4.6%.

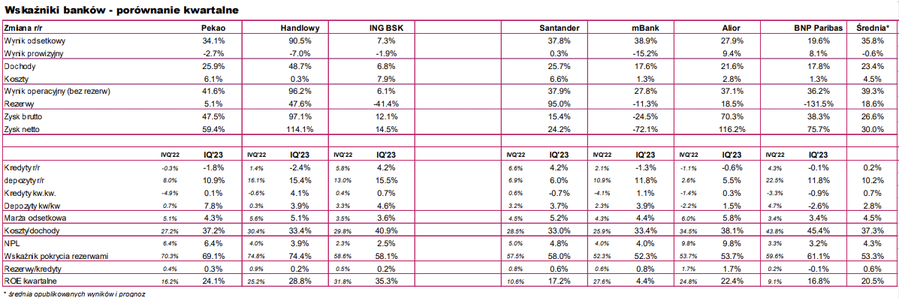

Wyniki ING BSK były lepsze niż oczekiwania i należy je ocenić jako dobre, nawet pomimo faktu, że I kwartał przyniósł nieoczekiwany spadek poziomu odpisów na rezerwy. Analizując wyniki na uwagę zwraca znacznie niższa niż u konkurentów dynamika dochodów odsetkowych i wyższy wzrost kosztów działalności. Choć zmiana zysku netto r/r nie jest przez to tak spektakularna jak w innych bankach, trzeba pamiętać że w porównaniu z nimi ING BSK w 2021/22 szybciej niż konkurencja poprawiał swoje wyniki. Pozytywnie oceniamy wyższą dynamikę akcji kredytowa i depozytowej niż w sektorze. Współczynnik P/E dla rezultatów kwartalnych wyniósł 6.3 czyli stosunkowo wysoko na tle sektora (w 1Q nie zawiązano rezerw na portfel CHF).