Atal jest jednym z największych deweloperów mieszkaniowych w Polsce, działającym na 7 największych rynkach - w Poznaniu, Wrocławiu, Aglomeracji Śląskiej, Krakowie, Łodzi, Warszawy i Trójmiasta. Spółka jest również 49% udziałowcem w joint-venture projektu mieszkaniowego w Dreźnie (pozostałe 51% posiada główny akcjonariusz).

Specyfiką deweloperów mieszkaniowych jest księgowanie sprzedanych lokali w wyniku dopiero w momencie przekazania kluczy klientom, a więc z reguły z istotnym opóźnieniem w stosunku do realizowanej sprzedaży. Przychody i marża brutto mogą się istotnie wahać z kwartału na kwartał ze względu na harmonogram zakończeń projektów - w okresach kiedy kończą się duże projekty, przychody są wyraźnie wyższe.

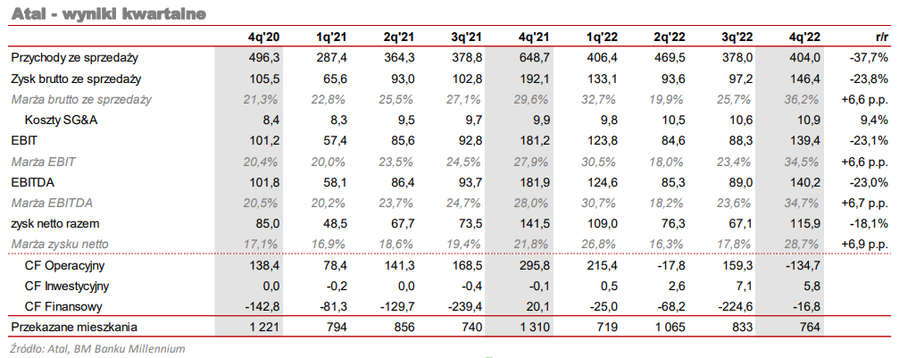

W 4Q 2022 r. Atal przekazał 764 mieszkania (-41,7% r/r) co dało przychody w wysokości 404 mln zł (-37,7% r/r). Zysk brutto ze sprzedaży wyniósł 146,4 mln zł, a marża brutto osiągnęła bardzo wysoki poziom 36,2% (standardowo w Atal ok. 25%). Koszty Sg&A w Grupie utrzymywane są na niskim poziomie ok. 10 mln zł kwartalnie, a dzięki niskiemu zadłużeniu i wysokiej pozycji środków pieniężnych saldo z działalności finansowej było w minionym kwartale dodatnie. Dzięki temu, standardowo główną pozycją kosztową pomiędzy zyskiem brutto ze sprzedaży, a zyskiem netto jest w Atal podatek dochodowy i nie inaczej było w minionym kwartale, dzięki czemu zysk netto Atal wyniósł w 4Q 2022 r. bardzo dobre 115,9 mln zł. Ze względu na wysoką bazę dało to co prawda spadek o 18,1% r/r, jednak był to i tak drugi najlepszy kwartalny wynik w historii Grupy. Ze względu na słabą sprzedaż perspektywy kolejnych kwartałów nie są już tak dobre.

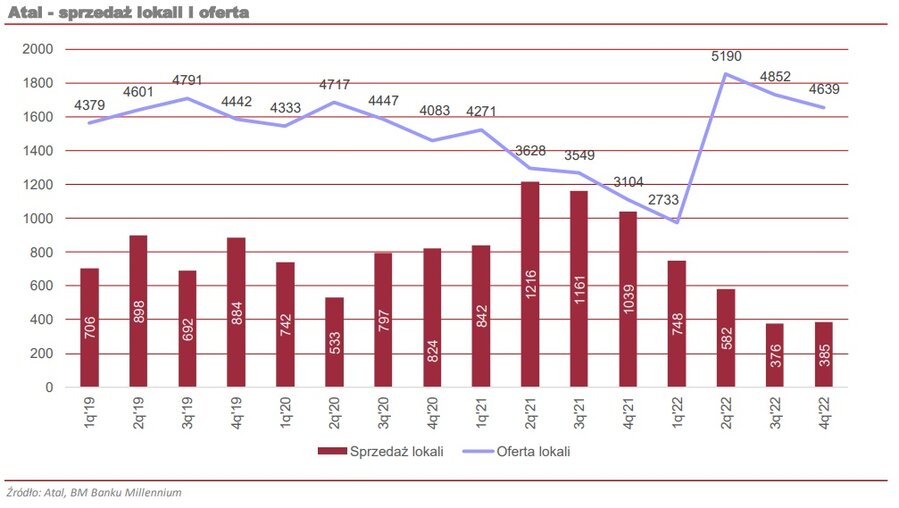

- Sprzedaż mieszkań przez 1AT (ATAL) w 4Q 2022 r. wyniosła 385 lokali (-62,9% r/r), a w całym 2022 r. 2 091 lokali (-50,9% r/r). Spadek sprzedaży był bardzo duży pomimo wyraźnie wyższej oferty lokali od 2 kwartału 2022 r. (wykres poniżej). Rynkowe spowolnienie sprzedaży mieszkań uderzyło w Atal mocniej niż w giełdową konkurencję, co naszym zdaniem wynikało z działania w segmencie, którego klienci w większym stopniu finansują zakup mieszkań środkami z kredytu. Dla porównania średni spadek sprzedaży w 4q 2022 r. u giełdowej konkurencji wyniósł „tylko” 34% r/r, a w ujęciu pełnego roku kalendarzowego spadek u giełdowej konkurencji wyniósł 36%. Z kolei według danych JLL na szerokim rynku sprzedaż mieszkań w 2022 r. spadła prawie o połowę, więc nawet w tym ujęciu Atal wypadł gorzej. Jak powiedział Zarząd na konferencji, w marcu 2023 r. było odbicie i w tym miesiącu Grupa odnotowała sprzedaż „na poziomie średniej z poprzedniego roku”. Wnioskujemy więc, że sprzedaż w 1Q 2023 r. wyniesie 400-460 mieszkań.

- Jak zapowiedział na konferencji Zarząd, plan sprzedaży na rok 2023 to minimum 2 000 mieszkań, jednak uzależnione jest to od sytuacji w 2 połowie roku. Zarząd liczy na istotny dodatkowy popyt wygenerowany przez beneficjentów programu „Kredyt na 2%” i rzeczywiście biorąc pod uwagę segment rynku i miasta w jakich działa Grupa, naszym zdaniem Atal może być jednym z większych beneficjentów programu spośród spółek z GPW. Według naszych szacunków jednak, w obecnie przedstawianym wariancie, program może wpłynąć na zwiększenie popytu na całym rynku pierwotnym o maksimum kilkanaście procent. Byłby to więc pozytywny impuls dla Grupy, jednak ostrzegamy przed przecenianiem jego wpływu przy obecnie przedstawianych założeniach. Ukłonem Grupy w stronę klientów chcących skorzystać z programu jest możliwość dokonania dziś rezerwacji lokalu przy założeniu, że do końca 2023 r. klient wpłaci jedynie kapitał własny.

- Oferta lokali do sprzedaży na koniec 2022 r. wyniosła bardzo wysokie 4 639 mieszkań. Liczba lokali w ofercie została wyraźnie zwiększona w 2Q 2022 r., w którym Atal wprowadził do sprzedaży aż 2 690 lokali. Wyjaśnieniem jest wejście od 1 lipca 2022 r. w życie nowej ustawy deweloperskiej, która nie objęła lokali, których sprzedaż rozpoczęto przed tą datą. Łącznie w 3 i 4 kwartale 2022 r. wprowadzona do sprzedaży została tylko jedna inwestycja na 152 lokale. Biorąc pod uwagę niską sprzedaż oferta jest obecnie bardzo wysoka.

- Z lokali, których budowę zakończono w 2022 r. niesprzedane jest 9% tj. 288 sztuk (przed rokiem analogicznie 7% i 224 lokale, ale przy znacznie wyższym poziomie kwartalnej sprzedaży). Liczba mieszkań, których budowa będzie zgodnie z planem ukończona w 2023 r. to 2 756 lokali z czego 28% tj. ok 770 mieszkań nie ma jeszcze nabywców (przed rokiem analogicznie 23% i ok. 736 lokali). Kontraktacja na rok 2024 wynosi dziś jedynie 16% mieszkań, których budowa ma być w tym okresie zakończona, co daje 351 lokali (na koniec 2021 r. analogicznie 36%, co dawało 1 108 mieszkań sprzedanych na rok 2023).

- W 2022 r. Atal dokonał rekordowej wielkości zakupów gruntów. Grupa wydała 373 mln zł, a na zakupionej ziemi można wybudować 402 tys. m2 powierzchni użytkowej mieszkalnej tj. ok 7 tys. mieszkań. Jak przyznał Zarząd na konferencji, większość gruntów była kupiona od deweloperów, którzy ograniczali swoja aktywność, a ceny gruntów były atrakcyjne. Zarząd zapowiedział, że planuje dalsze zakupy gruntów o ile ceny pozostaną atrakcyjne. Dzisiejszy bank ziemi pozwala na wybudowanie 12,7 tys. mieszkań.

Biorąc pod uwagę niską sprzedaż Atalu, a przy tym znacznie rozszerzoną ofertę oraz zakupy rekordowo wysokiej liczby nowych gruntów, uważamy, że Grupa przyjęła agresywniejsze podejście do obecnej sytuacji niż giełdowa konkurencja, która ogranicza podaż. Średni czas sprzedaży mieszkania wzrósł z ok. 3 kwartałów w 2022 r. do 9-12 kwartałów przy obecnych poziomach sprzedaży. Sytuacja Grupy jest więc naszym zdaniem istotnie uzależniona od potencjalnego ożywienia sprzedaży nowych mieszkań, które z kolei zależeć będzie przede wszystkim od potencjalnych obniżek stóp procentowych w 2024 r. (tu już same twardsze zapowiedzi mogą pobudzić popyt) oraz od daty uruchomienia i skali wpływu programu „kredyt na 2%” (choć my oczekujemy ograniczonego wpływu, pobudzenia sprzedaży o maksimum kilkanaście procent rocznie). Po działaniach Grupy wnioskujemy, że Zarząd zakłada, iż dobry popyt na mieszkania powróci w kolejnych kilku kwartałach i jeśli tak się stanie to spółka może być wygranym sytuacji posiadając dużą ofertę oraz rozbudowany bank, tanio zakupionych gruntów. Jeśli jednak sprzedaż utrzymywać się będzie na niskim poziomie, nawet nieco wyższym niż w 2 połowie 2022 r., to naszym zdaniem w Grupie będzie rosła liczba mieszkań

gotowych i niesprzedanych. Nie zakładamy, że jest to coś co może zachwiać fundamentami Grupy, która obecnie posiada bardzo mocny bilans, niskie zadłużenie, istotny poziom środków pieniężnych, jednak odbiłoby się to na wzroście zadłużenia, mogłoby odbić się na rentowności i możliwości wypłaty dywidend.

Wysoka rentowność osiągnięta w 4Q 2022 r. jest w długim okresie nie do utrzymania i wynikała ze specyficznego harmonogramu przekazań - wydawano klucze na projektach o wyjątkowo dobrych marżach. Według Zarządu Grupy, obecnie ceny mieszkań są stabilne ze względu na spadek cen usług wykonawstwa i materiałów budowlanych, a celem Atal jest utrzymywanie marży brutto ze sprzedaży na poziomie ok. 25% (w 2022 r. 28,4%) i taki poziom Zarząd zakłada na 2023 r. Szacujemy, że przychody w 2023 r. wyniosą ok. 1,4-1,6 mld zł, a zysk netto 250-330 mln zł. Grupa planuje wypłatę dywidendy za 2022 r. jednak na dziś Zarząd jeszcze nie chciał zdradzić w jakiej wysokości.

Ważne informacje

Wszelkie informacje zawarte w niniejszym raporcie mają wyłącznie charakter informacyjny i nie stanowią one rekomendacji w rozumieniu Rozporządzenia delegowanego komisji (UE) 2016/958 z dnia 9 marca 2016 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów, , wyniku doradztwa inwestycyjnego, oferty ani też kierowanego do kogokolwiek (lub jakiejkolwiek grupy osób) zaproszenia do zawarcia transakcji na instrumencie bądź instrumentach finansowych.

Niniejszy raport została przygotowany z dochowaniem należytej staranności i rzetelności, w oparciu o fakty uznane za wiarygodne, jednak Biuro Maklerskie Banku Millennium S.A. nie gwarantuje, że są one w pełni dokładne i kompletne. Podstawą przygotowania raportu były wszelkie informacje na temat spółek, jakie były publicznie dostępne i znane sporządzającemu do dnia jego sporządzenia. Przedstawione prognozy są oparte wyłącznie o analizę przeprowadzoną przez Biuro Maklerskie Banku Millennium S.A. bez uzgodnień ze spółkami będącymi przedmiotem raportu ani z innymi podmiotami i opierają się na szeregu założeń, które w przyszłości mogą okazać się nietrafne. Biuro Maklerskie Banku Millennium S.A. nie udziela żadnego zapewnienia, że podane prognozy sprawdzą się. Inwestowanie w akcje spółek wymienionych w niniejszej analizie wiąże się z szeregiem ryzyk związanych miedzy innymi z sytuacją makroekonomiczną, zmianami regulacji prawnych, zmianami sytuacji na rynkach towarowych, ryzykiem stóp procentowych, których wyeliminowanie jest praktycznie niemożliwe.

Treść raportu nie była udostępniona spółkom będącym przedmiotem raportu przed jego opublikowaniem. Biuro Maklerskie Banku Millennium S.A. nie ponosi odpowiedzialności za szkody poniesione w wyniku decyzji podjętych na podstawie informacji zawartych w niniejszym raporcie analitycznym.

Osoba lub osoby wskazane na pierwszej strony niniejszego raportu sporządziły analizę. Wynagrodzenie otrzymywane przez osoby sporządzające raport nie jest bezpośrednio zależne od wyników finansowych uzyskiwanych przez Biuro Maklerskie Banku Millennium S.A. w ramach transakcji lub usług z zakresu bankowości inwestycyjnej, dotyczących instrumentów finansowych emitentów, których dotyczy niniejszy raport.

Niniejszy raport stanowi badanie inwestycyjne w rozumieniu przepisów Rozporządzenia Delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Raport został przygotowany przez Biuro Maklerskie Banku Millennium S.A wyłącznie na potrzeby klientów Biura Maklerskiego Banku Millennium S.A., nie stanowi reklamy ani oferowania papierów wartościowych, może być on także dystrybuowany za pomocą środków masowego przekazu, na podstawie każdorazowej decyzji Dyrektora Departamentu Analiz Rynków Kapitałowych. Rozpowszechnianie lub powielanie niniejszego materiału w całości lub w części bez pisemnej zgody Biura Maklerskiego Banku Millennium S.A. jest zabronione. Niniejszy dokument, ani jego kopia nie mogą zostać bezpośrednio lub pośrednio przekazane lub wydane osobom w USA, Australii, Kanadzie, Japonii.

Nadzór nad Biurem Maklerskim Banku Millennium S.A. sprawuje Komisja Nadzoru Finansowego.

Rozwiązania organizacyjne, administracyjne i bariery informacyjne ustanowione w celu zapobiegania konfliktom interesów

Zasady zarządzania konfliktami interesów w Biurze Maklerskim Banku Millennium S.A. zostały zawarte w Polityce przeciwdziałania konfliktom interesów w Biurze Maklerskim Banku Millennium S.A. Skuteczne zarządzanie konfliktem interesów ma na celu działanie w najlepiej pojętym interesie Klienta i jest realizowane poprzez ustanowione środki ograniczania takiego ryzyka. W tym celu zostały wdrożone zasady odnoszące się do przyjmowania oraz przekazywania świadczeń pieniężnych i niepieniężnych, tzw. zachęt a także zawierania transakcji osobistych Osób zaangażowanych w Biurze Maklerskim Banku Millennium S.A.

Przyjęte dla zapobiegania konfliktom interesów rozwiązania organizacyjne określa między innymi Regulamin organizacyjny Biura Maklerskiego, który przewiduje: (a) nadzór nad osobami, których główne funkcje obejmują prowadzenie działań w imieniu lub świadczenie usług dla Klientów, których interesy mogą być sprzeczne lub którzy w inny sposób reprezentują różne sprzeczne interesy, w tym interesy Biura Maklerskiego; (b) środki zapobiegające lub ograniczające wywieranie przez osobę trzecią niewłaściwego wpływu na sposób, w jaki upoważniona osoba wykonuje czynności w ramach usług świadczonych przez Biuro Maklerskie (c) organizacyjne oddzielenie od siebie osób (zespołów) zajmujących się wykonywaniem czynności, które wiążą się z ryzykiem powstania konfliktu interesów, (d) zapewnienie każdej jednostce organizacyjnej Biura Maklerskiego i jej pracownikom niezależności w zakresie, w jakim dotyczy to interesów Klientów, na rzecz których taka jednostka wykonuje określone czynności.

Przyjęte dla zapobiegania konfliktom interesów rozwiązania określa również Regulamin wynagradzania, który zapewnia, że nie istnieją żadne powiązania pomiędzy wysokością wynagrodzeń pracowników różnych jednostek organizacyjnych lub wysokością przychodów osiąganych przez różne jednostki organizacyjne, jeżeli jednostki te wykonują czynności, które wiążą się z ryzykiem powstania konfliktu interesów.

Ograniczenia dotyczące przepływu informacji w celu zapobiegania konfliktom interesów, w tym informacji poufnych i stanowiących tajemnicę zawodową, określa Regulamin ochrony przepływu i uniemożliwienia wykorzystywania oraz przetwarzania informacji poufnych i przestrzegania tajemnicy zawodowej w Biurze Maklerskim Banku Millennium S.A.