Szanowni Inwestorzy,

rok temu wydarzył się na rynkach krach, który z pewnością zostanie zapamiętany jako jedno z najbardziej ekstremalnych wydarzeń w całej historii rynków kapitałowych. Z punktu widzenia bardziej osobistego wydaje nam się, że panika i przerażenie było wprost namacalne i nieporównywalne zarówno z tym, co przeżyliśmy na kryzysie finansowym w 2008 roku, jak i marazmem ogólnoświatowej recesji lat 2001-2002. Oczywiście to tylko i aż rynki finansowe. Krach jest przeszłością, choroba i śmierć wielu osób jest wciąż niestety teraźniejszością.

Poniżej przypominamy kilka wydarzeń z tego okresu, które szczególnie utkwiły nam w pamięci. Ponadto rok, który upłynął od tamtej pory, skłonił nas do kilku refleksji, z którymi chcielibyśmy się Państwem podzielić.

Krach

22-23 luty 2020, weekend

Pojawia się informacja, że ognisko epidemii wirusa COVID-19 wykryto także we Włoszech (wcześniej zjawisko dotyczyło głównie Azji) i że władze, podążając za modelem chińskim, wprowadzają lockdowny w wybranych miastach. Następuje zmiana postrzegania choroby – to przestaje być wyizolowane i egzotyczne dla ludzi Zachodu zjawisko. Od poniedziałku zaczynają się spadki na giełdach na całym świecie.

08 marca 2020, niedziela

Arabia Saudyjska wypowiada Rosji wojnę cenową na rynku ropy naftowej. W poniedziałek spadki na cenach ropy sięgają 30% drastycznie przyczyniając się do ograniczania płynności na rynkach finansowych. Od poniedziałku zaczyna się główna część krachu na giełdach.

W ciągu tygodnia niektóre z nich (m.in. polska) spadają nawet o 20%.

11.03.2020, środa

Zapadają decyzje polskiego rządu dotyczące m.in. zamknięcia szkół, zaczyna się panika związana z wykupywaniem podstawowych środków spożywczych i higienicznych w sklepach oraz wyciąganie gotówki z bankomatów. W jednej z gazet ukazuje się artykuł ”GPW może zrobić sobie wolne z powodu koronawirusa”, w którym cytowane jest pismo prezesa giełdy do jej członków. Zawarta jest w tym piśmie sugestia, że giełda może być w pewnych okolicznościach zamknięta. W praktyce oznacza to, że ci, którzy do tej pory nie sprzedali akcji, mogą przy negatywnym rozwoju sytuacji nie mieć szansy już tego zrobić. Z punktu widzenia zarządzającego aktywami trudno dostać większą zachętę do sprzedaży akcji.

12.03.2020, czwartek

WIG zniżkuje o 12,65% (największy jednodniowy spadek w historii), S&P500 o 9,51%. Dzień, w którym w cenach zamknięcia osiągnięty został najniższy punkt na większości polskich indeksów giełdowych. Tego i następnego dnia panika w społeczeństwie osiąga apogeum. Po Warszawie krąży SMS jak poniżej, który wygląda jak celowa dezinformacja.

15.03.2020, niedziela

W weekend następuje skoordynowana akcja banków centralnych (FED, Bank Kanady, Bank Anglii, Bank Japonii, Europejski Banki Centralny, Szwajcarski Bank Narodowy) w celu udrożnienia płynności na rynkach, dodatkowo FED obniża stopę funduszy federalnych do zera.

16.03.2020, poniedziałek

W trakcie sesji przed południem osiągnięte zostaje dno krachu w Polsce. W tym samym dniu krajowe statystyki dotyczące COVID-19 wyglądają następująco: liczba zachorowań – 20, narastająco – 177; liczba zgonów – 1, narastająco – 4. Z nieznanych nam przyczyn polska giełda po raz kolejny w historii tworzy dno notowań w istotnym trendzie na kilka dni przed większością giełd świata.

Tydzień 16.03 – 20.03

Pomimo skoordynowanych akcji władz monetarnych oraz rekordowych bodźców fiskalnych ogłoszonych przez rządy giełdy wciąż spadają, dolar się umacnia, a spready kredytowe (różnica pomiędzy stopą procentową do wykupu obligacji przedsiębiorstw a obligacjami państw) – pokazujące ryzyko finansowe w systemie – dalej rosną. Do najsłabszych należy giełda amerykańska, która w tym tygodniu zniżkuje o 15%.

23 marca 2020, poniedziałek, dno krachu na świecie

W tym dniu dno krachu zostaje osiągnięte na większości giełd, w tym na najważniejszym rynku w USA. Liczba zachorowań wciąż zwyżkuje, z punktu widzenia walki z chorobą nie widać w następnych kilkunastu dniach żadnych istotnych pozytywnych wiadomości. Mimo to rynki będą już rosły. W tym dniu światowe statystyki dotyczące COVID-19 wyglądają następująco: liczba zachorowań – 61.610, narastająco – 334.981; liczba zgonów – 3.129, narastająco – 14.652. Giełdy spadły w ciągu miesiąca od 30 do 40%. Był to najszybszy spadek od szczytu notowań w całej historii rynków finansowych.

Rok później

Na dzień 26 marca 2021 statystyki dotyczące COVID-19:

w Polsce: liczba zachorowań – 35.145, narastająco – 2.189.968;

liczba zgonów – 443, narastająco – 51.305;

na świecie: liczba zachorowań – 630.310, narastająco – 126.695.485;

liczba zgonów – 11.640, narastająco – 2.779.490.

Stopa zwrotu indeksów od dołka krachu do 26 marca 2021 roku:

WIG (Polska) +62%

DAX (Niemcy) +74%

S&P500 (USA) +81%

Nikkei (Japonia) +78%

SHC (Chiny) +26%

Post factum dość łatwo wskazać powody, przez które giełdy tak mocno wzrosły przez rok. Mamy do czynienia z olbrzymią stymulacją monetarną banków centralnych, do których dołączyły z rekordowymi pakietami fiskalnymi rządy na całym świecie. Było to już wiadome w końcowej części krachu. Pozostałe przyczyny trudno traktować jako oczywiste dwanaście miesięcy temu. Po pierwsze, okazało się, że znaczna część gospodarki znakomicie poradziła sobie z pandemią. Przy pomocy technologii, które zaczęła być jeszcze powszechniej stosowana, wydajność w wielu firmach wzrosła, a wydatki konsumentów przeniosły się do internetu. Po drugie, oszczędności ludności w trakcie kryzysu na świecie zwiększyły się, zamiast zmaleć jak przy typowej recesji. Po okresie odpływów z giełd akcji na świecie w latach 2018-2019 zaczęły się napływy, a wzmożone zainteresowanie giełdą drobniejszych inwestorów stało się fenomenem globalnym. Po trzecie, bardzo szybko opracowane zostały skuteczne szczepionki.

Kilka refleksji po roku

1.

”Inwestowanie jest rzeczą prostą ale nie łatwą.” – Warren Buffett

26 marca 2020, trzy dni po dnie krachu na świecie

Mail wewnętrzny, Opoka TFI

”[…]

Nigdy w życiu nie widziałem takiej ogólnej histerii.

[…]

Nie wiem co będzie.

Ale powinniśmy dopuścić jednak myśl, że wobec bezprecedensowej akcji monetarnej i fiskalnej oraz możliwego końca trendu na obligach istnieje całkiem istotne prawdopodobieństwo, że może właśnie zaczynać się hossa na akcjach oraz surowcach po dwóch latach sztormu od początku 2018 roku. Czyli to na co czekaliśmy. Wyceny poza USA są absolutnie skrajnie niskie.”

Proszę wybaczyć koślawy język tego maila, ale nie miał być przeznaczony do publikacji.

Po roku, wiedząc jakich wzrostów na giełdach doświadczyliśmy, łatwo snuć rozważania, jak oczywistym momentem do kupna aktywów był krach. Nie znamy historii alternatywnej, nie wiemy, jak sprawy potoczyłoby się np. w scenariuszu zbyt słabego impulsu ze strony banków centralnych i rządów, braku szczepionek czy pojawienia się innych mutacji wirusa. Ale w przytoczonym powyżej mailu pojawia się wzmianka o trzech kluczowych zmiennych: a) panika; b) bessa, która trwa już długo (dwa lata); c) niskie wyceny. Przy ich jednoczesnym spełnieniu należy albo kupić aktywa, albo trzymać te, które wcześniej się kupiło. Czy po spełnieniu tych trzech warunków nagroda w postaci atrakcyjnej stopy zwrotu będzie szybka i duża, jak odbyło się to teraz, czy rozciągnięta w czasie i mniejsza, jest zależne od całego szeregu nieprzewidywalnych czynników. Nie należy więc silić się na prognozowanie, co się wydarzy w zmieniającym się gwałtownie środowisku, bo jest to objawem braku pokory i nie jest potrzebne do osiągnięcia sukcesu. Istotne jest to, czy jest się po tej stronie, po której prawdopodobieństwo znacznej wygranej jest duże.

2.

”30 lat temu największą przewagą na giełdzie było posiadanie większej liczby informacji niż inni. Dzisiaj, w dobie przeciążenia informacją, największą przewagą jest zdrowy rozsądek.”

– Troy Bombardia

Przez wiele tygodni pandemii nagłówki czołowych portali świeciły się w jaskrawych kolorach. Wyglądało to tak, jakby starały się maksymalnie nakręcić histerię. Strach sprzedaje się niestety dobrze i jest to opłacalne. W dobie mediów społecznościowych i smartfonów wywoływanie paniki jest prostsze niż kiedykolwiek. Łatwo wtedy nie brać pod uwagę dobrych stron ludzkości – jak istnienie genialnych jednostek czy zdolność do olbrzymiej determinacji, które w ostatnim roku doprowadziły do wytworzenia w błyskawicznym tempie szczepionek, a poprzez to do całkowitej zmiany sytuacji.

Trudno, nie odcinając się od zalewu informacji, podejmować racjonalne decyzje. W przypadku określania trendów i ich jakości radzimy sobie z tym problemem w Opoka TFI w sposób następujący: maksymalnie skupiamy się na wybranych przez nas po wielu latach prób i błędów danych, które jesteśmy w stanie pozyskać z samej struktury rynku finansowego. Wychodzimy z założenia, że miliony innych uczestników rynku przetworzyły już informacje z otaczającej ich rzeczywistości i w określony sposób, który możemy interpretować, są one odzwierciedlone już w rynku.

Posiadanie informacji – nawet takiej niemożliwej do pozyskania, bo dotyczącej odległej przyszłości – może nie mieć żadnego znaczenia. Nie sądzimy, by było wielu chętnych na zakup akcji w atmosferze paniki rok temu, gdyby istniała szklana kula pokazująca liczbę zachorowań i zgonów w dniu dzisiejszym z powodu koronawirusa. Doskonale problem danych z przyszłości ujął Jason Goepfert tuż przed ostatnimi wyborami prezydenckimi w USA: ”Nie mam pojęcia, kto wygra wybory prezydenckie i kto będzie kontrolował Kongres. Nie wiem, czy rozstrzygnięcie będzie znane we wtorek. Gdybym nawet to wszystko wiedział, to nie wiem, jak rynki zareagowałyby w środę. Ale nawet gdybym wiedział, jakie będą wyniki i reakcja rynków w środę, to nie mam pojęcia, jak rynki zachowają się w kolejnych tygodniach. Tak często mamy te elektryzujące momenty, które okazują się nic nie znaczące. Co najwyżej powodują chwilowe zakłócenia. I ta historia powtarza się wciąż, wciąż i wciąż.”

3.

Trend jest Twoim przyjacielem.

Rzeczywistość potwierdziła tezy Goepferta bardzo szybko. W opinii banków inwestycyjnych najgorszym scenariuszem była wygrana w wyborach prezydenckich Bidena przy podzielonym Kongresie. Dokładnie taka sytuacja się wydarzyła. Zamiast spadać, giełdy rosły. Po wyborach prezydenckich jako główne ryzyko podawano wygraną Demokratów w wyborach do Senatu w Georgii. Demokraci zostali wybrani – spadki nie nastąpiły. Dlaczego? Ponieważ od końca marca 2020 roku główny trend jest wzrostowy i to on determinuje odbiór informacji, a nie na odwrót. W ten sposób płynnie przeszliśmy do rozważań na temat trendu. W ostatnim roku najczęściej zadawanym pytaniem, które otrzymywaliśmy, było – kiedy będzie korekta notowań? W domyśle – kiedy będzie można kupić taniej? Jest to o tyle zadziwiające, że w poprzednim roku mieliśmy już właściwie dwa krachy – jeden ogólnoświatowy w marcu i drugi dotykający giełd przede wszystkim w Europie (w tym w Polsce) w drugiej połowie października. Jak duże było wyprzedanie na rynkach akcji w październiku, pokazuje nasz tweet z początku listopada ubiegłego roku.

Dwa krachy w pół roku to naprawdę sporo. Kolejne duże spadki mogą się oczywiście wydarzyć, ale prawdopodobieństwa nie sprzyjają takiemu scenariuszowi. Korekty mniejsze i większe będą się zdarzać, aż do uformowania ostatecznego szczytu hossy. Jednak z punktu widzenia zarabiania pieniędzy istotny jest trend główny, a ten jest wzrostowy.

4.

Technologia zjada świat. Zyski są gdzie indziej.

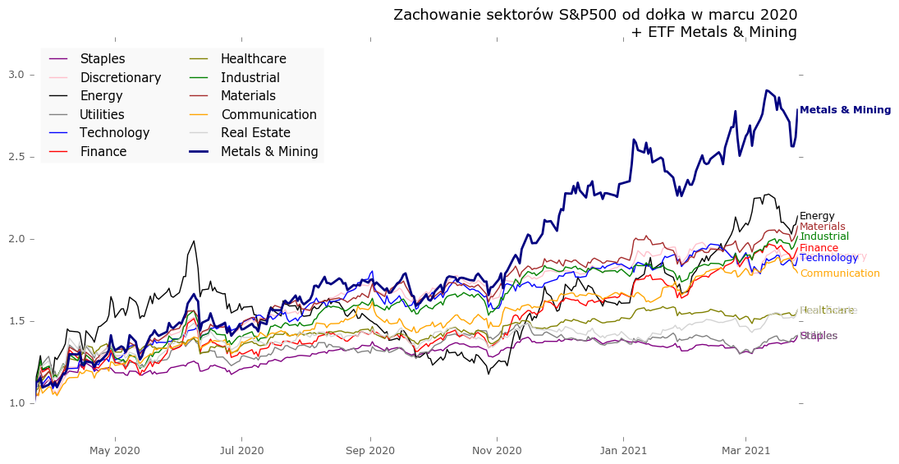

Znaczenie technologii wydaje się rosnąć coraz bardziej, ale niekoniecznie musi się to przekładać na zyski inwestorów. Między innymi dlatego, że historycznie po wielokroć już się przełożyło. Technologia pokazała swoją użyteczność w czasie pandemii. W pierwszym okresie po krachu, zgodnie z intuicją, należała do najlepszych branż na giełdach pod względem osiąganych stóp zwrotu. Jednak im dalej, tym bardziej jej pozycja słabnie. Obecnie jest na szóstym miejscu z jedenastu głównych sektorów w USA licząc od dołka krachu. Zdecydowanie najlepszą klasą aktywów w tym okresie są spółki surowcowe (Metals & Mining), które w głównych sektorach są zawarte w Energy i Materials.

Paradoksalnie wydaje się, że pandemia, która objawiła potęgę technologii w codziennym życiu, stanowi jednocześnie punkt zwrotny kończący wieloletnią dominację kursów spółek technologicznych na giełdach. Wskazują na to różnego rodzaju statystyki pokazujące relatywne zachowanie sektorów w przeszłości. Nie oznacza to, że nie doceniamy często wspaniałych modeli biznesowych tych firm ani tego, że indeks spółek technologicznych Nasdaq wejdzie zaraz w bessę. Po prostu z dużym prawdopodobieństwem lepsza relacja zysk – ryzyko w długim terminie jest gdzie indziej.

5.

Na krachu się nie sprzedaje. Na pierwszym odbiciu po nim już można.

Błyskawiczne pożegnanie z krachem z powodu nieprzerwanie następujących po nim wzrostów rodzi łatwe do zidentyfikowania ryzyko na przyszłość. Jeżeli w okresie najbliższych 2-3 lat doświadczymy kolejnego krachu (nie odnosimy się w tym miejscu do tego, czy mamy takie oczekiwanie, czy nie) to zapewne inwestorzy w odruchu psa Pawłowa wyjdą z założenia, że aktywa trzeba kupić w dużej skali, bo historia potoczy się jak ubiegłym roku. Ale rynek nie lubi być tak łaskawy. Jeżeli nie będziemy przed krachem po dłuższym okresie spadków i nie doprowadzi on do skrajnie niskich wycen, to zapewne pierwsze odbicie po kolejnym krachu będzie tym razem ostatnią dobrą okazją do sprzedawania jak największej części aktywów, które wcześniej nie zostały już spieniężone.

***

Można na poniższy wykres najważniejszego rynku świata obejmujący ponad 120 lat popatrzeć jak na linię pokazującą trend wzrostowy kursów akcji. Ale można też popatrzeć jak na dowód nieustającej ludzkiej kreatywności i zaradności.

Z wyrazami szacunku,

OPOKA TFI

Warszawa, 28 marca 2021 r.