Grupa Kapitałowa UNI (UNIBEP) opublikowała wstępne wyniki za okres pierwszych trzech kwartałów 2024 r. Skonsolidowane przychody ze sprzedaży wyniosły w tym okresie 1 825 734 tys. zł, co oznacza spadek o 0,4% w porównaniu do analogicznego okresu 2023 r. Segment budowlany odnotował spadek przychodów o 3,3%, segment budownictwa modułowego spadek o 26%, natomiast segment deweloperski zanotował wzrost przychodów o 16,3% r/r.

Pomimo niższych przychodów, spółka osiągnęła poprawę wyników. Skonsolidowany zysk z działalności operacyjnej wyniósł 158 745 tys. zł, natomiast zysk netto przypisany akcjonariuszom jednostki dominującej 46,51 tys. zł. W analogicznym okresie 2023 r. spółka odnotowała straty na obu tych poziomach.

"(...) po bardzo trudnym 2023 roku, kiedy to Grupa Kapitałowa działała w bardzo niesprzyjającym otoczeniu na które wpływ miały m.in.: presja inflacyjna i rosnące koszty generalnego wykonawstwa oraz brak klauzul waloryzacyjnych w umowach, bieżący 2024 roku jest okresem, w którym powoli realizują się pozytywne skutki wielu działań i inicjatyw pozwalających na trwałą poprawę rentowności operacyjnej Grupy Kapitałowej" - czytamy w komunikacie

W samym trzecim kwartale przychody spółki wzrosły do 666 371 tys. zł (+11,5% r/r), skonsolidowany zysk z działalności operacyjnej do 38 499 tys. zł (wobec -28 841 tys. zł rok wcześniej), a skonsolidowany zysk netto przypisany akcjonariuszom jednostki dominującej wyniósł 6 856 tys. zł. W trzecim kwartale 2023 r. było to -26 805 tys. zł.

Komentarz Zarządu do wstępnych szacunkowych danych finansowych Grupy Kapitałowej Unibep za I-IIIQ 2024 roku

Zarząd Unibep S.A. (Emitent) informuje, że w związku z zakończeniem w dn. 29 października 2024 roku procesu agregacji wstępnych danych finansowych, realizowanego na potrzeby przygotowywania sprawozdań finansowych za okres I-IIIQ 2024 roku, Emitent podjął decyzję o przekazaniu do publicznej wiadomości wstępnych szacunkowych wybranych danych finansowych i operacyjnych Grupy Kapitałowej Unibep (Grupa Kapitałowa) za okres I-IIIQ 2024 roku, które zostały opublikowane w tym dniu w giełdowym systemie ESPI.

Poniżej Zarząd Emitenta pragnie przedstawić komentarz do zaprezentowanych wstępnych danych szacunkowych.

Działalność Grupy Kapitałowej w analizowanym okresie I-IIIQ 2024 roku pozwoliła osiągnąć przychody z podstawowej działalności na poziomie 1.825,7 mln zł, co oznacza spadek o 0,4% w stosunku do analogicznego okresu poprzedniego roku. Spadek obrotów w największym stopniu dotyczył segmentu:

• budownictwa modułowego (tj. działalność spółki zależnej Unihouse S.A. wraz z pojedynczymi transakcjami eksportowymi Emitenta) (spadek o 26,0% r/r),

• budowlanego (spadek o 3,3%), który ujmuje łącznie obszary: energetyczno - przemysłowy, kubaturowy oraz infrastrukturalny. Zmiany poziomów przychodów zrealizowanych w okresie I-IIIQ 2024 roku wobec danych analogicznych za okres poprzedniego roku wg segmentów działalności przedstawiają się następująco:

o sektor energetyczno-przemysłowym (spadek o 35,0% r/r)

o sektor kubaturowy (spadek o 8,3% r/r),

o sektor infrastruktury (wzrost o 67,9% r/r)

Jednocześnie wzrost obrotów wykazał segment deweloperski (wzrost o 16,3% r/r).

W analizowanym okresie I-IIIQ 2024 roku Grupa Kapitałowa osiągnęła zysk operacyjny w wysokości 158,7 mln zł. W porównaniu z rokiem ubiegłym, w którym odnotowano stratę operacyjną w wysokości 1,1 mln zł, stanowi to pozytywne odchylenie o ok. 160 mln zł.

Ważnym czynnikiem wpływającym na ww. wstępne szacunkowe wyniki finansowe jest efekt jednorazowych zdarzeń związanych z przekwalifikowaniem i wyceną gruntów należących do spółek zależnych Unidevelopment S.A., o którym Zarząd Emitenta informował w raporcie bieżącym nr 18/2024. Zarząd Unidevelopment S.A. podjął decyzję o zaprzestaniu prac przygotowujących wybrane nieruchomości gruntowe do realizacji projektów mieszkaniowych oraz utrzymaniu tych gruntów w celu uzyskania korzyści z tytułu wzrostu ich wartości rynkowej. Decyzja ta wiązała się z dokonaniem przekwalifikowania tych nieruchomości gruntowych z zapasów do nieruchomości inwestycyjnych oraz ich wyceny do wartości godziwej. Dodatni wpływ dokonanych operacji na prezentowane wstępne wyniki okresu I-IIIQ 2024 r. jest następujący:

- zysk z działalności operacyjnej: 103,2 mln zł

- zysk netto: 83,6 mln zł

- zysk netto przypadający akcjonariuszom jednostki dominującej: 48,1 mln zł

Zarząd Emitenta pragnie wskazać, że zyski operacyjne Grupy Kapitałowej, oczyszczone z wpływu ww. efektu, stanowią 55,5 mln zł. Wobec strat odnotowanych w IV kwartale 2023 roku w dwóch obszarach działalności Grupy Kapitałowej, tj. segmencie budowlanym oraz segmencie modułowym, stanowi to bardzo istotny krok w procesie poprawy rentowności operacyjnej Grupy Kapitałowej, jak również pozycji gotówkowej. Dynamika tego zjawiska jest lepsza od założeń zarysowanych w sprawozdaniu za 2023 rok, które zostało opublikowane w dn. 18 kwietnia 2024 roku.

Oprócz jednorazowego wpływu ww. zjawiska na analizowany poziom zysku operacyjnego wpływ miały wyniki wypracowane w poszczególnych segmentach działalności, o których mowa w dalszej części komentarza.

W analizowanym okresie I-IIIQ 2024 roku Grupa Kapitałowa odnotowała wzrost w pozycji „koszty zarządu”, które wskazują zmianę o 21,5 mln zł w porównaniu do analogicznego okresu ubiegłego roku. Zmiana ta została spowodowana z jednej strony przez rosnący poziom zatrudnienia oraz wynagrodzeń (w ślad za regulacjami płacowymi dokonanymi tak w ciągu 2023 roku, jak również w 2024 roku), ale również w wyniku wyodrębniania i reklasyfikacji kosztów zespołów wsparcia produkcji, które od początku 2024 roku są ujmowane i kontrolowane jako koszty ogólne prowadzonej przez Grupę Kapitałową działalności gospodarczej. W wyniku przeglądu wszystkich pozycji kosztowych Zarząd Emitenta dokonał zmian struktury organizacyjnej i dostosował ją do aktualnych zadań i obowiązków stojących przed szeroko rozumianymi działami wsparcia, co miało miejsce od początku bieżącego roku. Obecnie zespoły wsparcia budów jako zespoły posiadające cechy działów usług wspólnych podlegają klasyfikacji do kosztów ogólnych zarządu, a w 2023 roku częściowo były umieszczone w strukturach poszczególnych segmentów działalności jako koszty ogólne tych segmentów. Nowa klasyfikacja pozwala na uzyskanie efektu synergii, co ma miejsce od początku bieżącego roku, zaś efekt ten będzie oddziaływał pozytywnie w kolejnych okresach na osiągane wyniki operacyjne przy porównywaniu do wyników operacyjnych osiąganych w analogicznych okresach poprzedniego roku.

Oprócz czynników operacyjnych wskazanych powyżej wpływ na wyniki Grupy Kapitałowej miał również wynik na działalności finansowej (pogorszenie o ok. 7 mln zł r/r) głównie za sprawą wyższych kosztów odsetkowych oraz zmian w odpisach na należności i wycenie instrumentów finansowych.

W rezultacie ww. czynników szacowany zysk netto Grupy Kapitałowej ukształtował się na poziomie o ok. 123,5 mln zł wyższym niż przed rokiem, zaś różnica między zyskiem netto Grupy Kapitałowej, a zyskiem netto przypadającym akcjonariuszom spółki dominującej wynika z kontraktów realizowanych w formule joint venture (JV), z których wynik częściowo wyłączany jest z zysku przypadającego akcjonariuszom Emitenta.

Zarząd Emitenta przy obecnym stanie wiedzy i na dzień publikacji niniejszego raportu nie widzi ryzyka dla kontynuacji działalności Emitenta, którego sytuacja płynnościowa pozostaje zrównoważona, zaś wskaźniki rentowności wskazują na konsekwentną poprawę. Na koniec III kwartału 2024 roku stan środków pieniężnych w Grupie Kapitałowej wynosił 138,8 mln zł, wobec 137,9 mln zł w analogicznym okresie poprzedniego roku. Pozycja ta neutralizuje zadłużenie finansowe sięgające 393,7 mln zł wg stanu na 30 września 2024 roku (wobec 322,3 mln zł na dzień 30 września 2023 roku), w rezultacie czego dług finansowy netto za okres I-IIIQ 2024 roku wyniósł 254,9 mln zł, wobec 184,4 mln zł i był wyższy o ok. 38% wobec danych za analogiczny okres poprzedniego roku.

Jednocześnie zarząd pragnie wskazać na wyniki finansowe osiągnięte za okres III kwartału 2024 zakończony 30 września 2024 roku wobec analogicznego okresu poprzedniego roku. Dane te wskazują na wyraźną poprawę rentowności Grupy kapitałowej, co jest rezultatem wielu działań zapoczątkowanych od początku bieżącego roku przez zarządy spółek, stanowiące Grupę Kapitałową Unibep. Dane te przedstawiają się następująco:

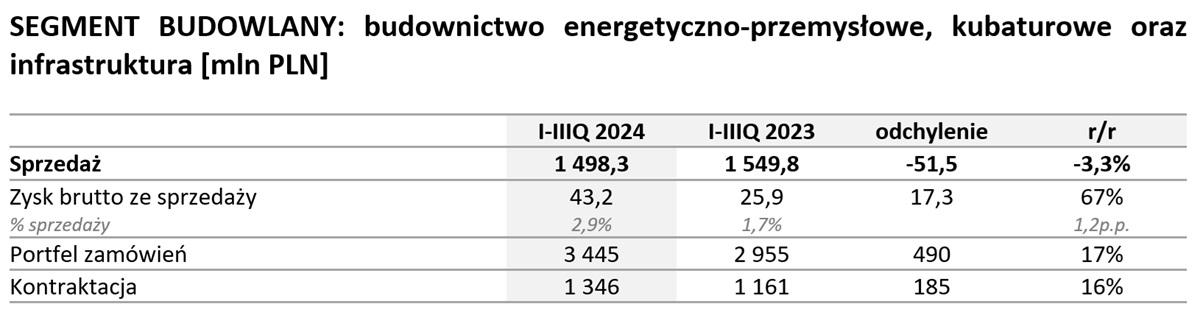

W okresie I-IIIQ 2024 roku w segmencie budowlanym, obejmującym sektory budownictwa energetyczno-przemysłowego, kubaturowego oraz infrastruktury, przychody ze sprzedaży wyniosły 1.498,3 mln zł (spadek o 3,3% r/r).

W największym stopniu na spadek ten wpłynęły negatywne odchylenia sektora energetyczno – przemysłowego (spadek o 35,0% r/r), który uwzględnia mniejsze przeroby produkcyjne oraz zaprzestanie realizacji kontraktu Umicore w wyniku obustronnego wypowiedzenia umowy budowalnej przez Unibep S.A. oraz zamawiającego, o czym Zarząd Emitenta informował w raportach bieżących nr 10/2024 oraz 11/2024. Obszar ten, który rozpoczął formalnie swoją działalność relatywnie niedawno (w I kwartale 2022 roku), praktycznie w ciągu całego 2023 roku dynamizował swoją działalność poprzez wzmożoną kontraktację i akwizycję, pochodzącą jeszcze z 2022 roku i kontynuowaną w roku ubiegłym. Obecne działania Grupy Kapitałowej w tym segmencie są wyważone, a podpisywane kontrakty i zlecenia mają charakter selektywny, zaś zaprezentowane wyżej odchylenie w poziomach sprzedażowych wynika głównie z efektu wysokiej bazy porównawczej 2023 roku. Jest to wpisane w średnioterminową strategię, która została zarysowana w informacji publicznej we wcześniejszych komentarzach Zarządu, a która dotyczy budowania trwałej poprawy rentowności operacyjnej całego segmentu budowlanego Grupy Kapitałowej. Dlatego analizując dane za okres I-IIIQ 2024 roku, jak również dane w kwartałach kolejnych w porównaniu do analogicznych okresów poprzedniego roku, ważnym czynnikiem wyjaśniającym odchylenia będzie właśnie ww. efekt wysokiej bazy.

Na uwagę zasługuje poziom kontraktacji w segmencie energetycznym, która w analizowanym okresie 3 kwartałów 2024 wyniosła 270 mln zł (o podpisanych kontraktach Zarząd informował w raportach bieżących w ciągu analizowanego okresu), co stanowi istotny krok w realizacji strategii zarysowanej przez Zarząd na początku bieżącego roku, a polegającej na zdynamizowaniu działalności Grupy Kapitałowej właśnie w ramach tego obszaru rynku budowlanego.

Zrealizowane przychody ze sprzedaży odnotowane w okresie I I-IIIQ 2024 roku dla budownictwa kubaturowego wskazują na odchylenia wobec danych porównywalnych za analogiczny okres poprzedniego roku (spadek o 8,3% r/r). Obszar ten obejmuje zarówno działalność w kraju, jak również na rynkach wschodnich, gdzie w 2023 roku Grupa Kapitałowa rozpoczęła realizację budowy Ambasady RP w Mińsku, a w II kwartale 2024 roku rozpoczęła realizację przejścia granicznego „Szeginie” na granicy ukraińsko – polskiej po stronie ukraińskiej, tj. kontraktu podpisanego w bieżącym roku, dzięki któremu Grupa Kapitałowa na nowo zaznaczyła swój gospodarczy byt na rynku ukraińskim. Zarząd pragnie wskazać, że w ramach segmentu kubaturowego w kraju, podobnie jak w przypadku obszaru energetyczno - przemysłowego w zakresie kontraktacji i akwizycji, realizowana jest tutaj strategia „selektywności”, dzięki której pozyskiwane do realizacji są kontrakty o bezpiecznych poziomach szacowanej rentowności operacyjnej oraz która przyczyni się do trwałej poprawy rentowności całego segmentu budowlanego Grupy Kapitałowej w kolejnych okresach.

W ramach całego segmentu budowalnego bardzo mocny wzrost przychodów ze sprzedaży (wzrost o 67,9% r/r) Grupa Kapitałowa odnotowała w obszarze infrastruktury. Jest to efekt tego, że wiele kontraktów tego sektora realizowanych jest w formule „zaprojektuj i wybuduj”, co wydłuża moment rozpoczęcia prac budowlanych. Obecnie na wielu kontraktach podpisanych w 2023 roku trwają takie właśnie prace projektowe, ale niektóre z nich weszły w fazę realizacji, co pozwoliło na odnotowanie ww. wzrostów wobec danych za rok 2023.

W rezultacie ww. czynników łączne przychody ze sprzedaży segmentu budowlanego osiągnięte w analizowanym okresie 3 kwartałów 2024 roku były niższe jedynie o 3,3% w porównaniu z rokiem ubiegłym.

Z kolei osiągnięty w okresie 3 kwartałów 2024 roku zysku brutto ze sprzedaży wskazuje na wyraźną tendencję rosnącą w porównaniu do danych za 2023 rok. W bieżącym roku segment budowalny osiągnął poziom 43,2 mln zł wobec 25,9 mln zł (wzrost o 67%).

W okresie 3 kwartałów 2023 roku wyniki tego segmentu w niektórych przypadkach zawierały już rezerwy na szacowane straty kontraktowe, będące konsekwencją materializacji presji inflacyjnej oraz braku możliwości stosownej i adekwatnej rewaloryzacji podpisanych kontraktów (szczególnie kontraktów prywatnych). Skutkiem tego stała się konieczność stopniowego przeszacowania w dół prognozowanej rentowności realizowanych kontraktów, którego kulminacja wystąpiła w IV kwartale 2023 roku.

W bieżącym roku, pomimo że zjawisko to wystąpiło w okresie I półrocza 2024 roku, o czym Zarząd Grupy Kapitałowej informował w poprzednich komentarzach, to jednak w całym analizowanym okresie 3 kwartałów 2024 roku jego skala była zdecydowanie mniejsza niż przed rokiem. W rezultacie wyniki brutto samego 3 kwartału 2024 roku osiągnięte przez segment budowalny w porównaniu do analogicznego okresu 2023 roku wskazują na zdecydowaną poprawę:

Wspomniana powyżej konieczna przecena szacunków wynika z tzw. „zasady ostrożności wyceny kontraktów budowanych”. Straty te obciążają jednorazowo wyniki poprzez utworzenie stosownych rezerw w danym okresie sprawozdawczym, z neutralnym wynikowo wpływem na kolejne okresy.

W bieżącym roku zjawisko to miało miejsce w I półroczu 2024 roku i w zdecydowanej większości kontraktów dotyczyło tych, które pozostawały w procesie ostatecznych odbiorów robót budowlanych. Zarząd pragnie przy tym wskazać, że kontrakty z rozpoznaną w ten sposób stratą na poziomie zysku brutto ze sprzedaży ostatecznie zakończyły lub będą kończyć aktywność budowlaną w bieżącym roku, co oznacza, że jakość portfela zamówień, który przypada do realizacji w kolejnych okresach stopniowo i konsekwentnie ulega poprawie.

W rezultacie wyższej wskazanych zjawisk rentowność brutto ze sprzedaży uległa poprawie, wskazując wzrost z poziomu zysku brutto ze sprzedaży w wys. +1,7% do poziomu +2,9%, w tym:

• dla sektora energetyczno-przemysłowego: spadek marży brutto ze sprzedaży z poziomu zysku brutto ze sprzedaży w wysokości 3,7% do poziomu straty brutto ze sprzedaży -8,4%,

• dla sektora kubaturowego (kraj i eksport): wzrost marży brutto ze sprzedaży z poziomu zysku brutto ze sprzedaży w wysokości 0,6% do poziomu zysku brutto ze sprzedaży 4,2%,

• dla sektora infrastruktury: wzrost marży brutto ze sprzedaży z poziomu zysku brutto ze sprzedaży w wysokości 2,0% do poziomu zysku brutto ze sprzedaży 7,8%.

Na uwagę zasługuje również fakt, że w okresie I-IIIQ 2024 roku w ramach segmentu budowalnego Grupa Kapitałowa pozyskała do realizacji kontrakty o łącznej wartości ponad 1,3 mld zł (powyżej danych za analogiczny okres poprzedniego roku). Tym samym portfel zleceń tego segmentu do realizacji na kolejne okresy osiągnął wartość ponad 3,4 mld zł, jest to wzrost o ok. 17% wobec wysokości portfela zleceń notowanego w analogicznym okresie poprzedniego roku.

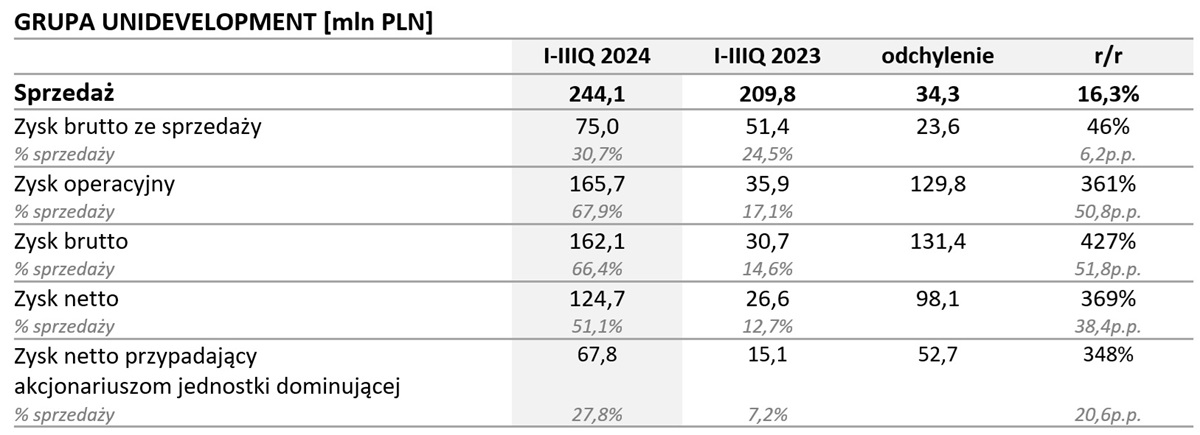

Przychody ze sprzedaży segmentu deweloperskiego za 3 kwartały 2024 roku wyniosły 244,1 mln zł wobec 209,8 mln zł w analogicznym okresie poprzedniego roku. Wzrost obrotów segmentu o ok. 16,3% r/r był zgodny z założeniami wynikającymi z harmonogramów realizowanych projektów deweloperskich. W okresie 9 miesięcy 2024 roku przekazano klientom mieszkania na bardziej rentownych projektach, niż to miało miejsce w analogicznym okresie 2023 roku, o czym świadczy uzyskany zysk brutto ze sprzedaży w wysokości 30,7% wobec 24,5% za 3 kwartały 2023 roku.

W wynikach tego segmentu w okresie 9 miesięcy 2024 roku Grupa Kapitałowa rozpoznała sprzedaż (protokoły przekazania mieszkań) 386 lokali w porównaniu do sprzedaży 441 lokali w analogicznym okresie 2023 roku. Na wyżej wspominany wynik finansowy wpływają głównie przekazania mieszkań na projekcie realizowanym w formule wspólnego przedsięwzięcia Fama Jeżyce 3 w Poznaniu (na którym przekazano protokołami 330 lokali mieszkaniowych) oraz na osiedlach: Osiedle Idea Venus i Osiedle Idea Ogrody w Radomiu i Pauza Ochota w Warszawie.

W tym samym czasie sprzedaż deweloperska osiągnęła wolumen 171 mieszkań (w tym 50 w ramach wspólnych przedsięwzięć) w porównaniu z 309 lokalami (w tym 161 w ramach wspólnych przedsięwzięć) z analogicznego okresu 2023 roku.

W analizowanym okresie 3 kwartałów 2024 roku na wielkość ww. sprzedaży deweloperskiej wpłynął harmonogram realizacji inwestycji spółek z Grupy Unidevelopment oraz warunki rynkowe, które przełożyły się na ograniczoną dostępność kredytów hipotecznych i wstrzymywanie się części klientów z decyzjami zakupowymi, jak również ogólnej aury i klimatu na rynku deweloperskim w Polsce. Od końca III kwartału 2024 roku spółki z Grupy Unidevelopment odnotowują jednak zwiększoną aktywność klientów oraz wyraźny wzrost liczby zawieranych umów rezerwacyjnych. W omawianym okresie Grupa Unidevelopment rozszerzyła ofertę o mieszkania w nowej inwestycji na rynku warszawskim, jak również kontynuuje przygotowania do realizacji kolejnych planowanych projektów deweloperskich.

W wyniku procesu agregacji danych finansowych wstępne szacunkowe dane finansowe za 9 miesięcy 2024 roku wskazują, że Grupa Unidevelopment wypracowała zysk operacyjny w analizowanym okresie w wysokości 165,7 mln zł w porównaniu z 35,9 mln zł odnotowanym w analogicznym okresie poprzedniego roku.

Największy wpływ na poziom zysku operacyjnego za 3 kwartały 2024 roku miała decyzja Grupy Unidevelopment o zaprzestaniu prowadzenia prac deweloperskich na wybranych nieruchomościach gruntowych oraz utrzymywaniu tych nieruchomości w celu wzrostu ich wartości. Skutkiem tej decyzji było przekwalifikowanie ww. nieruchomości na nieruchomości inwestycyjne i tym samym ich wycena do wartości godziwej. Ponadto podjęto działania zmierzające do sprzedaży części banku ziemi w transakcjach bezpośrednich, co zaowocowało w II kwartale 2024 roku sprzedażą nieruchomości przy ul. Coopera w Warszawie.

Dodatni wpływ powyższych działań na prezentowane wstępne wyniki jest następujący:

- zysk z działalności operacyjnej: 103,2 mln zł

- zysk netto 83,6 mln zł

- zysk netto przypadający akcjonariuszom jednostki dominującej: 48,1 mln zł

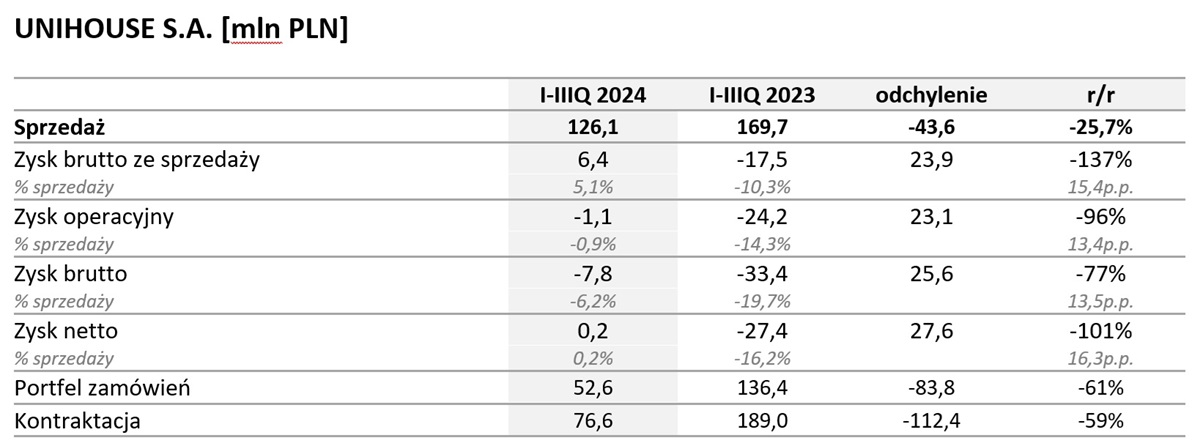

Za 3 kwartały 2024 roku segment modułowy realizowany i nadzorowany przez Unihouse S.A. uzyskał sprzedaż na poziomie ok. 126 mln zł, tj. ponad 43 mln zł niższą niż w analogicznym okresie roku poprzedniego (spadek o 25,7%). Rentowność operacyjna została odnotowana na poziomie -1,1 mln zł i tym samym była zdecydowanie lepsza (o ponad 23 mln zł) w porównaniu z zeszłym rokiem.

Na obecny poziom sprzedaży oraz osiągane wyniki miały wpływ decyzje Unihouse S.A. podjęte na przełomie III oraz IV kwartału 2023 roku. Dokonano wówczas szeregu czynności reorganizacyjnych, dostosowujących poziom mocy produkcyjnych zakładu w Bielsku Podlaskim do bieżących warunków ekonomicznych i rynkowych. Dziś ma swoje odzwierciedlenie z jednej strony w niższej sprzedaży, ale co ważniejsze w zdecydowanie lepszej rentowności na poziomie EBIT. Wolumen produkcji Unihouse S. A. za trzy kwartały 2024 roku wyniósł 9.877 m2 (spadek o ok. 59% r/r), czego główne przyczyny to:

a) przedłużająca się recesja na rynku niemieckim,

b) słaba kondycja rynku norweskiego stanowiącego historycznie trzon działalności, spowodowana trudnościami w pozyskaniu optymalnych rentownościowo kontraktów, w obliczu aprecjacji PLN o prawie 6% względem początku roku 2024,

c) wciąż niedostateczna aktywność polskich inwestorów i zamawiających w tej dziedzinie budownictwa modułowego.

Niemniej od początku 2024 roku Zarząd Unihouse S.A., realizującej swoje działania w tym segmencie rynku, intensywnie rozwija proces penetracji rynków polskiego i skandynawskiego, co przełożyło się na pozyskanie 8 kontraktów na ww. rynkach. Kontynuowane też są prace na rynku niemieckim. Zarząd pragnie wskazać, że pomimo znacznego spadku produkcji r/r podmiot ten w dalszym ciągu realizuje kontrakty podpisane w poprzednich okresach, osiągając przy tym dodatni poziom EBITDA. Ponadto w omawianym okresie poziom kontraktacji wyniósł ok. 77 mln zł, co przekłada się na portfel zamówień do realizacji w kolejnych okresach o wartości ok. 53 mln zł.

Poziom kontraktacji za 3 kwartały 2024 roku był niższy od ubiegłego roku o ok. 59%, ale po dniu bilansowym podpisane zostały dwa kontrakty na wartość 35 mln zł, a w przygotowaniu i opracowaniu jest kilka kolejnych ważnych kontraktów na rynku polskim i niemieckim, które będą rozstrzygane w na przełomie roku 2024 i 2025. Zarząd Unihouse S.A. dobrze ocenia perspektywy związane z koncentracją działań akwizycyjnych na rynku polskim oraz runku niemieckim, na którym marka Unihouse S.A. jest już znana. W obszarze projektów do pozyskania znajdują się kontrakty o łącznej wartości prawie 500 mln zł.

PERSPEKTYWY

Zarząd Emitenta, jak również zarządy spółek zależnych tworzących Grupę Kapitałową Unibep, w dalszym ciągu będą kontynuować selektywną politykę doboru kontraktów z segmentu budowlanego lub modułowego, których walory ekonomiczne będą optymalne wynikowo. Polityka ta z jednej strony może nieco ograniczać dynamikę rozwoju działalności budowlanej i modułowej, ale w sposób zdecydowany i pozytywny przyczyni się do dalszej utrwalającej się poprawy rentowności operacyjnej w kolejnych okresach sprawozdawczych. W przypadku segmentu deweloperskiego Zarząd w dalszym ciągu będzie implementował plany sprzedażowe zgodnie z harmonogramami realizacji poszczególnych projektów oraz rozsądnie przemyślaną politykę cenową dla klientów indywidualnych.

Jak wskazano wcześniej, w całym okresie I-IIIQ 2024 roku Grupa Kapitałowa Unibep pozyskała w segmencie budowlanym kontrakty o łącznej wartości ponad 1,3 mld zł. Tym samym, wg stanu na 30 września 2024 roku, portfel do realizacji na kolejne okresy wyniósł ok. 3,4 wobec 3,0 mld zł na dzień 30 września 2023 roku. Jednocześnie wartość kontraktów oczekujących na podpisanie, gdzie oferta Emitenta zajmuje pierwsze miejsce w postępowaniu ofertowym lub podpisanych pod dniu bilansowym wynosi obecnie ok. 0,4 mld. zł. Dodatkowo w ostatnim czasie z grupy wyżej wskazanych kontraktów oczekujących na podpisane pozyskano i podpisano nowe zamówienia w łącznej wysokości 0,1 mld zł.

W ocenie Zarządu w dalszym ciągu największe perspektywy w zakresie kontraktacji stoją przed obszarem infrastruktury oraz relatywnie wysokie przed sektorem energetyczno - przemysłowym. W ramach pierwszego z nich wartość kontraktów podpisanych już w 2024 roku wynosiła wg stanu na dzień 30 września 2024 roku 0,66 mld zł, a kontraktów oczekujących na podpisanie wynosi już obecnie kolejne 0,1 mld zł. Po podpisaniu pozostałych kontraktów portfel zleceń z tego obszaru wyniesie ok. 1,8 mld zł, co pozwala na stabilne jego funkcjonowanie w perspektywie kolejnych trzech lat.

W okresie kilku najbliższych kwartałów działalność obszaru infrastruktury będzie się koncentrowała na wykorzystaniu potencjału związanego z dywersyfikacją geograficzną oraz z dalszym zwiększeniem udziału dużych kontraktów w portfelu zleceń.

W ramach działalności energetyczno - przemysłowej Grupa Kapitałowa prowadzi obecne zaawansowane rozmowy na kilku dużych zleceniach, w tym z udziałem potencjalnych partnerów technologicznych. W dalszym ciągu znacznych szans Zarząd Emitenta upatruje w ofertowaniu w sektorze energetycznym, w tym w sektorze przesyłu i dystrybucji energii, kogeneracji oraz z zakresu energetyki odnawialnej. Wartość kontraktów podpisanych w 2024 roku wg stanu na dzień 30 września 2024 roku wyniosła ok. 0,3 mld zł, a kontraktów oczekujących na podpisanie wynosi już obecnie kolejne 0,28 mld zł. Po ich podpisaniu portfel zleceń z tego obszaru wyniesie ok. 0,8 mld zł.

W zakresie obszaru kubaturowego (kraj i eksport) działania kontraktacyjne będą ukierunkowane na selektywne podejście do nowych zleceń oraz na dalszym poszukiwaniu projektów o najwyższej rentowności ofertowej. Wartość kontraktów podpisanych w 2024 roku wg stanu na dzień 30 września 2024 roku wyniosła 0,4 mld zł, a portfel zleceń z tego obszaru stanowi wartość ok. 1,22 mld zł.

Zarząd Grupy Kapitałowej w dalszym ciągu będzie kontynuował trudne negocjacje na wielu czynnych kontraktach segmentu budowlanego w celu uzgodnienia z zamawiającymi waloryzacji oraz stosownych aneksów zwiększających wartości zleceń. Skutek tych działań jest jednak trudny do oszacowania ze względu na sztywność dotychczasowych zapisów kontraktowych.

Zarząd Grupy Kapitałowej zakłada dalszy stabilny rozwój i realizację celów stojących przez segmentem deweloperskim. Warto przy tym wskazać, że scenariusze rozwoju segmentu deweloperskiego uwzględniają nowe warianty współpracy z partnerami zewnętrznymi, ale również uzupełnienie oferty deweloperskiej o mieszkania spoza segmentu popularnego.

Zarząd Unidevelopment S.A. (podmiotu stanowiącego jednostkę matczyną Grupy Kapitałowej Unidevelopment), podobnie jak cała Grupa Kapitałowa Unibep, postrzega obecne schłodzenie na rynku deweloperskim jako tymczasowy „przystanek” w jego ciągłym rozwoju. Zapotrzebowanie na mieszkania w naszym kraju jest wciąż wysokie, zaś Unidevelopment S.A. posiada odpowiedni know-how oraz znaną i rozpoznawaną markę, umożliwiającą dalszy rozwój i wykorzystanie możliwości, jakie daje sektor. Zarząd Emitenta jest przekonany, że posiadane kompetencje, doświadczenie i pozycja rynkowa pozwala na realizację kolejnych projektów zarówno na własna rękę, jak i z udziałem partnerów zewnętrznych. Wraz z dalszą poprawą sytuacji finansowej całej Grupy Unibep zakładamy zdynamizowanie dalszego rozwoju działalności deweloperskiej, w tym pojawienie się w ofercie deweloperskiej wielu nowych inwestycji.

W przypadku spółki zależnej Unihouse S.A. Zarząd Unibep S.A. decydował o podjęciu działań w kierunku ewentualnej sprzedaży 100% akcji Unihouse, o czym poinformował w raporcie bieżącym nr 70/2024. Zarząd wskazuje, że aktualny wynik działań związanych z potencjalną sprzedażą całości Unihouse nie jest pewny, zaś ostateczny kształt i forma ewentualnej transakcji sprzedaży zostanie wypracowana w toku szczegółowych rozmów z podmiotami zainteresowanymi akcjami Unihouse, co według wstępnych przewidywań powinno nastąpić w I kwartale 2025 roku. Jednocześnie na podstawie wdrożonego programu segmentacji rynku realizowana jest strategia kontraktacji, która skupia się na rynku niemieckim oraz polskim. Na tej podstawie Zarząd Emitenta podtrzymuje wcześniejsze deklaracje, że wskazane działania ofertowe zabezpieczą produkcję modułów w stopniu pozwalającym na zdynamizowanie rezultatów na poziomie operacyjnym.

W I kwartale 2024 roku Zarząd Unibep SA dokonał głębokiej rewizji procesów wewnętrznych: począwszy od procesu akwizycyjnego, poprzez współpracę z zespołami wsparcia, skończywszy na nadzorze na budowach. Główne działania optymalizacyjne wewnątrz organizacji nieprzerwanie zmierzają do przebudowy systemu kontroli finansowej i wzmocnienia procesów kontroli operacyjnej oraz procesów zarządzania ryzykiem.

Zarząd Emitenta pragnie wskazać, że zaprezentowane dane wynikowe Grupy Kapitałowej stanowią prawdziwy i wiarygodny obraz posiadanej wiedzy w tym zakresie na dzień publikacji niniejszego opracowania.

Zarząd Emitenta jest przekonany, że wyżej wymienione działania przyniosą w całym 2024 roku wymierne korzyści o charakterze zarówno pieniężnym, jak i wynikowym, oraz pozwolą wpłynąć na utrwalenie tendencji do dalszej poprawy rentowności operacyjnej całej Grupy Kapitałowej w kolejnych kwartałach