Przychody SGN (SYGNITY) w III kwartale roku obrotowego 2020/2021 wyniosły 49,77 mln zł wobec 55,12 mln zł odnotowanych w analogicznym okresie poprzedniego roku. Wynik na działalności operacyjnej spadł w zakończonym kwartale do 8,24 mln zł z 10,37 mln zł w 2019 r. W III kwartale 2020/21 spółka odnotowała wynik netto na poziomie 5,56 mln zł w porównaniu do 8,35 mln zł osiągniętych rok wcześniej.

Poniżej pełna treść listu prezesa zarządu Sygnity do akcjonariuszy:

Szanowni Państwo, Drodzy Akcjonariusze,

w imieniu Zarządu Sygnity S.A. przekazuję Państwu sprawozdanie zawierające informacje na temat działań i wyników osiągniętych przez Grupę Sygnity w trzecim kwartale roku obrotowego 2020/2021, zakończonego w dniu 30 czerwca 2021 roku.

Najważniejszym wydarzeniem korporacyjnym w minionym kwartale było zakończenie przez Sygnity wieloletniego procesu restrukturyzacji finansowej, czyli rozwiązanie Umowy Restrukturyzacyjnej. Zadłużenie pozostałe do spłacenia w ramach Umowy Restrukturyzacyjnej zostało spłacone w części poprzez pozyskanie nowego finansowania z emisji obligacji, w części zaś ze środków własnych Grupy, wypracowanych w ramach prowadzonej działalności operacyjnej.

Miesiące lipiec i sierpień bieżącego roku to okres bardzo dobrej koniunktury dla Spółki związanej ze wzrostem kontraktacji nowych zamówień na produkty i usługi własne (w ujęciu rocznym +12%) co przełożyło się na wzrost backlogu Spółki, w tym na Q4FY21 (+7% r/r). Podpisano umowy w zakresie kontynuacji współpracy z kluczowymi Klientami Sygnity, zabezpieczające strumień przychodów na lata 2022/2023, w tym przede wszystkim umowę z Ministerstwem Rodziny i Polityki Społecznej w zakresie oprogramowania „POMOST Std” o wartości 14,1 mln zł brutto oraz umowę z Ministerstwem Rozwoju, Pracy i Technologii w zakresie oprogramowania SyriuszStd o wartości około 30 mln zł brutto. W zakresie nowych obszarów działalności zawarta została ważna z perspektywy Sygnity umowa z Centrum Usług Społecznych „Społeczna Warszawa” reprezentującym m.st. Warszawę na realizację podsystemu kontroli i monitoringu usług opiekuńczych systemu „e-Opieka” o wartości 6,9 mln zł brutto.

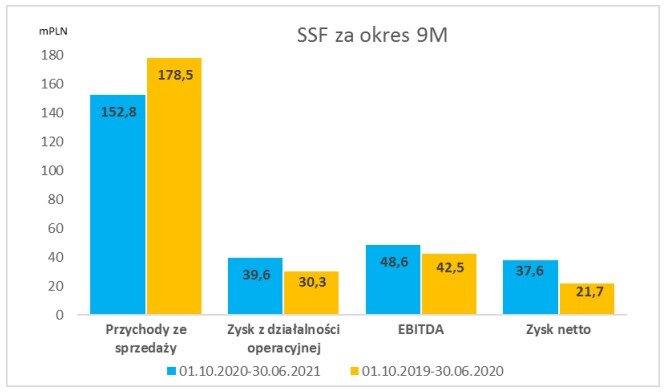

Grupa, w okresie dziewięciu miesięcy bieżącego roku finansowego, wypracowała 39,6 mln zł zysku z działalności operacyjnej vs 30,3 mln zł w porównywalnym okresie roku poprzedniego. Po wyeliminowaniu efektu zdarzenia jednorazowego (tj. wpływu ugody z FAST Enterprises, o której informowaliśmy rynek w ramach raportów bieżących publikowanych we wcześniejszych okresach), zysk operacyjny wyniósłby 25,3 mln zł. Pomimo odnotowanego spadku przychodów (w trzecim kwartale o znacznie mniejszej dynamice niż w pierwszym i drugim kwartale w ujęciu r/r), Spółce udało się poprawić marżę brutto ze sprzedaży do poziomu 31,9% (vs 30,8% w porównywalnym okresie roku poprzedniego). Jest to efektem koncentracji na biznesie realizowanym przede wszystkim w oparciu o usługi i produkty własne.

Jednocześnie w ramach Grupy Sygnity trwa przegląd opcji strategicznych, który być może pozwoli Spółce pozyskać strategicznego partnera, który wesprze przyszły rozwój firmy, przy czym na dzień publikacji niniejszego raportu żadne decyzje związane z wyborem konkretnej opcji strategicznej nie zostały podjęte.

I. WYNIKI FINANSOWE

W ciągu 9-ciu miesięcy roku obrotowego 2020/2021 Grupa odnotowała wzrost zysku netto do poziomu 37,6 mln zł (18,8 mln zł bez one -off) vs 21,7 mln PLN w roku poprzednim.

Poniżej omówienie kluczowych rezultatów osiągniętych w omawianym okresie:

- Przychody ze sprzedaży: Grupa uzyskała przychody na poziomie 152,8 mln zł. Spadek przychodów związany był głównie z opisywanym wcześniej spowolnieniem kontraktacji w drugim i trzecim kwartale roku obrotowego 2019/2020 oraz przesunięciami realizacji (m.in. ze względu na COVID) kontynuowanego projektu wdrożeniowego w sektorze Utilities. Ponadto na rozpoznany niższy przychód wpłynęły umowy podpisane z opóźnieniem (w tym z Pocztą Polską i Ministerstwem Finansów). W Q1FY20 Spółka wygenerowała istotne przychody na podstawie poprzednio obowiązujących umów z ww. podmiotami, zaś w Q1FY21 – ze względu na opóźnienia w zawarciu ww. umów – Spółka nie mogła generować przychodów ze współpracy z uwagi na brak formalno-prawnej podstawy w tym okresie. W chwili obecnej Spółka realizuje już przychody z powyższych umów w formie konkretnych zleceń.

- Zysk z działalności operacyjnej: W omawianym okresie Grupa osiągnęła zysk z działalności operacyjnej na poziomie 39,6 mln zł. Zysk z działalności operacyjnej bez wpływu ugody wyniósł 25,3 mln zł. Mimo to Grupa w prezentowanym okresie utrzymała rentowność działalności na zeszłorocznym poziomie 17%.

- Zysk netto oraz EBITDA: Zysk netto wyniósł 37,6 mln zł, a bez wpływu zdarzenia jednorazowego wynik netto wyniósł 18,8 mln zł (vs 21,7 mln zł w odpowiednim okresie roku FY20). Wypracowana EBITDA [(strata)/zysk z działalności operacyjnej powiększony o amortyzację wartości niematerialnych, środków trwałych oraz prawa do użytkowania] osiągnęła poziom 48,6 mln zł, a bez zdarzenia jednorazowego - 34,3 mln zł (vs 42,5 mln zł rok wcześniej), zaś marżowość EBITDA (po wyeliminowaniu efektu zdarzenia o charakterze jednorazowym) wyniosła ok. 23 % (porównywalnie do roku ubiegłego).

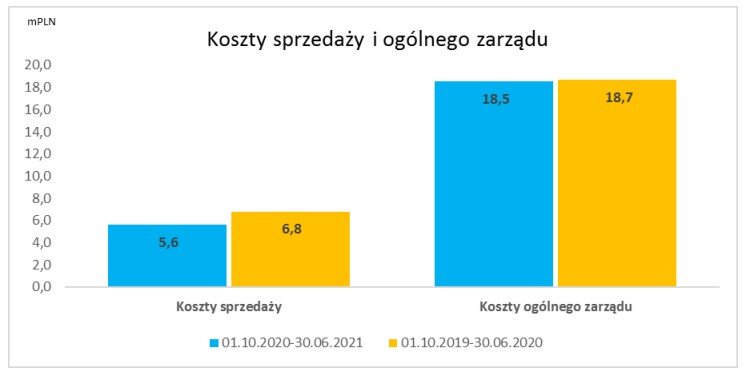

- Koszty sprzedaży i ogólnego zarządu: Łącznie koszty te spadły w porównaniu do analogicznego okresu o 1,3 mln zł. W omawianym okresie, Grupa zmniejszyła koszty ogólnego zarządu o 0,1 mln zł a spadek kosztów sprzedaży wyniósł 1,2 mln zł

II. ZADŁUŻENIE I PŁYNNOŚĆ SPÓŁKI

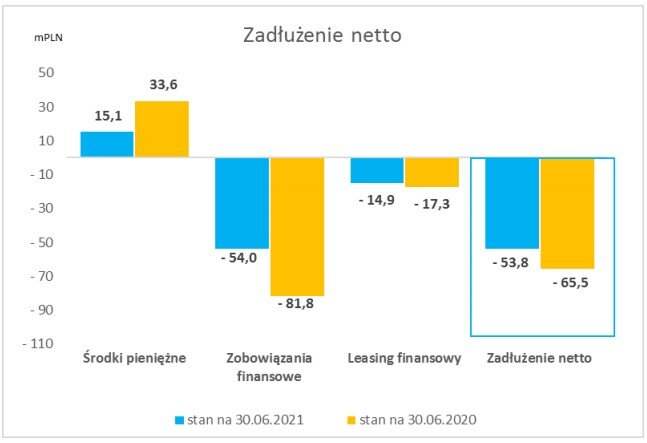

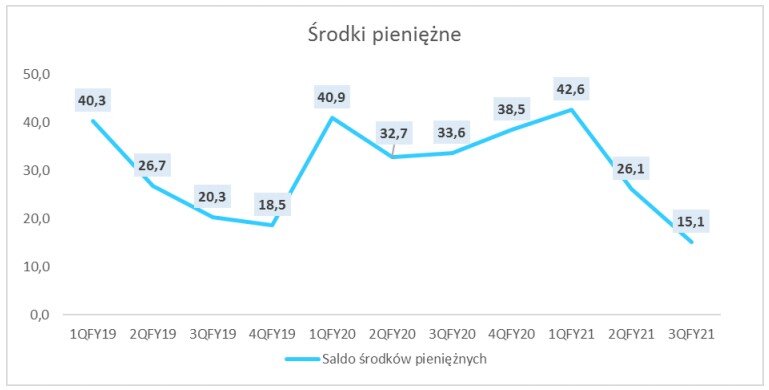

Najważniejszym wydarzeniem opisanego kwartału była zakończona sukcesem emisja nowych obligacji, która pozwoliła na spłatę zadłużenia Spółki do wierzycieli objętych Umową Restrukturyzacyjną. Zakończenie w/w umowy zamyka skutecznie okres transformacji finansowej Spółki a generowana obecnie gotówka zapewni – przy obecnym harmonogramie spłat obligacji – możliwości szybszego rozwoju organizacji w przyszłości. W omawianym okresie Spółka zmniejszyła swoje zadłużenie netto o 11,7 mln zł, przy jednoczesnym terminowym wywiązywaniu się ze swoich zobowiązań handlowych. Saldo środków pieniężnych na koniec okresu sprawozdawczego wynosiło 15,1 mln zł.

Pamiętać należy, że w 2QFY21 Spółka wypłaciła gotówkę w wysokości 14 mln zł, związaną z ugodą z FAST Enterprise rozwiązując wieloletni spór, stanowiący duże ryzyko finansowe, a w Q3FY21 dokonała spłaty części wierzytelności objętych Umową Restrukturyzacyjną ze środków własnych.

III. DALSZY ROZWÓJ

Spółka kontynuuje działania wewnętrzne, polegające na utrzymywaniu efektywności realizacji projektów, rozwoju istniejących produktów i usług w oparciu o wyselekcjonowane trendy technologiczne (Cloud, RPA, Digital Transformation) czy zwiększaniu efektywności procesów sprzedażowych. Ponadto pierwszy raz od wielu lat, Spółka wystąpiła o pozyskanie dofinansowania zewnętrznego z funduszy na innowacje NCBiR. W lipcu br. uzyskaliśmy potwierdzenie, że wniosek Spółki został zaakceptowany i w wyniku tego spodziewamy się uzyskania finansowania dla projektu rozwojowego w kwocie powyżej 1,2 mln zł. W przyszłości zamierzamy bardziej aktywnie pozyskiwać finansowanie zewnętrzne na realizację pomysłów rozwojowych Grupy.

W imieniu Zarządu Spółki dziękuję Pracownikom za koncentrację na najważniejszych celach, a Klientom, Akcjonariuszom, Wierzycielom i Dostawcom za zaufanie oraz efektywną współpracę.

Prezes Zarządu

Bogdan Zborowski