Dekpol to w zasadzie nie jedna, a trzy spółki. Dekpol Generalnie Wykonawstwo, Dekpol Deweloper i Dekpol Steel reprezentują trzy główne segmenty działalności spółki, ale są wobec siebie jedynie częściowo komplementarne. Dlatego pomimo sloganu spółki brzmiącego „Tworzymy całość”, żeby zobaczyć pełny obraz Dekpolu, najpierw należy rozłożyć ją na części.

Usługi budowlane jako pierwotny pomysł na biznes

Generalnie wykonawstwo to pierwszy (1993 r.) i historycznie największy segment działalności spółki, ale jego znaczenie stopniowo maleje (z ponad 85% przychodów w roku debiutu do około 65% w 2019 r.). Dekpol może pochwalić się szerokim portfolio wykonywanych inwestycji, poczynając od galerii handlowych, po obiekty zabytkowe i sportowe. Wśród realizowanych kontraktów dominują jednak budynki przemysłowe oraz hale produkcyjne i magazynowe. Sprzedaż fluktuuje wraz z zamówieniami, wartość sprzedaży w 2019 roku, 487 mln zł, była niższa niż w roku poprzednim.

Usługi budowlane realizowane są głównie z województwie pomorskim (skąd spółka się wywodzi i gdzie ma najsilniejszą pozycję), ale Dekpol ma na koncie także kontrakty realizowane m.in. w Warszawie, Szczecinie czy Bydgoszczy. Wszystkie realizacje to zamówienia prywatne.

Przygaszona gwiazda

Jeszcze większą koncentrację geograficzną widać w przypadku drugiego, pod względem generowanych przychodów, segmentu deweloperskiego. Budownictwo mieszkaniowe, chociaż funkcjonuje w spółce od 2007 r., znacząco dało o sobie znać dopiero dekadę później. Rok 2017 r. (niemal sześciokrotny wzrost przychodów segmentu r/r) można uznać tu za przełomowy. Segment deweloperski stał się wówczas pełnoprawną nogą biznesową spółki, a nie jedynie dodatkiem do podstawowej działalności. Było to jednak również najlepszy rok dla segmentu, który od tamtej pory generuje coraz mniejsze przychody.

Inwestycje deweloperskie (w standardzie popularnym, podwyższonym oraz premium) to niemal wyłącznie województwo pomorskie, a w szczególności Gdańsk i Tczew. Spółka wychodzi jednak również w głąb kraju i rozpoczyna realizacje na jednych z największych rynków mieszkaniowych w kraju, czyli w Warszawie i we Wrocławiu. Jak większość deweloperów, Dekpol jest beneficjentem dobrej koniunktury na rynku nieruchomości. Branży sprzyjają niskie stopy procentowe, które z jednej strony przekładaja się na niskie oprocentowanie kredytów hipotecznych, zaś z drugiej uniemożliwiają zarabianie na lokatach.

Mały, ale kopie

Najmniejszym, ale jedynym segmentem którego sprzedaż rośnie nieprzerwanie rok do roku od giełdowego debiutu spółki, jest produkcja osprzętu do maszyn budowlanych oraz łyżek koparkowych (reprezentowana przez Dekpol Steel). Spółka rozwija tę działalność zarówno w obszarze pierwszego, fabrycznego wyposażenia producenta (OEM), jak i oferując produkty na rynek wtórny. To m.in. na rozwój tego segmentu miały być przeznaczone środki z pierwszej emisji. I faktycznie zostały, bo w ciągu pięciu lat od debiutu w 2015 r. przychody segmentu wzrosły sześciokrotnie do ponad 90 mln złotych w 2019 roku.

Dekpol w dalszym ciągu inwestuje w rozwój tego segmentu. Od czerwca 2018 r. wdrożono standaryzację produktów oraz ukierunkowano się na produkcję osprzętów do maszyn budowlanych o wadze powyżej 20 ton. Dzięki temu spółka poprawiła efektywność pracy i skróciła czas realizacji zamówień. Plany na 2020 rok zakładały rozpoczęcie rozbudowy hali produkcyjnej pod kątem budowy największych łyżek przekraczających masę własną ponad 30 ton, a na przełomie 2020 i 2021 roku powinna zostać uruchomiona w pełni zautomatyzowana i zrobotyzowana linia do produkcji łyżek do maszyn kompaktowych. Spółka rozbudowuje też własną sieć sprzedaży (Niemcy, Francja), a w niektórych regionach (np. Skandynawia) zwiększa obecność dzięki współpracy z lokalnymi dilerami, jasno deklarując przy tym chęć zajęcia wiodącej pozycji w produkcji osprzętów na rynku europejskim.

Spróbujmy spojrzeć na rynek osprzętu dla koparek z lotu ptaka. Produkcja osprzętu według raportu Global Excavator Attachments Market, przygotowanego przez QY Research, powinna osiągnąć ponad 6,5 miliarda USD w roku 2025. Firm operujących w tym sektorze jest bardzo dużo, od gigantów takich jak Caterpillar czy Komatsu (będących zresztą klientami Dekpolu), do małych firm jak choćby Craig Manufacturing ze sprzedażą nieco ponad 100 mln dolarów. Możemy bezpiecznie założyć, że Dekpol Steel jeszcze przez lata może szybko się rozwijać, a nie przekroczy poziomu 1% światowego rynku. Mówimy o całym świecie, bo ta część działalności Dekpolu ma prawdziwie międzynarodowy charakter.

Obecny udział Dekpol Steel w łącznych przychodach jest w dalszym ciągu niewielki i ogranicza się do kilkunastu procent. Można jednak zaryzykować stwierdzenie, że wygląda na najbardziej perspektywiczny, szczególnie że rosnąca sprzedaż nie spowodowała obniżenia rentowności.

Poszukiwania kolejnych nóg

Oddzielną działalnością miała być też czwarta noga Dekpolu, a mianowicie działalności hotelarska. Przychody z tego źródła miały docelowo odpowiadać za 5-6% przychodów spółki. Miały, pomysł bowiem zarzucono, Hotelu Almond w Gdańsku oddano w dzierżawę i nie słychać o kolejnych krokach spółki w tej materii. Poniżej podstawowe warunki umowy:

- Hotel jest przedmiotem dzierżawy na podstawie umowy zawartej pomiędzy Almond Sp. z o.o., właścicielem obiektu, a City Hotel Management Sp. z o.o. od 30.06.2016 roku do 31.12.2032 roku.

- Przychody z czynszu podstawowego, w trakcie trwania w/w umowy, ukształtują się na poziomie 17% - 24% przychodów Grupy Kapitałowej Dekpol za rok 2016.

- Czynsz będzie podlegał waloryzacji o wskaźnik cen towarów i usług ogłoszony przez Prezesa Głównego Urzędu Statystycznego.

- Ponadto od 1 lutego 2020 roku Almond Sp. z o.o. przynależny będzie czynsz dodatkowy wynoszący określony % od obrotu z działalności hotelarskiej i określony % od obrotu z gastronomi. Wszelkie koszty operacyjne nieruchomości są pokrywane przez dzierżawcę.

Spółka nie zaprzestaje jednak poszukiwań kolejnych obszarów dla rozwoju swojej działalności. Potencjał dostrzeżono na atrakcyjnym i szybkorosnącym rynku odnawialnych źródeł energii. We wrześniu 2020 spółka zawarła list intencyjny z firmą T&T, w myśl którego oba podmioty rozpoczną wspólną realizację projektów na rynku fotowoltaiki.

Wejście w ten nowy obszar u boku sprawdzonego i doświadczonego partnera, jakim jest T&T, pozwoli nam na podjęcie zdecydowanych działań oraz przyspieszenie procesu zdobywania doświadczenia w obszarze budowy instalacji i farm fotowoltaicznych. W ramach współpracy rozpoczęliśmy już projektowanie farm fotowoltaicznych o łącznej mocy 75 MW. Spodziewamy się, że docelowa moc wspólnych projektów może wynosić nawet 500 MW. Przy ich realizacji wykorzystywać będziemy z jednej strony doświadczenie i know-how T&T na rynku OZE, a z drugiej – kompetencje DEKPOLU w zakresie kompleksowego zarządzania projektami i działalności budowlanej.

- tak komentuje nową inicjatywę Mariusz Tuchlin, Prezes Zarządu DEKPOL S.A.

Lepiej niż budownictwo, gorzej niż deweloper

Aktualnie Dekpol prowadzi działalność niemal wyłącznie w Polsce (ponad 90 procent) choć co jakiś czas pojawiają się informacje o realizacji zagranicznych zleceń (Litwa, Norwegia). O ile jest to więc potencjalny kierunek rozwoju, to w tym momencie dla spółki kluczowy jest rynek krajowy.

Trzy wyraźnie rozgraniczone segmenty działalności to skarb dla fanów dywersyfikacji. I dodatkowa praca dla analityków. Czy porównywać spółkę z innymi przedsiębiorstwami budowalnymi, czy może deweloperskimi? Jeśli budowalnymi, to przecież nie tymi realizującymi inwestycje infrastrukturalne i duże przetargi publiczne. Co innego jeśli potraktujemy każdy z segmentów osobno.

Zacznijmy od największego segmentu, generalnego wykonawstwa. W tym porównaniu to segment generalnego wykonawstwa wypada lepiej niż porównywalne biznesy. Uściślając rentowość operacyjna na poziomie ok. 5-8% to wynik przewyższający rezultaty firm zajmujących się generalnym wykonawstwem. Dla porównania w ciągu ostatnich 4 lat średnia rentowność ERB (ERBUD) w segmencie krajowego budownictwa kubaturowego to 1,2%, a w przypadku budownictwa ogólnego w MSW (MOSTALWAR) -0,2%. Jedynie działalność budowlana BDX (BUDIMEX) miała w tym okresie średnią rentowność operacyjną na poziomie 6%, czyli zbliżonym do Dekpolu, ale w przypadku Budimexu segment ten zawiera również działalność infrastrukturalną.

Wróćmy do segmentu deweloperskiego, który generuje marże wynoszące średnio ok. 10% na poziomie operacyjnym. Czyli przynajmniej dwukrotnie mniej niż inne spółki w branży. Trudno powiedzieć z czego wynika ta dysproporcja. Na pewno jest tu jednak pole do poprawy. Dodajmy że Prezes wydzielonego Dekpol Deweloper zapowiada jednoczesny wzrost sprzedaży i marż (te drugie do około 20%).

W tym miejscu trzeba zrobić ważne zastrzeżenie: Dekpol prowadził przez lata działalność pod jednym szyldem. Może więc rozbieżności w rentowności segmentów są efektem specyficznej alokacji kosztów, wskutek której część deweloperska wypada blado, a generalne wykonawstwo przeciwnie. Te problemy ustaną wraz z wydzieleniem poszczególnych segmentów działalności do odrębnych spółek, o czym poniżej.

Najbardziej zyskowny jest natomiast najmniejszy segment. Generowane marże nie spadają tu poniżej dwucyfrowych wartości, co może być dobrym prognostykiem dla spółki.

Poniżej tabela z podstawowymi danymi poszczególnych segmentów działalności spółki Dekpol:

| Segment | 2015 | 2016 | 2017 | 2018 | 2019 |

| Generalne Wykonawstwo | |||||

| sprzedaż | 306,0 | 203,8 | 292,9 | 551,9 | 487,1 |

| wynik operacyjny | 38,7 | 10,5 | 22,9 | 36,5 | 29,9 |

| rentowność | 13% | 5% | 8% | 7% | 6% |

| Dekpol Deweloper | |||||

| sprzedaż | 30,3 | 35,6 | 199,8 | 160,5 | 155,1 |

| wynik operacyjny | 3,6 | 3,5 | 29,6 | 12,5 | 12,7 |

| rentowność | 12% | 10% | 15% | 8% | 8% |

| Dekpol Steel | |||||

| sprzedaż | 15,1 | 27,4 | 51,6 | 73,2 | 90,7 |

| wynik operacyjny | 3,5 | 3,4 | 5,6 | 7,6 | 11,3 |

| rentowność | 23% | 12% | 11% | 10% | 12% |

Dane skonsolidowane w mln zł, źródło: Dekpol

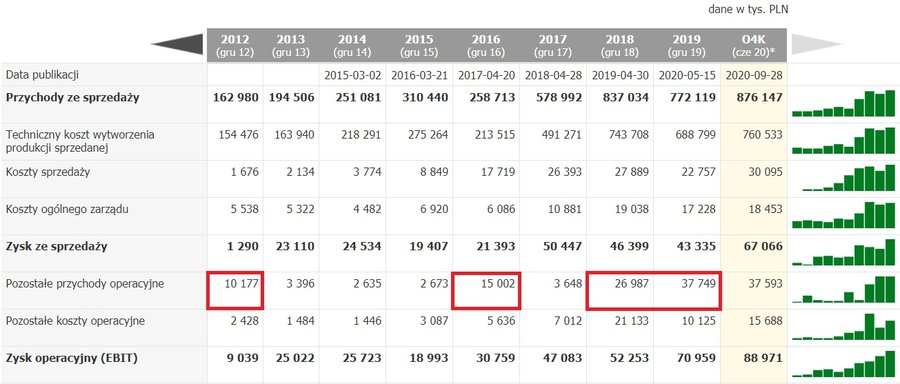

Gdy patrzymy na wyniki Dekpolu nie sposób podkreślić jeszcze jednej kwestii. Co jakiś czas spółka wykazuje znaczące wartości w kategorii pozostałe przychody/koszty operacyjne. Tak było na przykład w roku 2012, 2016, 2018 i w 2019.

Z not do raportów wyczytamy, że po stronie przychodów to głównie przeszacowania wartości gruntów i/lub nieruchomości oddanych w najem. Samo w sobie nie jest to nic nadzwyczajnego, ale warto pamiętać o skali tych przeszacowań - nierzadko podnoszą one wynik operacyjny o kilkadziesiąt procent, a nawet odpowiadają za jego większość (jak w 2012 roku). A zyski, nawet duże, pochodzące spoza podstawowej działalności mają dla inwestorów instytucjonalnych zdecydowanie mniejszą wartość niż core business. To może być jeden z powodów, dla których inwestorzy z ostrożnością wyceniają przyszłe zyski spółki.

W ryzach obligacji

Dekpol od lat emituje obligacje. Nie ma w tym nic dziwnego, ale warto pamiętać o konsekwencjach. Wyemitowane obligacje wpływają bowiem na możliwość wypłaty dywidendy w dwójnasób. Przede wszystkim zapisy określone w warunkach emisji dopuszczają wypłatę akcjonariuszom do 30% zysku netto. No ale pozostaje też sam fakt konieczności spłaty obligacji.

I tu robi się znacznie trudniej. Spółka stara się utrzymywać poziom zadłużenie w ryzach. Przekłada się to na niższe oprocentowanie obligacji, które w warunkach emisji mają warunki uzależniające wysokość oprocentowania od wielkości zadłużenia. Dodajmy że zadłużenie ogólnie w ostatnich latach nie spada poniżej 0,75. Można więc określić je jako wysokie, niemniej utrzymywane pod kontrolą. Aktualne wskaźniki zadłużenia.

Sytuacja wygląda podobnie w przypadku płynności, a konieczność spłaty obligacji okresowo nadwyręża finanse spółki. Dekpol coraz dłużej kredytuje odbiorców (65 dni w 2017, teraz 130) i coraz dłużej spłaca własne zobowiązania (134 dni w 2018, teraz 250). I choć w obu przypadkach możemy mówić o pewnej cykliczności (rotacja należności była na zbliżonym poziomie również w roku 2016, a dłuższe terminy regulacji zobowiązań widzieliśmy w roku 2017). Określeniem lepiej opisującym sytuację będzie więc raczej „napięta” niż „komfortowa”.

Być może dlatego przygoda akcjonariuszy z dywidendą trwała krótko – w latach 2017-18 wypłacono w tej postaci odpowiednio 20 i 30% wypracowanych rok wcześniej zysków (szczegółowe informacje o dywidendzie w DEKPOL).

Emisja której nie było

Większościowym akcjonariuszem Dekpolu jest jednocześnie jego założyciel i prezes, Mariusz Tuchlin. Obecny w spółce od powstania i jednocześnie całkowicie nieobecny w mediach kontroluje ponad 77% akcji spółki. Drugi największy akcjonariuszy to Familiar S.A., SICAV-SIF posiadający ok. 8% akcji. Główny akcjonariusz w pełni kontroluje sytuację, choć musi on uwzględniać sytuację finansową w spółce. W 2019 r. Pan Tuchlin przedstawił wniosek w sprawie emisji 1,67 mln nowych akcji bez prawa poboru. Emisja miała pomóc spółce obniżyć wspomniane wysokie zadłużenie, a tym samym przełożyć się na niższą marżę od obligacji. Uchwała została przyjęta, jednak… odstąpiono od jej wykonania. Było to możliwe bo obligatariusze zgodzili się na zmiany warunków emisji obligacji. Zgoda obligatariuszy została uzyskana dzięki reorganizacji spółki i wydzieleniu poszczególnych segmentów działalności do oddzielnych spółek. Zasadnym wydaje się przypuszczenie, że zmiany te mają podnieść transparentności i rentowność grupy Dekpol.

Na troje babka wróżyła

Dekpol to spółka na którą inwestorzy zwrócili baczną uwagę w 2017 roku. Wtedy chodziło o segment deweloperski i jego perspektywy, które okazały się gorsze niż oczekiwania inwestorów. Trzy lata później wiemy, że to produkcja osprzętu do koparek była najbardziej rosnącym biznesem w całej grupie. Za kilka lat Dekpol Steel może dogonić w sensie przychodów segment deweloperski, jeśli ten nie zacznie rosnąć.

Najciekawszy wydaje się podział spółki na odrębne podmioty. Choć podział był wymuszony przy okazji negocjacji z obligatariuszami, należy go uznać za korzystny z punktu widzenia nie tylko spółki ale i inwestorów giełdowych. Ten podział powinien nie tylko ułatwić zarządzanie grupą ale i zwiększyć jej transparentność. To będzie jakościowa zmiana, która pozwoli inwestorom dużo dokładniej oceniać sytuację poszczególnych spółek. Dodatkową korzyścią jest możliwość wykonywania korporacyjnych ruchów typu sprzedaż pojedynczej spółki zależnej.

Na co warto zwrócić uwagę w grupie Dekpol? Po pierwsze na rentowność poszczególnych spółek: czy segmentowi deweloperskiemu uda się ją zwiększyć, czy segment wykonawczy utrzyma ponadprzeciętną zyskowność? Po drugie czy Dekpol Steel, produkujący osprzęt do maszyn budowlanych, rozwijał się będzie w dotychczasowym tempie?

Jeśli nie jesteś naszym abonentem, a chcesz docenić naszą pracę, możesz to zrobić stawiając nam po prostu symboliczną kawę.