Grupa CPS (CYFRPLSAT) zakończyła III kwartał z 2,9 mld zł przychodów, zyskiem EBITDA w wysokości ponad 1 mld zł oraz 35% marżą EBITDA. Wyniki operacyjne w obydwu segmentach rosły, a konsekwentny rozwój usług multiplay przełożył się na wzrost średniego przychodu od klienta i bardzo wysoką lojalność klientów wyrażoną po raz kolejny rekordowo niskim wskaźnikiem odejść klientów na poziomie 6,8% w skali roku. Wysoki wzrost przychodów i stabilna EBITDA pozwoliły podzielić się zyskiem z akcjonariuszami.

Najważniejsze dane operacyjne za III kwartał 2019 r.

- Co trzeci klient Grupy korzysta z oferty multiplay:

- Konsekwentna realizacja strategii skutkuje stabilnym wzrostem liczby klientów − o 220 tys. (13%) r/r do poziomu blisko 2 mln, co stanowi 35% bazy klientów kontraktowych.

- Liczba usług posiadanych przez tę grupę klientów wzrosła do 5,9 mln.

- Kolejny kwartał rekordowo niskiego poziomu wskaźnika odejść klientów (churn) – spadek o 1,1 p.p. r/r, do poziomu zaledwie 6,8% w skali roku.

- Silny przyrost liczby usług kontraktowych – o 531 tys. (3,8%) r/r do 14,6 mln:

- Wzrost liczby usług telefonii komórkowej – aż o 543 tys. (7,5%) r/r do 7,8 mln, w efekcie: skutecznej realizacji strategii dosprzedaży usług, nowych, atrakcyjnych taryf z lutego 2018 r. oraz utrzymującego się wysokiego popytu po stronie klientów biznesowych na usługi m2m.

- Łączna liczba usług płatnej telewizji świadczonych w modelu kontraktowym była na wysokim poziomie 5 mln.

- Stabilna baza usług Internetu wynosząca ok. 1,8 mln. W III kwartale br. klienci detaliczni Cyfrowego Polsatu i Polkomtelu przetransferowali 283 PB danych, a łącznie w 3 kwartałach – ok. 813 PB danych. W zasięgu sieci LTE Grupy jest blisko 100% Polaków, a LTE Advanced – 73% mieszkańców kraju.

- Wysoka baza ponad 5,6 mln klientów kontraktowych:

- Wzrost wskaźnika nasycenia usługami przypadającymi na jednego klienta – o 4,9% r/r, w efekcie w III kw. każdy klient posiadał średnio 2,58 usługi z portfolio Grupy.

- Wzrost średniego miesięcznego przychodu od klienta kontraktowego (ARPU) o 1%, do 84,8 zł.

- W efekcie dynamicznego rozwoju sprzedaży usług IPLI wzrost bazy usług prepaid q/q do 2,7 mln, z wysokim ARPU na poziomie 20,8 zł.

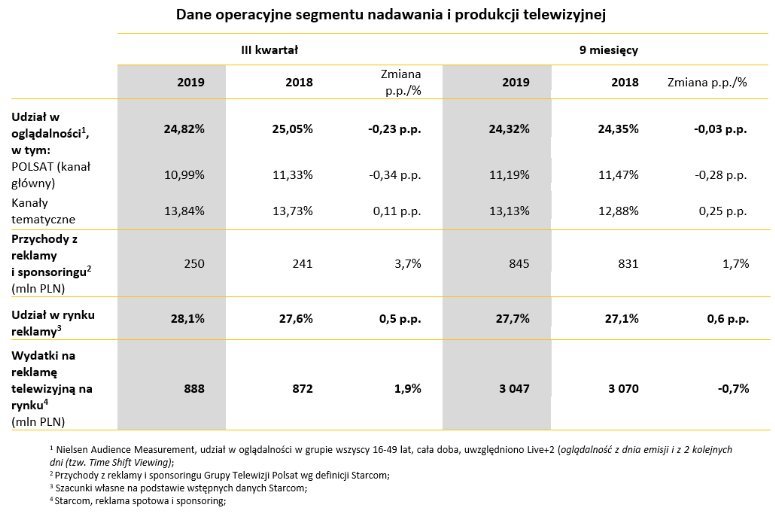

- Kanały Grupy Telewizji Polsat uplasowały się w czołówce rynku oglądalności w grupie komercyjnej, osiągając wynik 24,8% (11% kanału głównego oraz 13,8% kanałów tematycznych) w III kwartale i 24,3% (11,2% kanału głównego i 13,1% kanałów tematycznych) w 3 kwartałach br.

- Przychody Grupy Telewizji Polsat z reklamy telewizyjnej i sponsoringu wzrosły w III kwartale o 3,7% r/r do 250 mln zł, dzięki czemu udział Grupy w rynku reklamy TV wzrósł do 28,1%, a w ciągu 3 kwartałów odnotowały wzrost o 1,7% r/r do 845 mln zł (przy spadku całego rynku reklamy TV o 0,7%), zapewniając Grupie udział w rynku reklamy na poziomie 27,7%.

– To kolejny kwartał bardzo dobrych rezultatów zarówno w warstwie wyników sprzedażowych, jak i finansowych. Już po raz trzeci z rzędu liczba świadczonych przez nas usług kontraktowych wzrosła o ponad pół miliona – świadczymy ich już blisko 14,6 mln, a niemal 2 miliony klientów korzysta z oferty usług łączonych – mówi Mirosław Błaszczyk, Prezes Zarządu, Cyfrowy Polsat S.A. i Polkomtel Sp. z o.o. – Tak skuteczna realizacja strategii multiplay, czyli dosprzedaży kolejnych usług naszym klientom, przełożyła się na nieco szybszy niż ostatnim razem wzrost średniego przychodu od klienta – o 1% do 84,8 zł – oraz kolejny raz rekordowo niski wskaźnik rezygnacji klientów – wynoszący zaledwie 6,8% w skali roku.

– Konsekwentnie wprowadzamy w życie ogłoszoną niedawno ideę strategiczną „Telewizja – Dla każdego. Wszędzie. Internet – Dla każdego. Wszędzie. Telefon – Dla każdego. Wszędzie”. Krótko po uruchomieniu telewizji kablowej w technologii IPTV zaprezentowaliśmy kolejną nowość – telewizję internetową OTT z dekoderem EVOBOX Stream. Usługa ta, umożliwiająca odbiór kanałów telewizyjnych przez Internet od dowolnego dostawcy i zapewniająca elastyczny wybór pakietów bezpośrednio z poziomu dekodera oraz brak długoterminowych zobowiązań programowych, osiąga bardzo obiecujące wyniki sprzedażowe – mówi Maciej Stec, Wiceprezes Zarządu ds. Strategii, Cyfrowy Polsat S.A. i Polkomtel Sp. z o.o.

– Naszą ofertę sportową premium rozszerzyliśmy o stacje Canal+ Sport 3 i 4, zapewniając kibicom piłkarskim – obok Ligi Mistrzów i Ligi Europy UEFA oraz najlepszych europejskich lig z anten Eleven Sports – także rozgrywki PKO BP Ekstraklasy. W IPLI rosnącym zainteresowaniem cieszy się nowy pakiet IPLA PREMIUM, w którym widzowie znajdą ulubione seriale wcześniej niż w TV, tysiące polskich i zagranicznych filmów, w tym kinowe hity, a do tego setki bajek, rozrywkę, informacje, publicystykę i treści popularnonaukowe. Kolejnym podjętym przez nas krokiem w rozwoju w obszarze rozrywki cyfrowej jest zawarcie z Discovery oraz TVN umowy joint venture dotyczącej uruchomienia wspólnej platformy streamingowej OTT. Cieszymy się, że współtworzymy projekt, który może stać się realną alternatywą dla międzynarodowych serwisów. Mamy ambicje, aby platforma oferowała najlepsze i najwyższej jakości rozwiązania technologiczne. Szczególnie ważne jest to, że ten pełen wyzwań projekt może powstać właśnie w Polsce. Dzięki temu polski kontent będzie mógł trafić również do międzynarodowego widza – dodaje Maciej Stec.

– To kolejny bardzo dobry kwartał dla Telewizji Polsat, między innymi dzięki bardzo udanej i chętnie oglądanej jesiennej ramówce, w której sprawdziły się i kontynuowane formaty, i nowości. Byliśmy w czołówce oglądalności w grupie komercyjnej zarówno jako cała Grupa, jak i kanał główny Polsat, a wyniki są zgodne z naszą długoterminową strategią. Z kolei nasze przychody z reklamy wzrosły w obydwu okresach – o 3,7% w III kwartale i 1,7% w ciągu 9 miesięcy – przy lekkim spadku całego rynku reklamy TV i sponsoringu w 9-miesięcznym okresie – mówi Stanisław Janowski, Prezes Zarządu, Telewizja Polsat Sp. z o.o.

Najważniejsze dane finansowe za III kwartał 2019 r.

- Silne wyniki finansowe Grupy w III kwartale 2019 r. (z włączeniem MSSF 16):

- przychody: 2,9 mld zł,

- EBITDA: >1 mld zł,

- marża EBITDA: 35%,

- zysk netto: 236,5 mln zł,

- wolne przepływy pieniężne: ponad 1,3 mld zł w okresie 12-miesięcznym,

- wskaźnik całkowitego zadłużenia netto/EBITDA LTM: 2,62x (z wyłączeniem MSSF 16; uwzględnia wypłatę pierwszej transzy tegorocznej dywidendy).

– Pokazujemy bardzo silne, zgodne z oczekiwaniami analityków wyniki finansowe za III kwartał. Przychody Grupy wyniosły 2,9 mld zł, EBITDA przekroczyła 1 mld zł, a zysk netto sięgnął blisko 240 mln zł. W wynikach segmentu usług świadczonych klientom indywidualnym i biznesowym odzwierciedlone są: pozytywny wpływ wysokiej sprzedaży smartfonów, stabilizacja wyniku EBITDA Netii oraz inwestycje w treści sportowe premium, w tym zakup praw do kanałów emitujących rozgrywki PKO BP Ekstraklasy. Działalność segmentu nadawania i produkcji telewizyjnej charakteryzowała zrównoważona polityka programowa oraz adekwatna do możliwości generowania przychodów polityka inwestycyjna, z utrzymującym się pozytywnym wpływem rozszerzenia oferty hurtowej Telewizji Polsat o nowe stacje, m.in. sportowe – mówi Katarzyna Ostap-Tomann, Członek Zarządu ds. Finansowych, Cyfrowy Polsat S.A., Polkomtel Sp. z o.o.

– Rosnące przychody oraz zdrowa kondycja i struktura finansowa naszej Grupy pozwalają nam łączyć sprawne oddłużanie Grupy z wypłatą dywidendy i inwestycjami. Spłacamy kredyty zgodnie z harmonogramem, w październiku wypłaciliśmy drugą transzę dywidendy w wysokości 307 mln zł i jednocześnie realizujemy inwestycje, zarówno te o charakterze CAPEX, jak i w treści telewizyjne, w dużej części sportowe premium, np. kanały z PKO BP Ekstraklasą, Ligę Mistrzów UEFA, stacje Eleven Sports czy siatkówkę – podsumowuje Katarzyna Ostap-Tomann. - Na wysokim poziomie są wolne przepływy pieniężne, które, zgodnie z naszymi zapowiedziami, pozostają pod wpływem wysokich zakupów smartfonów dla naszych klientów. Z uwagi na utrzymujący się silny popyt, zadbamy, by nasza oferta urządzeń także w okresie przedświątecznym była bardzo atrakcyjna, co może wiązać się z zaangażowaniem dodatkowych środków finansowych – dodaje.