Po rozczarowującym dla warszawskiej giełdy roku 2018 r., analitycy Domu Maklerskiego mBanku zamierzają wejść w nowy z optymizmem. I bynajmniej nie będzie on bezpodstawny. Ich zdaniem nie należy oczekiwać rychłej globalnej recesji, a rynki rozwijające się powrócą w krąg zainteresowania inwestorów. Sprzyjać mają też czynniki lokalne.

Zdaniem ekspertów bardziej prawdopodobne od recesji w USA jest przyspieszenie tempa wzrostu w Europie i Chinach. Rynek amerykański odpowiada za 55% kapitalizacji akcji na świecie i jeśli tam nie zaczną się spadki, to nie może być mowy o globalnym spowolnieniu. A na nie jeszcze poczekamy. Według obliczeń analityków, bazujących na 6 ostatnich cyklach gospodarczych USA, do recesji mamy jeszcze około 20 miesięcy. Historycznie ^SP500 (USA) osiągał szczyt 2 miesiące przed tym terminem. Dodatkowo, należy pamiętać, że ostatnie kryzysy nie wybuchały samoczynnie, tylko dlatego, że nadszedł koniec cyklu, ale były wywoływane przez zapalający czynnik zewnętrzny (bańka internetowa, załamanie rynku nieruchomości).

Mimo tego, nie da się ukryć, że szczyt w USA zbliża się nieuchronnie. Nie jest to jednak zła wiadomość dla warszawski giełdy. A wręcz przeciwnie. Przy rewelacyjnych stopach zwrotu osiąganych na amerykańskich akcjach, inwestorzy nie byli do tej pory zainteresowani innymi rynkami. Teraz ma to się zmienić, a niskie wyceny akcji w krajach Emerging Markets i potencjał wysokich zysków mają przyciągnąć kapitał.

Poza światowymi tendencjami, nie bez wpływu na rynek w 2019 będą też lokalne wydarzenia. Analitycy zwracają tutaj uwagę na wybory (i związanie z nimi obietnice wyborcze) oraz start PPK. Mają nadzieję, że w związku ze startem programu na rynku pojawi się nowy kapitał, który przynajmniej zneutralizuje odpływy z akcyjnych funduszy inwestycyjnych. Ich zdaniem może być to też szansa na poprawę płynności na GPW, która stanowi obecnie jedną z największych jej bolączek.

„Tak skrajnie nieefektywny pod względem płynności rynek oznacza, że wycena fundamentalna opierająca się o prognozowane przepływy pieniężne ma niewielkie zastosowanie w krótkim okresie. Oznacza to również, że przy tak małej transakcyjności ceny rynkowe nie są cenami po jakich inwestor branżowy czy private equity może nabyć znaczący pakiet akcji” – czytamy w raporcie

Analitycy przedstawili też swoje typu inwestycyjne na nadchodzący rok. Ich zdaniem w 2019 r. warto będzie zwrócić uwagę na m.in. sektor energetyczny, handlowy (w tym odzieżowy) oraz chemiczny. To one mają pokazać najwyższą, dwucyfrową dynamikę wzrostu wyników. Nieco mniej (ok 10%) ma to być w przypadku sektora TMT oraz finansowego.

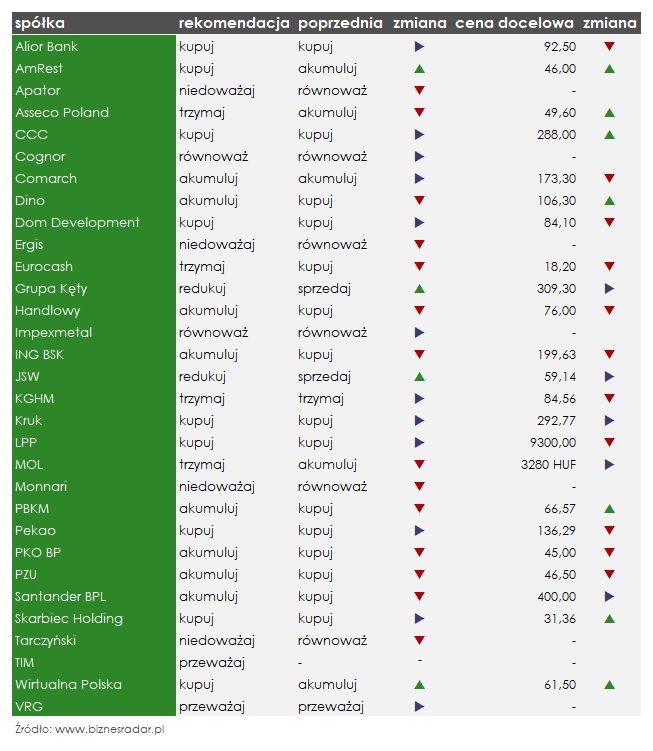

To jednak w ostatnim z wymienionych znajdziemy zdaniem analityków najatrakcyjniej wycenione ALR (ALIOR) i KRU (KRUK). Ceny docelowe tych spółek, równe odpowiednio 92,5 zł i 292,77 zł dają szasnę na ponad 60% stopę zwrotu z inwestycji.

„W 2019 roku oczekujemy, że walory Alior Banku będą zachowywały się znacznie lepiej od szerokiego indeksu WIG-BANKI. Uważamy, że bank przekroczy 1 mld PLN zysku netto (…) Oczekujemy, że wyraźnym sygnałem do poprawy sentymentu do spółki powinny być wyniki za 4Q’18, które według zapewnień Zarządu wykażą przyspieszanie po stronie sprzedaży kredytów, wzrost marży odsetkowej oraz około 17% kwartalny spadek rezerwy. Za równie ważne dla sentymentu uważamy stabilizację składu Zarządu banku” – wyjaśnia Michał Konarski

W przypadku Kruka, za inwestycją w spółkę przemawiają zdaniem ekspertów przed wszystkim niska wycena, poprawa wyników we Włoszech i oczekiwane rekordowe zakupy w kraju. Analitycy spodziewają się także pozytywnych rewizji konsensusu. Ich zdaniem porównywalne europejskie spółki mają znaczny potencjał do wzrostu, a biorąc pod uwagę wyższą dynamikę wyników Kruka i historyczną premię, sentyment inwestorów może przemawiać na korzyść spółki.

Natomiast spośród wspomnianego sektora handlowego, potencjalnie najbardziej zyskowną inwestycją zdaniem analityków, mogą okazać się akcje CCC. Ich cena docelowa została podniesiona z 272 zł na 288 zł, co daje blisko 41% potencjał do wzrostu.

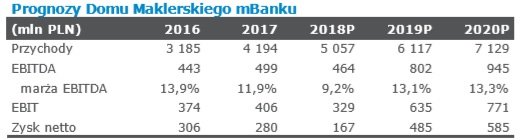

Zespół DM mBanku zwrócił uwagę na przeprowadzone przez CCC akwizycje. Zdaniem analityków szczególnie szwajcarska spółka Vogele powinna pozytywnie wpłynąć na wynik grupy. Oczekują też dalszej poprawy wyników generowanych przez ebowie.pl oraz lepszą efektywność spółki dzięki wdrożeniu IT. Istotna poprawa wyników ma nastąpić w 2019 r., a zgodnie z przedstawioną prognozą EBITDA ma wzrosnąć o niemal 75% r/r.

Nie dla wszystkich 2019 r. ma być jednak udany. Wprawdzie żadna ze spółek nie otrzymała zalecenia „sprzedaj”, jednak na liście kluczowych negatywnych rekomendacji znajdziemy m.in. spółki paliwowe (PKN (PKNORLEN), LTS (LOTOS)) czy przemysłowe (APT (APATOR), EGS (ERGIS), TAR (TARCZYNSKI)). Analitycy odradzają też inwestycję w JSW, MON (MONNARI) oraz KTY (KETY).

Nowy rok to dla zespołu DM mBanku nie tylko okazja do rewizji rekomendacji, ale także odświeżenia i aktualizacji zestawienia analizowanych spółek. I tak analitycy zaprzestają publikacji prognoz i zaleceń inwestycyjnych dla części spółek.

Pełna lista zmian rekomendacji w opracowaniu „Rynek akcji w 2019: strategia inwestycyjna” z 5 grudnia:

Powyższy tekst jest skrótem z raportu „Rynek akcji w 2019: strategia inwestycyjna” po raz pierwszy opublikowanego 6.12.2018 r. o godzinie 08:59. Skrócona wersja raportu, zawierająca inne informacje wymagane przez Rozporządzenie Delegowane Komisji (UE) 2016/95S z dnia 9 marca 2016 r, jest dostępna na stronie Domu Maklerskiego mBanku, pod adresem http://www.mdm.pl/ds-server/33325?ticketSource=ui-pub