Cytując klasyka „Ci, którzy nie pamiętają przeszłości, skazani są na jej powtarzanie”. Władze Radpolu wydają się jednak znać historię spółki i popełnionych w przeszłości błędów. Po okresie wzlotów i upadków, a także związanych z tym turbulencji, spółka złapała drugi oddech i wiele wskazuje na to, że zmierza we właściwym kierunku.

Wyroby termokurczliwe i nie tylko

Historycznie Radpol zajmuje się produkcją wyrobów termokurczliwych dla elektroenergetyki i ciepłownictwa, takich jak m.in. osprzęt kablowy. Slogan spółki brzmiał niegdyś Heat-Shrinkable Technology. Obecnie ta działalność wchodzi w skład segmentu electro&tech (wcześniej energetycznego), który obejmuje także produkcję rur i osprzętu termokurczliwego oraz wyrobów z porcelany elektrotechnicznej. W 2020 r. segment odpowiadał za ¼ przychodów, jednak w ostatnich latach jego znaczenie stopniowo malało. Pięć lat wcześniej generował bowiem 40% sprzedaży.

Drugi wyszczególniany aktualnie segment to systemy rurowe, który powstał z połączenia wcześniejszych segmentów ciepłowniczego oraz woda-kanalizacja-gaz (a jeszcze wcześniej wyszczególniano łącznie nawet siedem segmentów). Ta gałąź odpowiada za wytwarzanie produktów oraz towarów wykorzystywanych przez przedsiębiorstwa ciepłownicze, zajmujące się dystrybucją wody, gazu oraz systemami kanalizacyjnymi, przedsiębiorstwa z branż chemicznej, przetwórczej czy wydobywczej. Głównymi produktami tego segmentu są systemy rurowe rur preizolowanych oraz rury wykonane z tworzyw sztucznych.

Już sam podział na segmenty RDL (RADPOL) nie należy do przesadnie przejrzystych i jest pokłosiem burzliwych przemian, które miały miejsce w spółce na przestrzeni ostatnich kilkunastu lat. Bo działo się sporo i aby zrozumieć bieżącą sytuację Radpolu, należy poznać jego historię.

Z nieba do piekła

Jest rok 2007 r. Radpol debiutuje na warszawskiej giełdzie. Przychody spółki są równe niecałe 36 mln zł, a zysk to ok. 7 mln zł. Spółka dynamicznie się rozwija, zwiększając udziały na rynkach ciepłowniczym i elektroenergetycznym. Zgodnie z zapowiedziami, za środki z emisji kupuje Elektroporcelanę Ciechów, producenta z segmentu energetyki zawodowej. I mocno inwestuje. Łączny CAPEX za 2007 i 2008 to ponad 40 mln zł, czyli pięciokrotność zysków z tego okresu. W ciągu dwóch kolejnych lat kończy modernizację zakładu w Człuchowie, zwiększając swoje możliwości produkcyjne. Uruchamia też drugi akcelerator elektronowy i modernizuje pierwszy. To unikatowe rozwiązanie służące do sieciowania radiacyjnego (więcej na ten temat) stanowi przewagę konkurencyjną spółki. Nawet w 2021 r. Radpol jako jedyny w Polsce posiada akceleratory przemysłowe, a dwa działają jedynie w Niemczech i Szwajcarii. Spółka nie zapomina też o akcjonariuszach i rozpoczyna wypłatę dywidendy w pierwszym roku notowań.

W 2010 r. przychody Radpolu przekraczają 100 mln zł. Są trzykrotnie wyższe niż w momencie debiutu. Zyski uległy podwojeniu i mają pokrycie w gotówce. Spółka przejmuje RURGAZ, producenta rur z polietylenu i polipropylenu. Rok później Radpol trafia do sWIG80. ROIC przekracza 20%. Akcje spółki są warte ok. 8 zł.

Przychody nieustannie rosną, w 2012 r. są już równe 155 mln zł. Tego samego nie można powiedzieć o zyskach, które dalej wynoszą ok. 15 mln zł. Radpol rozpoczyna jednak drugą falę inwestycji, w okresie 2012-2014 przeznaczając na ten cel niemal 52 mln zł. Przejmuje Wirbet, producenta żerdzi betonowych i słupów energetycznych, później Finpol Rohr, producenta systemów preizolowanych, realizując wizję spółki wielozakładowej. Przychody spółki przekraczają 200 mln zł, a do akcjonariuszy trafia sowita dywidenda. Notowania osiągają rekordowe 12 zł za akcję. Analitycy wyceniają je na nawet 16 zł.

Zmiana trendu następuje w 2015 r. Po raz pierwszy od debiutu sprzedaż spółki spada, a zadłużenie netto osiąga rekordowe 135 mln zł. Rok później Radpol notuje 8,5 mln zł straty netto, a sprzedaż topnieje o 1/4. Spółka zawiesza wypłatę dywidendy. Wskaźnik dług netto/EBITDA przekracza 4x, naruszając zobowiązania umów kredytowych. Kilka kwartałów później ten sam wskaźnik przybiera dwucyfrowe wartości. Wartość akcji spółki z rekordowych 12 zł spada do poziomu 2 zł. Jest rok 2017.

Historia jakich wiele

Podobno sukces ma wielu ojców, a porażka jest sierotą. Nie w tym przypadku, bo na zapaść Radpolu złożył się szereg czynników. Można zaryzykować stwierdzenie, że jednym z najważniejszych było uzależnienie spółki od inwestycji finansowanych ze środków unijnych i ślepa wiara, że korzystna koniunktura będzie trwać wiecznie. Po zakończeniu budżetu na lata 2007-2013 nastąpiło zakończenie istotnych zleceń, a utrzymanie przychodów na doczasowym poziomie nie było bez nich możliwe. Tym bardziej że spółka (prze)inwestowała, zarówno w moce produkcyjne, jak i kolejne obszary działalności. Kiedy koniunktura uległa pogorszeniu, przychody spadły, a dług i koszty pozostały. A jeśli dołożymy do tego rosnące ceny surowców, niesprzyjający kurs EUR/PLN, jak i problemy na poziomie organizacyjnym i wewnętrznym, które wypunktowano w strategii na lata 2018-2021, katastrofa wisiała w powietrzu.

Spółce groziła utrata płynności i konieczne było renegocjowanie umów kredytowych z bankami. Na szczęście tu nie skończyła się historia Radpolu.

Nowy początek

W 2017 r. fotel prezesa spółki objął Michał Jarczyński, który w latach 2008-2013 kierował ATC (ARCTIC), a kolejne trzy lata Eneą Operator. Spółce udało się zawszeć aneksy do umów z bankami, wyemitowano także nowe akcje, co pozwoliło na pozyskanie 20 mln zł i utrzymanie spółki na powierzchni. W operacji pomógł PKO TFI, który zwiększył w tym okresie swój udział w akcjonariacie do 10% i aktywnie pomagał spółce znaleźć chętnych na nowe akcje.

Nowy prezes doprowadził także do opracowania strategii na lata 2018 – 2021, mającej przekształcić Radpol w spółkę technologiczną i realizatora inwestycji, nie tylko dostawcę wyrobów. W ramach kompleksowej strategii przedstawiono plan modernizacji niemal wszystkich obszarów działalności spółki, od inwestycji w nowe produkty, wyjście poza dotychczasowe branże ciepłowniczą i energetyczną (obecnie to też motoryzacja, branża AGD, górnictwo i przemysł stoczniowy), po optymalizację kosztów, koncentrację na wysokomarżowych produktach, nowe kierunki rozwoju i system motywacyjny dla pracowników.

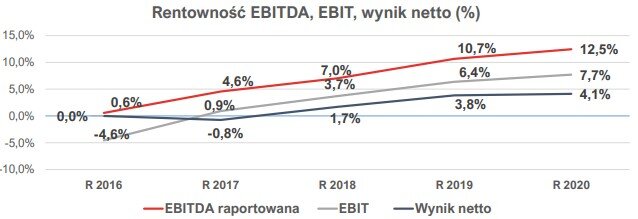

Strategia przyjęła też ambitny cel osiągnięcia w 2021 r. przychodów na poziomie 239 mln zł i EBITDA równej 27 mln zł. I chociaż patrząc na wyniki za 2020 r. (znajdziesz je na profilu spółki), planu nie uda się zrealizować, również przez skutki pandemii, to między 2017 r., a 2020 r. EBITDA Radpolu wzrosła niemal trzykrotnie, a zysk netto w 2020 r. był najwyższy od sześciu lat. Znacząco wzrosła też rentowność na wszystkich poziomach. Co więcej, udało się to osiągnąć przy 60% poziomu zatrudnienia z 2016 r.

Z perspektywy czasu widać więc, że obrany kierunek był właściwy.

Wychodzenie na prostą

Cofnijmy się jednak ponownie do 2018 r., kiedy nowa strategia zaczęła przynosić dopiero pierwsze efekty. Spółce pomogła też koniunktura. W 2018 r. Radpol po dwóch latach z ujemnym wynikiem netto ponownie zanotował zysk, a przychody przekroczyły 168 mln zł. Spadło też zadłużenie (aktualne wskaźniki zadłużenia znajdziesz na profilu spółki).

Rok później stery w spółce przejęła Anny Kułach. Tym razem nowa prezes nie przyszła do spółki z zewnątrz. Związana z Radpolem od 2016 r. zajmowała poprzednio stanowisko wiceprezesa, a wcześniej zasiadała w zarządzie PKP Cargotabor. Była też współautorem przełomowej strategii na lata 2018-2021. Wraz z nową prezes porządki w spółce przybrały jeszcze większą skalę. Znacząco poprawiono też komunikację z rynkiem i inwestorami.

W 2019 r. rozpoczęto przegląd opcji strategicznych dla zakładów Elektroporcelany i Wirbetu, czyli mniej udanych inwestycji. Jak napisano w raporcie „nie należą do wysoko zaawansowanych technologicznie i w obecnej formie nie dają istotnych perspektyw na rozwój rewolucyjnych produktów innowacyjnych”.

Z pięciu zakładów aktualnie funkcjonują trzy, z czego lwia cześć produkcji obywa się w pierwszym zakładzie Radpolu w Człuchowie oraz w Kolonii-Prawiedniki, czyli Rurgazie. Na początku 2020 r. zapadła decyzja o zakończeniu prowadzenia działalności w zakładzie produkcyjnym Wirbet w Ostrowie Wielkopolskim. Po przeprowadzonym przeglądzie opcji strategicznych postanowiono o konieczności stopniowego wygaszania działalności tego zakładu oraz jego zamknięciu. Placówka w Ciechowie w dalszym ciągu funkcjonuje, mimo generowania słabszych wyników niż dwa pozostałe zakłady. Radpol szuka nowych zastosowań i produktów dla tego zakładu.

Więcej eksportu, więcej ekologii

Nowe władze położyły także większy nacisk na rozwoju eksportu, który nawet w latach dynamicznego rozwoju Radpolu, nie stanowi przesadnie silnej gałęzi działalności. W rekordowym pod względem wysokości przychodów 2014 r. sprzedaż poza Polskę odpowiadała za mniej niż 1/10 całości sprzedaży. Ta tendencja wydaje się jednak stopniowo zmieniać, a spółka coraz mocniej stawia na sprzedaż zagraniczną. W 2018 r. eksport odpowiadał już za 12% przychodów, a w 2020 r. o 3 pp. więcej. Docelowo ma to być 40%, a spółka zamierza osiągnąć ten cel w ciągu trzech lat.

"Niemcy, Włochy, Hiszpania, Francja, Portugalia - to rynki, gdzie chcemy sprzedawać Electro&Tech. Natomiast rynki takie jak Bośnia i Hercegowina, Chorwacja, Rumunia, Bułgaria to obszary, gdzie mocno rozwija się sprzedaż systemów rurowych. To kraje, w których nie byliśmy dotychczas aktywni, ale intensywnie pracujemy nad tym, żeby to zmienić" – mówiła prezes Anna Kułach w rozmowie z PAP Biznes

Poza intensywnym rozwoju eksportu, innymi strategicznymi kierunkami rozwoju mają być produkty zaawansowane technologicznie oraz ograniczające negatywny wpływ człowieka na środowisko. To nie tylko modny trend i szlachetny cel, ale także możliwość wprowadzenia do oferty nowoczesnych i wysokomarżowych produktów. Jak np. pozwalający na obniżenie emisji szkodliwych gazów do atmosfery opatentowany system rur preizolowanych z barierą dyfuzyjną. Albo rury UV Protect Color, odporne na promieniowanie UV i uszkodzenia mechaniczne. To wysokojakościowe produkty, które choć droższe, zapewniają mniej awarii, napraw i dłuższy czas funkcjonowania.

Radpol rozwija też ofertę dla OZE, obejmującą rozwiązania wspierające, jak uszczelnienia, końcówki kablowe czy mocowania. To mały obszar, jednak biorąc pod uwagę rozwój rynku odnawialnych źródeł energii, na pewno perspektywiczny.

Wymagające otoczenie

Podobnie jak w 2015 r. również obecnie wyzwaniem dla Radpolu pozostają cen surowców, a przede wszystkim ich dostępność. Ceny HDPE, czyli polietylenu o dużej gęstości wykorzystywanego do produkcji rur, podobnie jak ceny stali, znajdują się obecnie na rekordowo wysokich poziomach. To samo dotyczy cen stali. Samo w sobie nie jest to niepokojące, koszty przerzucane są na końcowego odbiorcę, a ostateczne ceny produktów uzależnione są od cen surowców. Analogicznie w przypadku spadku cen surowców, również spółka musi obniżyć ceny. Problemem jest natomiast przyczyna wysokich cen, czyli ograniczona dostępność.

Po modernizacji Radpol wydaje się jednak lepiej przygotowany do wyzwań związanych z surowcami niż pięć lat temu. Zgodnie z deklaracjami władz, spółka utrzymuje relacje z wieloma dostawcami i ma zabezpieczone dostawy. Należy też pamiętać, z identycznymi problemami muszą borykać się wszyscy konkurenci, nierzadko mocniej dotknięci przez pandemię.

A skoro mowa o konkurentach. W obszarze dostaw preizolowanych systemów rurowych w Polsce funkcjonuje pięciu dostawców, z czego jedynie Radpol jest spółką publiczną. Wszelkie bezpośrednie porównania są więc utrudnione. Dwa główne podmioty, obsługujące ok. 50% rynku to dwa rodzinne zakłady ZPU Międzyrzecz. Kolejni to Logstor oraz Isoplus Polska. Radpol z ok. 15% udziałem w rynku (20% biorąc pod uwagę droższe rury RC) plasuje się na trzeciej pozycji. Spółka zaznacza jednak, że realizuje wyższe poziomy marży niż dwaj najwięksi konkurenci, stawiający na skalę i standardowy produkt.

Natomiast w obszarze WOD-KAN-GAZ konkurentami są m.in. Wavin, Gamrat i przede wszystkim Uponor. Na rynku działa też kilka firm zagranicznych, np. Gerodur. Najbardziej rozdrobniony jest jednak segment termokurczu, gdzie udział Radpolu wynosi ok. 11%. Nie ma tu wprawdzie polskich konkurentów, ale rynek jest zdominowany przez tanie produkty pochodzące od producentów a Azji.

Powrót do dywidendy

Radpol dzielił się zyskiem z akcjonariuszami nieprzerwanie w latach 2008-2015. Zapaść w kolejnych latach, a następnie restrukturyzacja to naturalnie okres zaprzestania wypłaty dywidendy. Ta może już niedługo wrócić jednak do akcjonariuszy Radolu.

W 2020 r. zarząd spółki zarekomendował wypłatę 0,06 zł dywidendy na akcję. Bardziej istotna niż ta pojedyncza wypłata, jest jednak deklaracja chęci powrotu do regularnego podziału zysku z akcjonariuszami.

„Uważam, że ten rok może być początkiem powrotu Radpolu do bycia spółką dywidendową. Mam nadzieję, że w najbliższych latach będziemy regularnie wypłacać dywidendę" - powiedziała prezes

Taka deklaracja to dobra wiadomość, nie tylko w kontekście samej dywidendy, ale także jako papierek lakmusowy kondycji finansowej samej spółki. To dowód, że po kilku chudych latach sytuacja spółki uległa poprawie. I to do poziomu na tyle komfortowego, że możliwa jest wypłata dywidendy. Odnośnie przyszłych wypłat, jakiejś formy polityki dywidendy można spodziewać się wraz z planowaną na początek 2022 r. nową strategią spółki.

Skomplikowany akcjonariat

W Radpolu nie znajdziemy wyraźnego silnego akcjonariusza. Dla jednych może to stanowić wadę, dla innych zaletę, spółkę kontrolują jednak inwestorzy instytucjonalni. Największym (według danych z końca 2020) jest THC SICAV-RAIF, będący w posiadaniu 36% akcji spółki. Nie posiada jednak kontrolnego pakietu, a niemal 38% akcji należy do kilku TFI i OFE. Najwięksi to TFI PKO oraz TFI Aviva Investors Poland (dokładny skład akcjonariatu znajdziesz na profilu spółki).

Przeszłość akcjonariatu Radpolu jest też nie mniej burzliwa niż samej spółki. Nie wchodząc w szczegóły, w 2010 r., po siedmiu latach inwestycji, obejmujących m.in. wprowadzenie jej na giełdę, Tar Heel Capital wyszedł z inwestycji sprzedając 21,8% akcji.

Historia zatoczyła koło po dekadzie. W 2020 r. THC SICAV-RAIF z Grupy Tar Heel Capital kupił w wezwaniu 35% akcji Radpolu. Początkowo wezwanie dotyczyło 100% akcji po cenie 1,32 zł, cenę podniesiono jednak do 2 zł. Możemy jedynie teoretyzować, jakie będą kolejne ruszy funduszu. Logika wskazywałaby, że będzie w dalszym ciągu skupować akcje, w celu objęcia pakietu kontrolnego. Czy tak będzie faktycznie? Nie wiadomo. Ponowne zainteresowanie inwestora spółką można brać jednak za dobrą monetę i kolejny dowód poprawiającej się sytuacji w spółce.

Zamiast podsumowania

W tym miejscu można by posłużyć się popularnym porównaniem do feniksa odradzającego się z popiołów. Nie będzie to zupełnie bezpodstawne, nowe władze Radpolu pozwalają mieć nadzieje, że spółka jest we właściwych rękach i zmierza w dobrym kierunku. Poprawę widać na niemal każdym polu, od generowanych zysków i rentowności, przez spadające zadłużenie, rozwijaną ofertę produktową, po kontakt z rynkiem. Co nie znaczy, że spółka pozbyła się już wszystkich problemów. Największym wyzwaniem, po odzyskaniu rentowności, jest zwiększenie sprzedaży. Przychodom daleko do historycznych poziomów, a udział eksportu pozostaje niewielki. Ten wskaźnik warto obserwować. Szczególnie biorąc pod uwagę, że zgodnie z zapowiedziami Prezes Kułach stworzony został międzynarodowy zespół, a udział eksportu w sprzedaży ma wzrosnąć do 40%.

Ważna dla przyszłości spółki będzie też nowa strategia, zaplanowana na początek 2022 r. Biorąc pod uwagę jak dużo (i na lepsze) zmieniła ostatnia czterolatka, publikacja nadchodzącej na pewno będzie istotnym wydarzeniem i pozwolić rzucić więcej światła na przyszłe kierunki rozwoju spółki.

Z punktu widzenia inwestorów indywidualnych ważną kwestią są też plany największego akcjonariusza, funduszu THC SICAV-RAIF. Jeśli będzie zwiększał zaangażowanie w spółce, warto śledzić komunikaty dotyczące przekraczania progów. Będą w nich widoczne również ewentualne zmiany korporacyjne, np. dotyczące zmian w radzie nadzorczej.

Jeśli nie jesteś naszym abonentem, a chcesz docenić naszą pracę, możesz to zrobić stawiając nam po prostu symboliczną kawę.