Wawel to spółka, której produkty duża część inwestorów zna osobiście. Słodycze sygnowane marką Wawel cieszą dużą rozpoznawalnością, a spółka przez wiele lat dynamicznie zwiększała przychody. Od pewnego czasu w tej dobrze naoliwionej i rentownej maszynie zaczęło brakować jednak paliwa do dalszych wzrostów. Ale po kolei.

Biznes z tradycjami

Słodycze, bo w przypadku Wawelu to o nich mowa, spółka zaczęła produkować już pod koniec XIX wieku w Krakowie. Również jeśli mowa o warszawskiej giełdzie możemy mówić o stosunkowo długiej historii, spółki jest bowiem notowana od 1998 r. Wawel cieszy się dużą rozpoznawalnością i renomą w Polsce. Według Instytutu Monitorowania Mediów marka Wawel znajduje się w pierwszej dziesiątce najbardziej znanych marek w branży. Najbardziej znane produkty spółki to m.in. czekoladki Kasztanki, Malaga, Tiki Taki, Michałki z Wawelu, Mieszanka Krakowska, batoniki Danusia, karmelki Fistaszkowe, Raczki, Kukułka oraz wiele rodzajów czekolad w tabliczkach.

Mały kawałek tortu

Spójrzmy jednak na cały rynek. Rynek słodyczy jest bardzo konkurencyjny, a większość światowych marek jest w Polsce obecna. W roku 2019 r. wartość rynku słodyczy z czekolady w Polsce firma badawcza Nielsen szacowała na około 7,2 mld zł. To tak jakby każdy Polak rocznie wydawał na czekoladowe słodkości ok. 190 zł. Około połowy tego tortu zajmują trzy światowe koncerny, czyli Mondelez, Ferrero i Lotte Wedel. Reszta przypada mniejszym firmom, w tym WWL (WAWEL), który odpowiada za około 8% polskiego rynku, a ok. 4,5% jeśli chodzi o cały rynek słodyczy, nie tylko tych z czekolady. Z bezpośrednich konkurentów spółki na warszawskiej giełdzie aktualnie obecny jest jedynie OTM (OTMUCHOW) (niegdyś notowane były też akcje Colian, czyli właściciela m.in. Goplany, Jutrzenki czy Helleny).

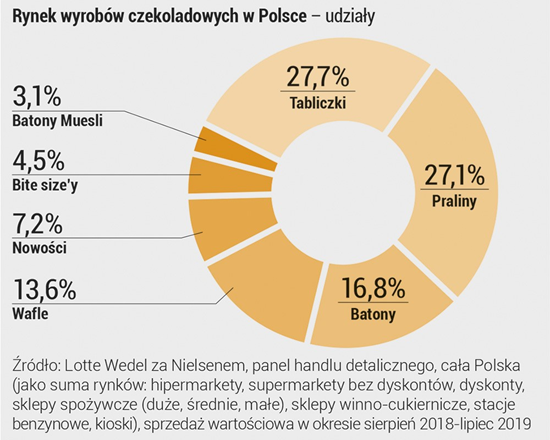

Patrząc na spożycie słodyczy statystyczny Polak zjada około 5 kg słodyczy czekoladowych rocznie (dane z września 2019 r.). To poziom odpowiadający konsumpcji w krajach rozwiniętych: Francuzi i Amerykanie zjadają nieco mniej (4,4 kg i 4,3 kg na osobę) a Niemcy i Brytyjczycy więcej (7,9 i 7,6 kg odpowiednio na osobę). Podział rynku słodyczy w Polsce prezentuje się następująco:

Rosnąca sprzedaż… do czasu

Od początku wieku aż do 2016 r. Wawelowi udawało się zwiększać sprzedaż. Ten około 6-krotny wzrost Wawel osiągnął w kraju, sprzedaż eksportowa utrzymuje się na poziomie około 10-11% przychodów. Firma jest obecna w wszystkich kanałach dystrybucji, czyli sprzedaje zarówno do hurtowni jak i wszystkich większych sieci handlowych. Około 56 % sprzedaży to sieci handlowe, 30% to hurtownie (dane za 2019 r.).

Wśród tych pierwszych znajduje się również Biedronka, która odpowiadała za ponad 20% sprzedaży w 2019 r. Od końca 2015 r. napływały jednak informacje o problemach we współpracy obu firm. Biedronka nie chciała się ponoć zgodzić na podwyżkę cen niektórych wyrobów Wawelu, a w 2017 r. spółka informowała że rozwiązuje umowę z siecią. Ostatecznie nowa umowa została zawarta, prawdopodobnie w ograniczonym zakresie (umowy objęte są tajemnicą). Mniej więcej od tego momentu sprzedaż Wawelu zaczęła spadać i to pomimo faktu, że cały rynek słodyczy rośnie o kilka procent rocznie.

W następstwie spadającej sprzedaży, udział Wawelu w rynku może w najbliższych latach wykazywać też tendencje malejącą, szczególnie biorąc pod uwagę rosnący udział marek premium (np. Lindt) oraz coraz silniejszą pozycję globalnych koncernów przeznaczających większe środki na działania marketingowe (chociaż Wawel też je zwiększa).

Niewykorzystane okazje

Można powiedzieć, że jedną z niewykorzystanych przez Wawel szans jest eksport. A raczej jego brak. Mimo, że Wawel od kilkunastu lat posiada zagranicznego branżowego właściciela, firmę należącą do grupy Hosta z Szwajcarii, spółce nie udało się rozwinąć sprzedaży na inne rynki niż Polska. Może to wynikać z tego, że szwajcarska firma jest małym biznesem o lokalnym zasięgu. Sprzedaż roczna wynosi około 30 mln euro. Inne firmy z branży z powodzeniem zwiększają eksport z Polski, ale są one częścią globalnych łańcuchów dostaw, a w Polsce produkują asortyment dla całej grupy.

Wawel w przeszłości próbował dokonać akwizycji w zachodniej Europie. Pod koniec 2015 r. nabył nawet ponad 5 procent akcji austriackiego producenta słodyczy, firmy Josef Manner. To rodzinne przedsiębiorstwo, porównywalne pod względem sprzedaży z krakowską spółką, jest notowane na wiedeńskiej giełdzie. W 2017 Wawel sprzedał jednak wszystkie posiadane akcje. Również na Ukrainie, firma Łasoszczi w której Wawel posiada 48,5 % nie odniosła sukcesów, z tym, że inwestycja polskiej firmy była na niskim poziomie około 1,5 mln USD. Dodajmy, że pozostałe udziały posiada główny udziałowiec Wawelu. Firma przymierzała się także do przejęcia Droste, holenderskiej firmy z tradycjami, należącej do szwajcarskiego właściciela krakowskiej spółki. Do tej transakcji też jednak nie doszło.

Stabilna rentowność ale…..

Od początku wieku krakowska spółka jest zyskowna. W ciągu tych lat Wawel musiał odpowiadać na wiele wyzwań: od kryzysu lat 2008 -2009 do zmian cen podstawowych surowców. Ceny kakao, którego producenci czekoladowych słodyczy muszą używać, potrafią się zmieniać o kilkadziesiąt procent w ciągu roku. Istotny jest oczywiście również cukier, który potrafi zmieniać ceny równie dynamicznie jak kakao (np. w 2016 r.) Wyliczając dalej, w ostatnich latach rosły także koszty pracy w Polsce, a to samo przytrafiło się cenom energii. Z tym wszystkim Wawel poradził sobie zachowując solidną rentowność. Marża zysku operacyjnego wynosiła od około 12,5% do 18% w ciągu ostatnich 10 lat. Tabelę z wskaźnikami rentowności Wawel można zobaczyć na profilu spółki: https://www.biznesradar.pl/wskazniki-rentownosci/WAWEL.

Trzeba odnotować jednak fakt, że rentowność spółki obniża się w ostatnich latach. Gdy popatrzymy na koszty, to obserwujemy następujące tendencje. Po pierwsze koszt techniczny wytworzenia produktu cały czas rośnie (wyrażony jako procent sprzedaży). Przed 2010 rokiem był on niższy zawsze od 60% sprzedaży, gdy ostatnio dobił do 64% procent sprzedaży. Po drugie Wawel coraz więcej wydaje na reklamę i promocję, co znajduje odbicie w rosnących kosztach ogólnego zarządu. Ten trend wynika z silnej konkurencji i wchodzenia nowych graczy na polski rynek. Należy zakładać że silna konkurencja, trendy sprzyjające zdrowemu odżywianiu (czyli nie słodyczom) oraz zmiany w handlu będą wyzwaniem dla krakowskiej spółki również w przyszłości.

Regulacje nie pomogą

A skoro o zmianach w handlu mowa. Na producentów słodyczy może zostać narzucony tzw. podatek cukrowy związane z promocją prozdrowotnych wyborów konsumentów. Od połowy 2020 r. taki podatek już obowiązuje (wejdzie w życie z początkiem 2021 r.), dotyczy jednak wyłącznie słodzonych napojów. Wprawdzie Wawel posiada linię produktów bez dodatku cukru, ale ewentualne wprowadzenie takiej daniny mogłoby odbyć się na rentowności spółki. Lub wojnie cenowej, którą trudno będzie wygrać przeciwko globalnym konkurentom. W tym momencie ciężko o nawet przybliżone szacunki. Podatki tego typu są w różnych konfiguracjach wprowadzane w wielu krajach i o ile wprowadzenie samej opłaty jest realne i wpisuje się w trwający trend, to nie jest powiedziane, że nie ograniczy się do napojów gazowanych, piw i energetyków. Lub że ominie produkty czekoladowe.

Podatek to jednak pieśń przyszłości, a regulacje najprawdopodobniej znacznie szybciej odbiją się na wynikach spółki. I mowa tu nie o rozporządzeniach unijnych czy krajowych, ale… zachodnioafrykańskich. Wybrzeże Kości Słoniowej i Ghana, czyli dwaj najwięksi producenci kakao na świecie (ok. 60% globalnej produkcji) wyprowadziły bowiem tzw. living income differential (LID), czyli dopłatę od sprzedaży każdej tony kakao, która obowiązuje od początku października 2020 r. Opłata mająca poprawić poziom życia tamtejszych farmerów i zniechęcić ich do zbyt dużej produkcji, to 400 USD za tonę ziarna kakaowego (500 USD za taką samą ilości miazgi). Szacunki zakładają, że w bezpośredni sposób podniesie to kosztów zakup surowca o 10% do nawet 20%. A przynajmniej tak miało być w standardowych warunkach. Pandemia obniżyła jednak popyt na kakao, a w październiku, czyli pierwszym miesiącu zbiorów kakao 2020/2021 (i obowiązywania LID) ceny spadły o niemal -10%. Taka sytuacja może się utrzymać nawet do końca 2021 r., w dłuższym terminie odbije się jednak na rentowności spółki.

Badanie nowych obszarów

Otoczenie rynkowe trudno nazwać więc sprzyjającym, a Wawel potrzebuje nowego pomysłu na rozwój. Bez tego trudno oczekiwać powrotu do wzrostu sprzedaży czy zysków. Dlatego Wawel stara się wprowadzać nowe produkty, takie jak choćby żelki. Jest to jednak na tyle mały, choć rosnący rynek, że nie zapobiegło to spadkowi sprzedaży (żelki wprowadzono w 2018 r.). Spółka próbuje jednak sił również na innych frontach jak m.in. wafle, pianki, czekolady premium czy produkty dedykowane do gotowania (np. kakao). Zawarto też umowę o współpracy z Unilever – dotyczącą wzajemnego wykorzystania marek i wspólnych produktów m.in. lodów oraz z Cinema City – obejmującą sprzedaż słodyczy Wawel w kinach w Europie Środkowo-Wschodniej. Te wszystkie próby, jakkolwiek godne pochwały i świadczące o ciągłym poszukiwaniu nowych obszarów rozwoju, przypominają póki co raczej badanie terenu niż solidną ofensywę. Nie jest jednak powiedziane, że któryś z nowych produktów nie przyjmie się na tyle dobrze, że spółka zdecyduje się na bardziej zdecydowane kroki. A i niezbadanych obszarów pozostaje w dalszym ciągu sporo. Wspominani konkurenci mają w swoich ofertach także m.in. batony (również musli czy proteinowe), napoje, ciastka, chałwy czy nawet wychodzące poza segment słodyczy płatki śniadaniowe, bakalie, słone przekąski czy przyprawy.

Niestety nawet mimo doczasowych ruchów prognoza dla Wawelu mówi, że w 2022 roku sprzedaż będzie niewiele wyższa niż przed pandemią, a zyski spółki nie przekroczą poziomu z 2019 roku. Prognozy dostępne są na profilu spółki: https://www.biznesradar.pl/prognozy/WAWEL.

Konserwatywne finansowanie

Wawel jest firmą która nie wykorzystuje dźwigni finansowej od wielu lat. Notuje duży stan gotówki wynoszący około 150 mln złotych na koniec 2019 r., co stanowi prawie 20% aktywów. Wskaźniki bezpieczeństwa takiej jak Altman czy Piotroski F-score znajdują się na bardzo bezpiecznych poziomach. Wawel w ciągu ostatnich 10 lat notował dodatnie przepływy operacyjne.

Nawet z budową nowego zakładu za około 100 mln złotych Wawel poradził sobie bez zaciągania długów. Zakład jest zlokalizowany w Specjalnej Strefie Ekonomicznej pod Krakowem i z tego tytułu przysługują spółce ulgi podatkowe.

Co przykuwa uwagę to coraz wyższy poziom utrzymywanych przez spółkę zapasów. W latach 2014-2019 stanowiły one średnio 8% aktywów spółki, aby w połowie 2020 r. wzrosnąć niemal dwukrotnie do 14-15% majątku. Wydłużył się także cykl zapasów, który w 2020 r. osiągnął rekordowe 99 dni wobec niecałych 50 jeszcze 2017 r. Co to może oznaczać? Niedostosowanie poziomów produkcji do związanego z pandemią spadku popytu albo problem ze sprzedażą wytworzonych produktów. Alternatywnie przyczyny mogą być jednak również mniej alarmujące i być związane z rosnącym portfolio produktów spółki i większą elastycznością w stosunku do odbiorców.

I konserwatywny podział zysku

Konserwatyzm finansowy pozwala na wypłatę regularnej dywidendy, nawet w czasie kryzysu czy spadających wyników. Wielkość dywidendy, wypłacanej co roku, zawsze była niższa niż przepływy operacyjne, co również należy interpretować jako konserwatywne podejście.

Dodatkowo Wawel jest rzadki przykładem spółki, która od lat wypłaca niemalejącą dywidendę. W ciągu ostatniej dekady wartość dywidendy wzrosła ponad trzykrotnie i nic nie świadczy o tym, aby ta tendencja miała ulec zmianie. Ciemna strona medalu to jednak spadające zyski spółki. Jeśli Wawel będzie chciał utrzymać podobny poziom wypłat, do akcjonariuszy będzie musiała trafiać coraz większa część wypracowywanych zysków. Już w 2019 r. było to rekordowe niemal 80% versus średnio 36% w poprzednich pięciu latach. Szczegółowe dane są dostępne na profilu dywidendowym: https://www.biznesradar.pl/dywidenda/WAWEL.

Sama wypłata dywidendy nie jest jednak w żadnym stopniu zagrożona, o ile oczywiście spółka nadal będzie wykazywać chęć do jej wypłaty. Na koniec września 2020 r. na rachunku Wawelu znajdowało się niemal 150 mln zł środków pieniężnych, co przy braku zadłużenia, daje solidny bufor dla przyszłych dywidend.

Wypłata dywidendy to aktualnie jedyny sposób transferu zysków do akcjonariuszy. Wawel nie przeprowadza skupu akcji własnych, chociaż nie jest to regułą, a jeszcze na początku wieku wykorzystywano to rozwiązanie. Być może w kolejnych latach zrezygnowano ze skupów z uwagi na wysoką wycenę akcji Wawel.

(Jeszcze) doświadczony zarząd

Dariusz Orłowski kieruje spółką od początku wieku, a gdybyśmy mieli przydzielać punkty za stabilność zarządu, Wawel prawdopodobnie otrzymałby maksymalną notę. Prezes kojarzony z największymi sukcesami spółki, jak m.in. wejście do sieci handlowych, fala inwestycji, w tym w zakład produkcyjny (Dobczyce), wieloletni wzrost sprzedaży, twarde negocjacje z dyskontami, a także… wysoka pensja (ścisła czołówka prezesów spółek giełdowych). Dariusz Orłowski oznajmił jednak, że to jego ostatni rok na piastowanym stanowisku, a następca nie jest znany. Z jednej strony zmiana sterów po tak długim czasie zawsze jest związana z pewnym ryzykiem i utratą stabilności. Obecną sytuacją można jednak rozpatrywać również w kategorii szansy. Być może nowe kierownictwo zapewni Wawelowi nową jakość i impuls, którego przecież tak potrzebuje, po kilku latach bezowocnych prób wyjścia ze stagnacji.

Zamiast podsumowania

Wawel jest znakomitą spółką która ma tylko i aż jedną słabość: Od kilku lat nie może rosnąć. Mimo sprawności organizacyjnej i bardzo dobrze prowadzonego biznesu oznacza to, że w średnim terminie rentowność będzie pod coraz większą presją. Wynika to z faktu, że wiele kosztów będzie rosnąć, a spółka działając w otoczeniu bardzo konkurencyjnym będzie miała ograniczone możliwości podnoszenia cen swoich produktów. Dodatkowo większość dużych konkurentów posiada korzyści skali wynikające z prowadzenia sprzedaży w wielu krajach. Wawel stoi przed znanym, ale niełatwym, wyzwaniem: lokalna marka zmagająca się z światową konkurencją. Dobrym sposobem dla Wawelu na poradzenie sobie w tej sytuacji jest rozbudowa sprzedaży eksportowej i poszerzanie asortymentu poza wyroby czekoladowe.

Wiele inicjatyw z przeszłości wydaje się dobrym tropem. Może uda się przejąć jakieś inne rodzinne firmy w Europie Zachodniej? Szczęśliwie spółka posiada wolne środki i ma bilans, który pozwala na zadłużenie się pod ewentualną transakcje. Biorąc pod uwagę fakt, że głównym właścicielem krakowskiej spółki jest mała firma rodzinna, nie można też wykluczać pojawienia się inwestora, który byłby zainteresowany przejęciem całego Wawelu.

Jeśli nie jesteś naszym abonentem, a chcesz docenić naszą pracę, możesz to zrobić stawiając nam po prostu symboliczną kawę.