Komunikat Banku Ochrony Środowiska o rozpoczęciu prac nad programem naprawczym w

związku z poniesioną stratą może stać się inspiracją dla pozostałych podmiotów sektora

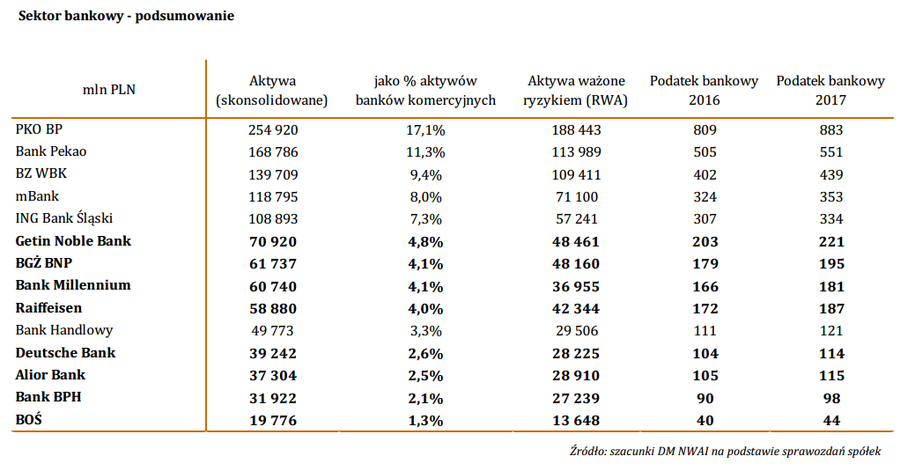

finansowego. Poza najsilniejszą szóstką (PKO, Pekao, mBank, BZ WBK, ING, Handlowy),

wszystkie znaczące banki mają możliwość wykazania ujemnego wyniku w czwartym kwartale

2015 lub pierwszym kwartale 2016. Zgodnie z ustawą o podatku od niektórych instytucji

finansowych, realizacja programu naprawczego całkowicie zwolniłaby je z obowiązku zapłaty

nowej daniny.

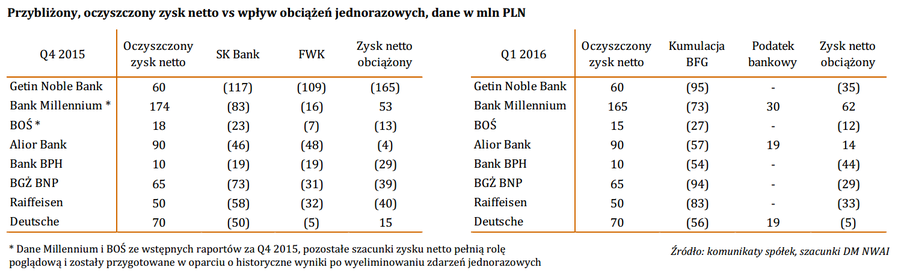

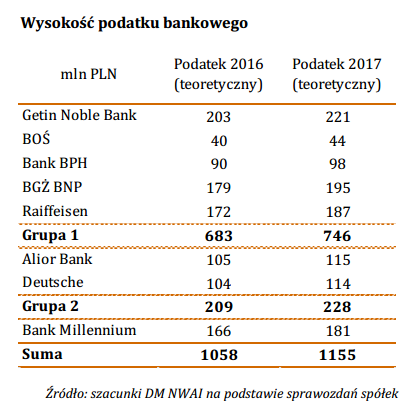

Prawo bankowe nakazuje opracowanie i realizację programu naprawczego w przypadku powstania straty bilansowej lub nawet groźby jej wystąpienia. Stawka jest wysoka: konieczność zapłaty nowego podatku to dla omawianych spółek wydatek od 40 do ponad 200 milionów złotych w skali roku. Oprócz Banku Ochrony Środowiska, realizacja programów naprawczych jest niemal pewna w przypadku Raiffeisena, BGŻ BNP oraz Getinu. Raiffeisen generuje około 50 milionów złotych powtarzalnego, kwartalnego zysku. W Q4 2015 zaksięgowana zostanie jednak składka na SK Bank (58mln netto) i Fundusz Wsparcia Kredytobiorców (32 mln netto). W analogicznej sytuacji jest BGŻ BNP – zysk w wysokości ok. 65 mln złotych zostanie zniwelowany przez obciążenia jednorazowe o łącznej kwocie 104 mln. Jeszcze bardziej dotkliwą stratę zanotuje Getin. Wpłaty na FOŚG oraz FWK pochłoną niemal równowartość rocznego, „standardowego” zysku banku. Wysokość składek wynika za znaczącego udziału Getinu w depozytach sektora niefinansowego i wielkości portfela złych kredytów. Podatku uniknie również BPH, który już wcześniej był objęty programem naprawczym.

Dla pozostałych banków kluczowe znaczenie będzie miał sposób księgowania corocznych opłat na BFG. Podmioty objęte systemem gwarancyjnym mają obowiązek wpłaty rocznej składki do 31 marca 2016. Dotychczas, koszty związane z corocznymi opłatami BFG były rozpoznawane równomiernie na przestrzeni całego roku. Zgodnie z opinią przedstawioną we wrześniu przez ESMA, banki powinny księgować tę operację w całości w pierwszym kwartale. Z drugiej strony, Ministerstwo Finansów kwestionuje kompetencje ESMA do wydawania wiążących interpretacji standardów MSR. Według MF, banki „mogą” stosować dotychczasową metodę rozpoznawania składek. Decyzje w sprawie wyboru konkretnego wariantu jeszcze nie zapadły. Środowisko bankowe, za pośrednictwem ZBP, jest na etapie dyskusji z ministerstwem.

Decyzja będzie miała istotne znaczenie dla Millennium, Aliora i Deutsche Banku. Pierwsza instytucja opublikowała już wstępne wyniki za Q4 2015 i wszystko wskazuje na to, że uniknie ona postępowania naprawczego. Millennium zanotowało 53 mln zysku netto, mimo rozpoznania składek na SK Bank i FWK. W pierwszym kwartale, nawet przy jednorazowym księgowaniu rocznej opłaty na BFG, zysk netto wyniósłby ok. 60 mln złotych. Przykrycie go rezerwami byłoby trudne. Bank ma dość niskie koszty ryzyka (0,52% w 2015, 0,38% w Q4), a rezerwy zawiązane w ostatnim kwartale wyniosły 45mln złotych.

W przypadku Alior Banku, opcja postępowania naprawczego jest znacznie bardziej realna. Szacujemy, że przy powtarzalnym zysku na poziomie ok. 90-95mln złotych, składki na SK Bank i FWK pozwoliłyby na zaksięgowanie ujemnego wyniku w ostatniej części ubiegłego roku. Wygenerowanie straty w Q1 2016 jest już dużo mniej prawdopodobne. Konieczne byłoby jednorazowe rozpoznanie BFG, zapłata dwumiesięcznego podatku bankowego (za luty i marzec), oraz zwiększenie kosztów ryzyka o kilka punktów bazowych (przez zawiązanie dodatkowych rezerw).

Deutsche Bank prawdopodobnie zamknie ostatni kwartał 2015 niedużym zyskiem. Jego udział w rynku depozytów jest nieduży,w związku z czym składkę na SK Bank szacujemy na 50-60mln złotych.

Wysokość wpłat na FWK uznajemy za pomijalnie małą. Portfel kredytowy Deutsche Banku ma bardzo wysoką jakość (NPL 3,3% w 2014), co zostało dodatkowo potwierdzone w ćwiczeniu EBA przeprowadzonym przez KNF. Ewentualna strata mogłaby za to pojawić się w pierwszym kwartale, w przypadku jednorazowego rozliczenia opłat na BFG. Dwumiesięczny podatek bankowy za luty i marzec wyniesie 19 mln PLN, sprowadzając wynik netto na minimalny minus.

Podjęcie decyzji o wykazaniu straty i wejściu w postępowanie naprawcze wiąże się z dużym ryzykiem. Bank naraża się na poważne straty wizerunkowe i musi przystać na ograniczenia wypłaty dywidendy. Z drugiej strony, potencjalne oszczędności są ogromne. Podmioty, które zanotują stratę w Q4 2015, uniknęłyby konieczności zapłaty ok. 680mln złotych. Dalsze 209mln zależy od rozstrzygnięć w sprawie BFG oraz decyzji Aliora i Deutsche Banku. Istotne znaczenie będzie miała również polityka przyjęta przez Millennium. Przy odpowiednich okolicznościach i agresywnej polityce księgowej, bank mógłby teoretycznie zaoszczędzić 166mln w najbliższym roku, oraz nieco ponad 180mln w kolejnych latach. Prawdopodobieństwo takiego scenariusza oceniamy jednak jako bardzo niskie.