Mimo pozornie wakacyjnej atmosfery, w czerwcu zarówno na rynkach, jak i poza nimi, działo się dużo. Mało powiedzieć, że inwestorzy musieli zareagować na niespodziewany wynik referendum w Wielkiej Brytanii. Uwagę części z nich pochłonęły również piłkarskie zmagania. Nie próżnowali także maklerzy, wydając kilka ciekawych rekomendacji.

Wschodząca gwiazda

Jedyny debiut, który miał miejsce na warszawskim parkiecie w czerwcu, z całą pewnością daje inwestorom powody do zadowolenia. Cena emisyjna akcji APR (AUTOPARTN) wynosiła 2,2 zł, po pierwszym dniu notowań były warte 2,38 zł, a obecnie rynek wycenia ich wartość już o +44% więcej, czyli na 3,43 zł. Poprzeczkę dodatkowo podnieśli analitycy BZ WBK ustalając cenę docelową tego dystrybutora części samochodowych na 4,9 zł, co było rekomendacją o potencjalnie najwyższej stopie zwrotu spośród wydanych w czerwcu.

„Spółka właśnie weszła na giełdę, sprzedając akcje za 50mln zł (netto), co pozwoli jej sfinansować plany ekspansji. W związku z szybkim wzrostem rynku części samochodowych AP chce przyśpieszyć własną ekspansją i otworzyć 12 nowych filii jeszcze w tym roku (wcześniej AP planowało otworzyć 9 filii). Jednocześnie długoterminowe plany spółki, które zakładają, że będzie ona w posiadaniu 80 agencji sprzedaży do roku 2017 wobec 58 w roku 2015 są wciąż aktualne. (…) Nasze prognozy wskazują na wzrost przychodów o 19% CAGR w okresie 2016-18E, wzrost EBITDA o 24%, a zysku o 33%.” – wyjaśniał Tomasz Sokołowski w wydanej 21 czerwca rekomendacji

W rekomendacji zwrócono także uwagę na plany zagranicznej ekspansji oraz stałe poszerzanie asortymentu spółki o nowe grupy produktowe. Czyżby pierwszy miesiąc notowań miał być tylko początkiem dalszych dynamicznych wzrostów?

Potencjalni liderzy wzrostu

Jak zwykle w czołówce zestawienia znalazła się rekomendacja wydana przez Vestor DM w ramach umowy o świadczenie usługi Equity Research Partner (czyli na zlecenie emitenta). Tym razem analitycy wzięli pod lupę spółkę MVP (MARVIPOL). Podtrzymana cena docelowa na poziomie 10,5 zł, czyli o ponad +50% powyżej obecnego kursu to składowa kilku czynników. W rekomendacji wymieniono m.in. wyższe od oczekiwań wyniki w pierwszym kwartale roku, wzrost sprzedaży mieszkań oraz planowaną sprzedaż biurowca Prosta Tower. Zwrócono także uwagę na rosnący segment sprzedaży samochodów i uruchomienie sprzedaży aut używanych. Zdaniem analityków sumą tych działań ma być wzrost przychodów spółki w bieżącym roku do 761 mln zł oraz zysku netto do 34,6 mln zł, czyli odpowiednio o +10% i +7% r/r.

Wartą uwagi jest też wydana dla Rawlplug rekomendacja autorstwa Noble Securities. Co ciekawe, żadne inne biuro nie zdecydowało się w ostatnich miesiącach na wycenę tej spółki. Może warto, ponieważ zdaniem analityków Noble należy kupować akcje RWL (RAWLPLUG), które wyceniane są z ponad +40% dyskontem.

"Wyniki 1Q2016 pozytywnie nas zaskoczyły i naszym zdaniem są dobrym prognostykiem dla wyników całego 2016 roku, który wynikowo powinien być w naszej opinii zdecydowanie lepszy od ubiegłego roku. (…) Wydaje się, że podejmowane przez zarząd spółki w ostatnich latach i kwartałach działania mające na celu zwiększenie obecności marki Rawlplug na rynkach zagranicznych powoli zaczęły przynosić pozytywne efekty” - czytamy w raporcie

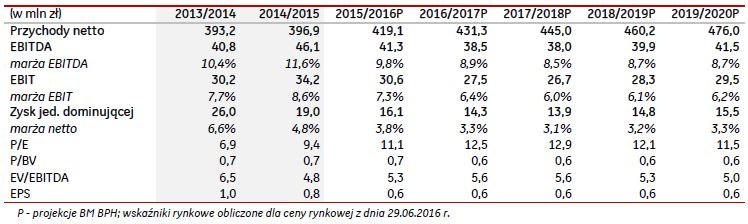

Rzutem na taśmę w zestawieniu znalazła się, wydana ostatniego dnia czerwca, rekomendacja dla AMB (AMBRA) przygotowana przez BPH BM. W dniu wydania cena docelowa przewyższała rynkowy kurs spółki o ponad +50%. Inwestorzy szybko zareagowali jednak na wysoką rekomendację i obecny potencjał wzrostu, choć niższy, to w dalszym ciągu atrakcyjne +37%. Co przykuło uwagę analityków?

Wzrost konsumpcji wina i cydru w Polsce, stabilna polityka dywidendowa (w rekomendacji założono 60% zysku netto) oraz najniższe w historii zadłużenie spółki mają przełożyć się na wyniki w kolejnych latach.

Zgodnie z przedstawionymi prognozami największy, bo +5,6% wzrost przychodów spółka ma odnotować już w bieżącym roku. W kolejnych latach analitycy przewidują stabilne zwiększanie sprzedaży o +3% rocznie.

Znak zapytania

W czerwcu większość polskich domów maklerskich ustalała podobne ceny docelowe analizowanych spółek. Nie do końca zgodne były natomiast zagraniczne instytucje, które wyceniły akcje Eurocash. Chociaż wszystkie utrzymane w pozytywno-neutralnym tonie, wydane ceny docelowe znacząco od siebie odbiegały.

Najwyższa cena, wynosząca 55,8 zł została zaproponowana przez analityków Wood & Company, którzy jako jedyni zalecają kupowanie akcji dystrybutora, widząc w nich ponad +13% potencjał wzrostu. Mniej optymistyczne były dwie pozostałe rekomendacje, wydane przez Goldman Sachs oraz Berenberg Bank. Pierwsi z nich wycenili akcje na 53 zł, co w dniu wydania rekomendacji dawało +7% potencjał wzrostu. Notowania EUR (EUROCASH) wybrały jednak odwrotny kierunek, na początku lipca zwiększając dysproporcje ponad dwukrotnie. Obecnie wróciły jednak do stanu z początku czerwca. Podobnie było w przypadku rekomendacji Berenberg. Po ostatnich zmianach kursu, rekomendacja niemal odpowiada cenie rynkowej (48,4 zł).

Na początku miesiąca rynkowy kurs wydawał się kierować w przeciwną stronę niż nawet najmniej optymistyczne czerwcowe rekomendacje. W ostatnim czasie widać jednak na tym polu poprawę. Czy w kolejnych miesiącach ceny ustalone przez analityków mają szansę się zrealizować? Biorąc pod uwagę duże zainteresowanie instytucji, na pewno warto śledzić notowania Eurocash.