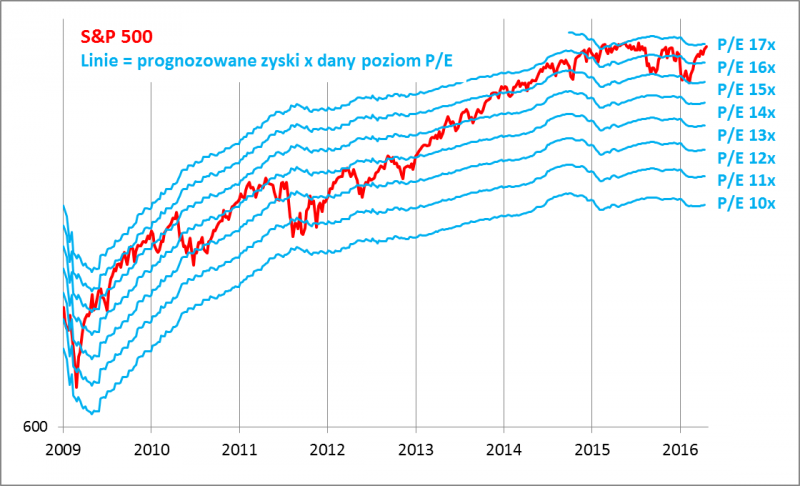

Na dłuższą metę największym problemem jest to, że powrót S&P500 w pobliże szczytów oznacza, że walory za oceanem znów są relatywnie drogie, wyceniane na prawie 17-krotność prognozowanych zysków. Dla porównania, w styczniowym dołku była to mniej więcej 15-krotność. Aby hossa była kontynuowana, konieczny byłby dalszy wzrost wskaźników P/E z tych i tak już wysokich pułapów (co trochę trudno sobie wyobrazić w obliczu zacieśniania polityki pieniężnej przez Fed - w takich warunkach historycznie wskaźniki raczej się obniżały) i/albo szybki wzrost (prognozowanych) zysków spółek. Z tymi zyskami ostatnio jest raczej tak sobie - na początku roku prognozy były ostro obcinane, ostatnio sytuacja się ustabilizowała. Szybki wzrost zarobków spółek w kolejnych kwartałach byłby z pewnością dużą niespodzianką.

Widać zatem, że okoliczności są problematyczne - można sobie wyobrazić dużo lepsze warunki do zakupów akcji w USA. Potwierdza to monitorowany przez nas przykładowy zdywersyfikowany portfel - udział amerykańskich akcji jest w nim nieco za duży w stosunku do długoterminowej normy, co wymagałoby lekkiej redukcji. Warto jednocześnie pamiętać, że dla stóp zwrotu z punktu widzenia polskiego inwestora ważne mogą być zmiany kursu dolara - po dwóch bardzo udanych latach w tym roku amerykańska waluta koryguje się względem PLN.