Mimo wakacyjnego klimatu, lipiec na warszawskiej giełdzie na pewno nie należał do nudnych. Dwa duże debiuty nie ochłodziły rynku, WIG20 urósł o 3,2%, a szeroki rynek zakończył miesiąc na 2,6% plusie. Nie próżnowali również maklerzy, przygotowując rekomendacje na jeszcze bardziej zyskowną drugą połowę wakacji.

Wschodząca gwiazda

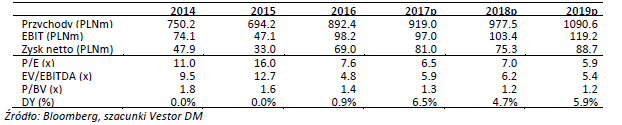

Ponad 50% mogą zdaniem analityków Vestor DM dać zarobić akcje MVP (MARVIPOL). W przygotowanym na zlecenie emitenta raporcie, zespół tego biura podniósł nie tylko cenę docelową akcji spółki (do 18 zł), ale także prognozę wyniku netto. Nowy szacunek to 81 mln zł zysku w bieżącym roku i 75,3 mln zł w 2018. To kolejno o 25% i 7% więcej niż wcześniej zakładali analitycy. Skąd ten optymizm?

Ich zdaniem w kolejnych miesiącach wyniki spółki będą wspierane dalszą wysoką dynamiką sprzedaży aut, powiększaniem banku ziemi, realizacją projektów logistycznych z Panattoni oraz postępem prac wydzielania segmentów działalności spółki.

Potencjalni liderzy wzrostu

Chociaż wydana na początku lipca, rekomendacja dla akcji LTS (LOTOS) przygotowana przez zespół DM BOŚ, w dalszym ciągu może okazać się lukratywną inwestycją. Zdaniem analityków akcje koncernu są znacząco niedowartościowane i wyceniają je na 75,5 zł, czyli o ponad +48% powyżej ich obecnego kursu.

Według ekspertów większość inwestorów nie docenia potencjału Lotosu do generowania EBITDA w długim okresie (3 mld zł w 2019 to niewygórowana prognoza). Dodatkowo są zdania, że spółka będzie główny beneficjentem ograniczania szarej strefy paliwowej.

Akcje Lotosu znalazły się również w portfelu spółek, które zdaniem analityków DM BOŚ będą w bieżącym miesiącu zachowywać się lepiej od rynku.

Od początku roku akcje STL (STELMET) straciły już 30% swojej wartości. Mimo to, zespół DM mBanku zaleca ich zakup i wycenia na 30,5 zł, czyli na poziomie z końca 2016 r.

„Rynek negatywnie zareagował na spadek EBITDA Grupy w 4Q'16 i 1Q'17 (skorygowana o 17,9% r/r), co wynikało z osłabienia GBP do PLN, nadal funkcjonującego do końca III'17 zakładu w Telford oraz niskiej początkowo efektywności produkcji w nowym zakładzie w Grudziądzu. (…) O ile oczekujemy, że w 2Q'17 trudno jeszcze będzie spółce osiągnąć pozytywną dynamikę rezultatów na poziomie EBITDA, to od 3Q'17 Stelmet wchodzi w niską bazę rezultatów. Według nas jeżeli rynek brytyjski nadal będzie zachowywał się poniżej oczekiwań w 2H'17, to istnieje duże prawdopodobieństwo, że w kolejnym sezonie Zarząd zwiększy pulę dostaw do dynamicznie rosnących odbiorców w Europie Zachodniej.” – wyjaśnia w rekomendacji Jakub Szkopek

Zdaniem analityków warto kupić akcje Stelmet już teraz, kiedy są tanie, ponieważ odbicie wyników w sezonie 2017/2018 jest bardzo prawdopodobne. Szacunki DM mBanku zakładają 628 mln zł przychodów (+13% r/r) oraz zysk netto na poziomie 52 mln zł (+34% r/r).

Z kolei analitycy DM BZ WBK zalecają zwrócić uwagę na akcje niedawnego debiutanta, MXC (MAXCOM) (którego byli oferującym). Ich zdaniem akcje tego producenta telefonów komórkowych mają przed sobą miejsce na znaczny, bo +48% wzrost.

Główna linia produktów Maxcom obejmuje telefony dla seniorów, spółce ma więc sprzyjać przede wszystkim demografia (starzejące się społeczeństwo, wyższa średnia długość życia). Dodatkowo, konkurencja w tej niszy rynkowej jest zdaniem ekspertów ograniczona.

Analitycy prognozują, że sprzedaż spółki wzrośnie w 2017 r. o +45% r/r, a rok później o +37% r/r. Natomiast zyski mają rosnąć kolejno o +46% r/r oraz +27% r/r. Jak zaznaczono w raporcie, taka dynamika jest bezprecedensowa zarówno w branży jak w wśród polskich spółek o podobnej kapitalizacji.

Znak zapytania

Kontynuacja niskiego profilu ryzyka, dalsza wypłata wysokiej dywidendy, brak planowanych akwizycji, poprawa wyników finansowych. Zdaniem analityków DM mBanku, Vestor DM oraz DM Trigon te czynniki powinny poprawić sentyment inwestorów i odbudować ich zaufanie do akcji PEO (PEKAO).

Dlatego zespoły dwóch pierwszych Domów Maklerskich zalecają akumulowanie akcji banku i wyceniają je, kolejno na 145,42 oraz 140 zł. Natomiast analitycy DM Trigon umieścili nawet Pekao wśród swoich top-pick w sektorze i zalecają ich zakup.

Przeciwnego zdania są jednak eksperci z DM BOŚ. I chociaż podnieśli swoją cenę docelową dla akcji Pekao o 21%, to w dalszym ciągu jest ona o -10% niższa niż rynkowa wycena. Zalecają też sprzedaż akcji banku.

"(…) naszym zdaniem walory Pekao są przewartościowane. Uważamy, że kurs rynkowy banku odzwierciedla zbyt optymistyczne oczekiwania wobec zysków pomimo poprawy sytuacji gospodarczej i łagodnego ryzyka kredytowego na tym etapie cyklu, co powinno skutkować poprawą wyników finansowych" - czytamy w raporcie.