Chociaż mówi się o nich niewiele, liczba zagranicznych spółek notowanych na GPW z roku na rok rośnie. I podobnie jak w przypadku rodzimych przedsiębiorstw, wiele z nich dzieli się zyskiem z akcjonariuszami wypłacając dywidendy. Które z nich są pod tym względem teoretycznie najatrakcyjniejsze?

Większość z notowanych na warszawskiej giełdzie zagranicznych spółek, przynajmniej raz w swojej historii wypłaciło dywidendę. Dotyczy to zarówno tych notowanych w trybie tzw. dual listing, czyli jednocześnie na kilku rynkach, jak i tych, które wybrały warszawski parkiet jako jedyny rynek notowań (single listing).

Różnice

Dywidendy wypłacane przez spółki zza granicy, nieznacznie różnią się jednak od tych „krajowych”. Co może wydać się truizmem, takie dywidendy są wpłacane w różnych walutach. W związku z tym, trzeba pamiętać o zmianach kursu, przez co faktyczna dywidenda, po przeliczeniu na Złote, można okazać się bardziej lub mniej atrakcyjna niż wyrażona w pierwotnej walucie.

Notowana na GPW od 2014 r. austriacka spółka BWO (BUWOG) od debiutu wypłaca corocznie identyczną dywidendę w wysokości 0,69 € na akcję. Jednak na rachunki (prowadzone w PLN) akcjonariuszy tego dewelopera, w każdym roku wpływała wyższa dywidenda. Rosnący kurs EUR/PLN 1:1 - euro/złoty dodatkowo zwiększył atrakcyjność inwestycji. Oczywiście możliwa jest jednak również odwrotna sytuacja.

Mniej oczywiste różnice wynikają natomiast z kwestii podatkowych. Dywidendy otrzymywane od krajowych spółek są objęte zryczałtowanym 19% podatkiem dochodowym, pobieranym automatycznie i nie są wykazywane w rocznym zeznaniu podatkowym. W przypadku spółek zagranicznych sytuacja jest niestety nieco bardziej skomplikowana.

Zgodnie z ustawą o PIT, dywidendy z zagranicy również objęte są 19% podatkiem, jednak można od niego odjąć kwotę podatku zapłaconego za granicą. Dla przykładu w Czechach analogiczny podatek wynosi 15%, a inwestorowi pozostaje dopłacić różnicę. Całość wygląda jeszcze inaczej, jeśli spółka pochodzi z kraju, z którym Polska zawarła umowę o unikaniu podwójnego opodatkowania. Wówczas wystarczy złożyć certyfikat rezydencji podatkowej, a na nasz rachunek wpłynie dywidenda obciążona jedynie 10- lub 15- stopą podatkową, w zależności od kraju rejestracji spółki.

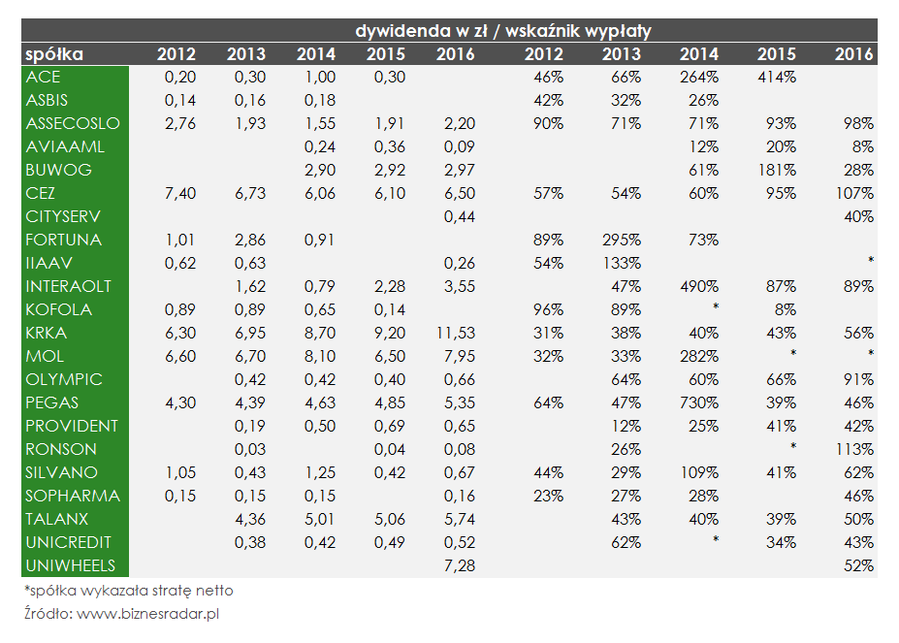

Zagraniczne spółki, które w ciągu ostatnich 5 latach wypłaciły dywidendę przynajmniej 3 razy lub są notowane krócej:

Podobieństwa

Podobnie jak w przypadku polskich, tak jak i wszystkich innych spółek, trudno o uniwersalne i niezawodne reguły wyboru „atrakcyjnych” spółek dywidendowych. Mimo to, kierując się przewidywalnością wypłat i obiektywnym charakterem przyjętych warunków, wybraliśmy spółki na podstawie kilku przyjętych kryteriów. Są nimi: nieprzerwane wypłaty w kolejnych latach, wartość dywidendy nie mniejsza niż w roku poprzednim oraz wskaźnik wypłaty powyżej 100% tylko raz w ciągu ostatnich lat. Takie kryteria spełniłyby spółki PGS (PEGAS), KRK (KRKA), TNX (TALANX) oraz wspomniany wcześniej BWO (BUWOG).

Rosnąca wartość dywidendy stanowi nie tylko jedno z przyjętych kryteriów, ale jest także zawarta w polityce dywidendowej Pegas Nonwovens - czeskiej spółki zajmującej się produkcją włóknin wykorzystywanych m.in. do produkcji artykułów higienicznych. Od 2007 roku konsekwentnie realizuje progresywną politykę dywidendy. W tym czasie wartość wypłacanej dywidendy wzrosła od 0,76 € do 1,15 € w bieżącym roku. Łatwo zauważyć, że po przeliczeniu na Złote, wzrost wartości dywidendy jest jeszcze większy. Spółka utrzymuje także niewysoką wartość wskaźnika wypłaty. Poza 2013, kiedy na wynikach spółki odbiło się osłabienie kursu CZK/EUR, średnia wysokość wskaźnika nie przekracza 50%.

Z Czech przenosimy się do Słowenii, macierzystego rynku KRK (KRKA), grupy farmaceutycznej, specjalizującej się w produkcji leków generycznych. Od debiutu na GPW w 2012 r. spółka każdego roku dzieli się z akcjonariuszami wypracowanym zyskiem. Wartość wypłacanych dywidend rośnie jednak szybciej niż zyski grupy, których dywidenda stanowi coraz większą część. W dalszym ciągu nie jest to jednak poziom, który mógłby zostać uznany za alarmujący. Do posiadaczy akcji słoweńskiej spółki trafiło w 2016 56% ubiegłorocznych zysków.

Natomiast TNX (TALANX) to drugi, po PZU notowany na warszawskiej giełdzie ubezpieczyciel (a w zasadzie pierwszy, ponieważ kapitalizacja o 3 mld zł przewyższa PZU). I podobnie jak krajowa grupa, również niemiecki gigant co roku dzieli się zyskiem z akcjonariuszami. Do tej pory kwota dywidendy rośnie każdego roku od debiutu w 2012 r. Celem spółki jest wypłata dywidendy wysokości od 35% do 45% skonsolidowanego zysku netto, co z wyjątkiem bieżącego roku (50%) realizowała.

Wraz z rozwojem warszawskiego parkietu, na GPW pojawia się coraz więcej spółek z zagranicy. Z uwagi na czynniki makroekonomiczne czy polityczne, inwestycje w niektóre z nich mogą stanowić interesującą alternatywę lub zwyczajnie powiększyć wachlarz dostępnych możliwości lokowania kapitału.

Część z notowanych zagranicznych spółek konsekwentnie realizuje przyjęte polityki dywidendy, a ich międzynarodowa pozycja dodatkowo umacnia wizerunek „atrakcyjnej spółki dywidendowej”. Zainteresowani tego rodzaju inwestycjami, muszą jednak pamiętać o istniejących różnicach w regulacjach prawnych, podatkowych czy sprawozdawczych.