| WYBRANE DANE FINANSOWE | 3 kwartały 2023 | 3 kwartały 2022 | dynamika |

|---|---|---|---|

| tys. PLN | |||

| Przychody netto ze sprzedaży | 748 586 | 799 155 | -6% |

| Zysk z działalności operacyjnej | 67 014 | 104 345 | -36% |

| Zysk brutto | 61 138 | 101 208 | -40% |

| Zysk netto | 49 414 | 81 278 | -39% |

| Przepływy pieniężne netto z działalności operacyjnej | 85 799 | 31 813 | 170% |

| Przepływy pieniężne netto z działalności inwestycyjnej | -36 470 | -27 143 | |

| Przepływy pieniężne netto z działalności finansowej | -50 864 | -14 016 | |

| Przepływy pieniężne netto (bez różnic kursowych) | -1 535 | -9 346 | |

| Zysk netto przypadająca akcjonariuszom jednostki dominującej na jedną akcję zwykłą | 7,26 | 11,98 | -39% |

| 30.09.2023 | 31.12.2022 | ||

| Suma bilansowa | 926 455 | 938 871 | -1% |

| Zobowiązania i rezerwy na zobowiązania | 383 022 | 386 005 | -1% |

| Zobowiązania długoterminowe | 164 167 | 169 307 | -3% |

| Zobowiązania krótkoterminowe | 218 855 | 216 698 | 1% |

| Kapitał własny razem | 543 433 | 552 866 | -2% |

| Kapitał zakładowy | 1 335 | 1 335 | |

| Wartość księgowa na jedną akcję (w PLN/EUR) | 81,39 | 82,8 | -2% |

| Średnioważona liczba akcji (w szt.) | 6 676 854 | 6 676 854 |

Niższe poziomy wyników po 3 kwartałach 2023 w efekcie redukcji popytu rynkowego

Przychody ze sprzedaży Grupy po 3 kwartałach 2023 roku wyniosły 748.586 tys. PLN i były niższe o 6,3% niż w analogicznym okresie ubiegłego roku. Zysk brutto ze sprzedaży wyniósł 158.701 tys. PLN wobec 195.627 tys. PLN w analogicznym okresie ubiegłego roku. Zysk netto po 3 kwartałach 2023 roku wyniósł 49.414 tys. PLN wobec 81.278 tys. PLN zysku netto osiągniętego po 3 kwartałach 2022 roku.

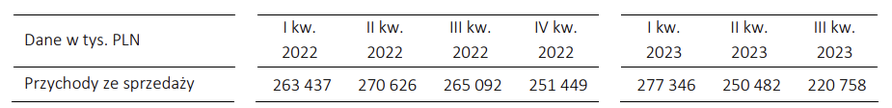

Po 3 kwartałach 2023 roku spółki Grupy odczuły spadki popytu. Wpływ na niższe poziomy przychodów miały także presja cenowa oraz niższe poziomy kursów walut. Poniższa tabela zawiera porównanie poziomu przychodów do poprzednich okresów.

Niższy wolumenowo poziom sprzedaży wpłynął na niższą absorbcję kosztów stałych. Czynnikami mającymi również wpływ na wyniki po 3 kwartałach 2023 były wyższe w porównaniu do 3 kwartałów 2022 średnie ceny energii elektrycznej oraz koszty wynikające z reorganizacji w segmencie armatury (ok. 3,5 mln PLN). Wpływ na wynik netto miały również ujemne różnice kursowe z wyceny rozrachunków (ok. -2mln PLN).

Połącznie spółek Kuźnia Polska S.A. i MCS Sp. z o.o.

W dniu 28 kwietnia 2023 roku Nadzwyczajne Walne Zgromadzenie Kuźni Polskiej S.A. oraz Nadzwyczajne Zgromadzenie Wspólników MCS sp. z o.o. podjęły uchwały o połączeniu spółek. W dniu 1 czerwca 2023 roku połączenie spółek Kuźnia Polska S.A. (Spółka Przejmująca) i MCS Sp. z o.o. (Spółka Przejmowana) zostało zarejestrowane w rejestrze przedsiębiorców KRS.

Połączenie spółek Kuźnia Polska i MCS zwiększy konkurencyjność rynkową połączonych podmiotów, umożliwi rozszerzenie oferty dla klientów obejmujące ofertowanie wyrobów z większą wartością dodaną (obróbka mechaniczna odkuwek). Połączenie wesprze także procesy pozyskiwania klientów, ich obsługi i komunikacji zwrotnej. W przypadku procesu zakupowego oczekiwana jest optymalizacja kosztowa, dzięki wspólnym zakupom i efektowi skali (w głównej mierze dla zakładu w Żorach). Oczekiwanymi efektami połączenia są również optymalizacje procesowe – szczególnie w obszarze zasobów ludzkich, zakładające lepsze wykorzystanie kompetencji dostępnych w obu podmiotach, a także optymalizacje poziomów zatrudnienia. Połączenie spółek,których siedziby zlokalizowane są w niewielkiej odległości, umożliwić ma optymalizację inwestycji (optymalny dobór parku maszynowego) na potrzeby realizowanych projektów i ulokowanie kompetencji obróbczych w zakładzie w Żorach.

Sprzedaż 4,2% udziałów w kapitale zakładowym MCS sp. z o.o.

W dniu 24 kwietnia 2023 roku zostały zawarte umowy sprzedaży łącznie 2.310 udziałów w kapitale zakładowym MCS sp. z o.o. (odpowiadających 4,2 % udziałów w kapitale zakładowym MCS sp. z o.o.) na rzecz akcjonariuszy mniejszościowych Kuźni Polskiej S.A. Sprzedaż udziałów nastąpiła w związku z planowanym połączeniem dwóch spółek zależnych Emitenta - Kuźnia Polska S.A. z siedzibą w Skoczowie (Spółka Przejmująca) oraz MCS sp. z o.o. z siedzibą w Żorach (Spółka Przejmowana), na skutek pozytywnego rozpatrzenia przez Emitenta wniosku akcjonariuszy mniejszościowych Kuźni Polskiej S.A. o sprzedaż 4,2% udziałów spółki MCS sp. z o.o. na ich rzecz, w celu utrzymania proporcji procentowego udziału akcjonariuszy mniejszościowych w kapitale zakładowym Kuźni Polskiej S.A. po połączeniu spółek. Cena sprzedaży 2.310 udziałów MCS sp. z o.o. na rzecz akcjonariuszy mniejszościowych Kuźni Polskiej S.A., wynosząca łącznie 2.862.113,10 zł, została ustalona w oparciu o opinię sporządzoną przez niezależnego rzeczoznawcę majątkowego, według stanu na dzień 31.12.2022 roku.

Porozumienie w sprawie rozliczenia wzajemnych zobowiązań oraz aneks do umowy pożyczki z Capital MBO sp. z o.o.

W dniu 27 czerwca 2023 roku MGT (MANGATA) (pożyczkodawca) podpisała porozumienie w sprawie rozliczenia wzajemnych zobowiązań ze spółką Capital MBO Sp. z o.o. (pożyczkobiorca; jednostka dominująca dla Mangata Holding S.A.), zgodnie z którym dokonano potrącenia wzajemnych wierzytelności w kwocie 5.000.000,00 złotych – wierzytelność Mangata Holding z tytułu pożyczki udzielonej Capital MBO sp. z o.o. na podstawie umowy pożyczki z dnia 6 sierpnia 2020 roku umorzyła się co do kwoty 5.000.000,00 złotych, w tym kwota 3.836.903,27 złotych tytułem należności głównej oraz kwota 1.163.096,73 złotych tytułem odsetek, w konsekwencji czego wierzytelność z tytułu pożyczki Mangata Holding po dokonanym potrąceniu wynosi 13.913.096,73 złotych oraz wierzytelność Capital MBO sp. z o.o. z tytułu dywidendy wynikającej z uchwały nr 8/2023 Zwyczajnego Walnego Zgromadzenia Mangata Holding z dnia 6 czerwca 2023 r. umorzyła się co do kwoty 5.000.000,00 zł, w konsekwencji czego wierzytelność z tytułu dywidendy po dokonanym potrąceniu wynosiła 34.659.607,00 złotych.

W dniu 27 czerwca 2023 roku Mangata Holding S.A. (pożyczkodawca), za zgodą Zwyczajnego Walnego Zgromadzenia wyrażoną w uchwale nr 20/2023 z dnia 6 czerwca 2023 r., podpisała aneks do umowy pożyczki ze spółką Capital MBO Sp. z o.o. na podstawie którego dokonano przewalutowania pożyczki udzielonej na podstawie umowy pożyczki z dnia 6 sierpnia 2020 r., po kursie z dnia 5 czerwca 2023 roku – saldo pożyczki po przewalutowaniu wyniosło 3.102.070,57 EUR. Odsetki od pożyczki będą spłacane kwartalnie, a oprocentowanie wynosi EURIBOR3M plus marża.

Reorganizacja w segmencie Armatury i Automatyki przemysłowej

W segmencie Armatury i Automatyki przemysłowej przeprowadzony został proces reorganizacji, którego celem jest optymalizacja procesów produkcyjnych Zetkama sp. z o.o. W efekcie wdrożenia projektu, spółka dokonała redukcji zatrudnienia, co wpłynęło na obciążenie wyniku po III kwartałach 2023 roku kosztami jednorazowymi z tytułu odpraw (ok. 1,4 mln PLN) oraz innymi kosztami związanymi z reorganizacją produkcji (0,6 mln PLN). Działania związane z modernizacją segmentu Armatury wpłynęły także na przemodelowanie oferty produktowej. W efekcie tej decyzji w wyniku za III kwartały 2023 został ujęty odpis na część zapasów, związanych z wycofaną ofertą produktową (ok. 1,5 mln PLN). Realizacja projektu w dłuższej perspektywie będzie sprzyjać optymalizacji kosztowej produkcji, a także skupieniu działalności w dwóch lokalizacjach.

Programy optymalizacji kosztów

Spółki Grupy, mając na uwadze symptomy spowolnienia gospodarczego i spadek popytu, rozpoczęły wdrażanie szeregu inicjatyw służących optymalizacji kosztowej w obszarach: zatrudnienia, procesów produkcyjnych, wykorzystania dostępnej infrastruktury produkcyjnej oraz usług zewnętrznych.