Pierwszy kwartał to, jeśli chodzi o inwestycje na GPW, wyraźnie większa aktywność zarządzających z Quercus TFI. Liczba zaobserwowanych zmian w portfelu sięgnęła 50, a mamy w tym 4 spółki które portfel opuściły i 6, które się w nim pojawiły. Nieznaczna przewaga liczby spółek kupowanych nad sprzedawanymi znajduje też w końcu potwierdzenie w szacunkach wartości dokonywanych transakcji. Bo w zasadzie przez cały ubiegły rok był z tym kłopot. Według naszych szacunków kwartalny bilans w końcu wyszedł na plus, dzięki czemu wśród spółek dokupowanych także znajdziemy więcej zdecydowanych ruchów.

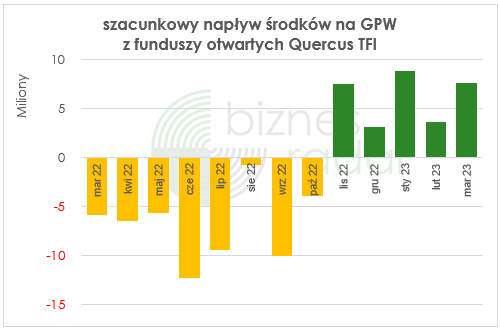

Z punktu widzenia napływów, o skali inwestycji zarządzających z Quercus TFI na GPW decyduje fundusz Quercus Agresywny, w którym około 90% portfela jest ulokowane na warszawskiej giełdzie. Dlatego ożywienie w przepływach do tego funduszu, jakie obserwujemy od listopada, wprost wspiera zarządzających w ich decyzjach. Jeśli przyjmiemy, że nowe inwestycje na GPW pozostają w proporcji do zaangażowania w akcje w poszczególnych funduszach, to bilans ostatnich 12 miesięcy mógłby wyglądać następująco:

Może napływ kilkunastu milionów na GPW w kwartale z perspektywy całego rynku nie robi wielkiego wrażenia, ale dla wielu spółek, z punktu widzenia płynności i presji na kurs, już sam brak podaży robi czasami kolosalną różnicę.

Zanim przejdziemy do strony popytowej, sprawdźmy które ze spółek nie zachwycają zarządzających. Przynajmniej w kontekście najbliższych perspektyw. Na pierwszy ogień pójdą spółki, których w marcowym portfelu zabrakło. To KTY (KETY), MDG (MEDICALG) oraz SFS (SFINKS). Pierwsza spółka, to w miarę świeży temat, bo jej obecność w portfelach funduszy Quercus TFI odnotowaliśmy po raz pierwszy we wrześniu 2021 roku, a ostatnie mocniejsze zakupy to połowa ubiegłego roku. Od tamtej pory obserwowaliśmy wyraźne dwucyfrowe spadki zaangażowania w akcje producenta wyrobów z aluminium. Z kolei Sfinks to stara historia, przynajmniej z punktu widzenia aktywności. Bo ostatni raz takową zarejestrowaliśmy w marcu 2021 i była to wyraźna, bo ponad 60%-owa redukcja stanu posiadania. Zarządzający wykorzystali więc tegoroczną wyraźną poprawę sentymentu wobec przedstawiciela segmentu casual dining, którego akcje w I kwartale wzrosły o 140%. Historia Medicalgorithmics w portfelach też nie jest krótka, choć w bliższych nam czasach spółka dostała od zarządzających drugą szansę na początku 2022 roku, prawdopodobnie przy okazji emisji akcji serii H. Wówczas stan posiadania funduszy Quercus TFI zwiększył się skokowo 10-ciokrotnie. A później, od drugiego kwartału 2022 było już tylko gorzej.