Po falstarcie towarzyszącemu debiutowi na warszawskiej giełdzie, BoomBit obrał nowy kierunek rozwoju, którym udowodnił, że rozumie rynkowe tendencje i wypracował rentowny model skalowania tworzonych gier. Rosnący portfel tytułów to jednak powtarzalne, aczkolwiek często wymagające coraz wyższych nakładów przychody.

Dwa a może trzy

BBT (BOOMBIT) to producent i wydawca gier mobilnych. Działalnością wydawniczą w ramach grupy zajmuje się spółka BoomHits, natomiast własne tytuły tworzone są bezpośrednio przez BoomBit oraz w ramach joint venture, takich jak m.in. Tap Nice czy BoomPick. Gry spółki w zdecydowanej większości udostępniane są w modelu free to play (F2P), co oznacza, że można je pobrać za darmo, a BoomBit zarabia na dostępnych w nich mikropłatnościach albo reklamach wewnątrz samych gier.

Od 2020 r. spółka koncentruje się przede wszystkim na rozwoju w segmencie gier tzw. hyper-casual, czyli bardzo prostych gier, o nieskomplikowanych zasadach, krótkim czasie pojedynczej rozgrywki, często umożliwiających obsługę jednym palcem. Proste zasady, krótka pojedyncza rozgrywka i nastawienie na masowego odbiorcę, bez względu na zainteresowania czy płeć sprawiają, że są to częste wybory na kilkuminutową grę podczas przysłowiowej jazdy komunikacją miejską czy stanie w kolejce. Czas produkcji takich tytułów jest także relatywnie krótki i w większości przypadków zamyka się w ośmiu tygodniach. Z drugiej strony również ich cykl życia nie trwa zbyt długo. A przynajmniej tak było jeszcze do niedawna. Te wyróżniki segmentu wraz z jego rozwojem, coraz częściej nie przystają już bowiem do rzeczywistości.

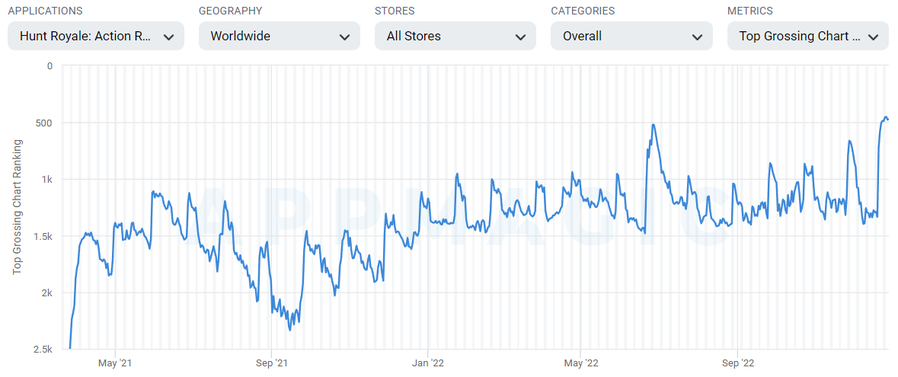

Drugi, rozwijany równolegle segment to mid-core, czyli m.in. gry GaaS (game as a service) i bardziej klasyczne gry mobilne. To większe gry, wspierane i rozwijane przez dłuższy czas. W przeciwieństwie do gier hyper-casual, generujących przychody z reklam, w tym obszarze kluczowe są mikropłatności (choć i tu są wyjątki). Największym hitem spółki w tym obszarze jest Hunt Royale, która od premiery w 2021 r. zyskuje na popularności i jest największym pojedynczym kontrybutorem do przychodów spółki. W ramach segmentu BoomBit posiada także serię gier sportowych takich jak Darts Club czy Archery Club.

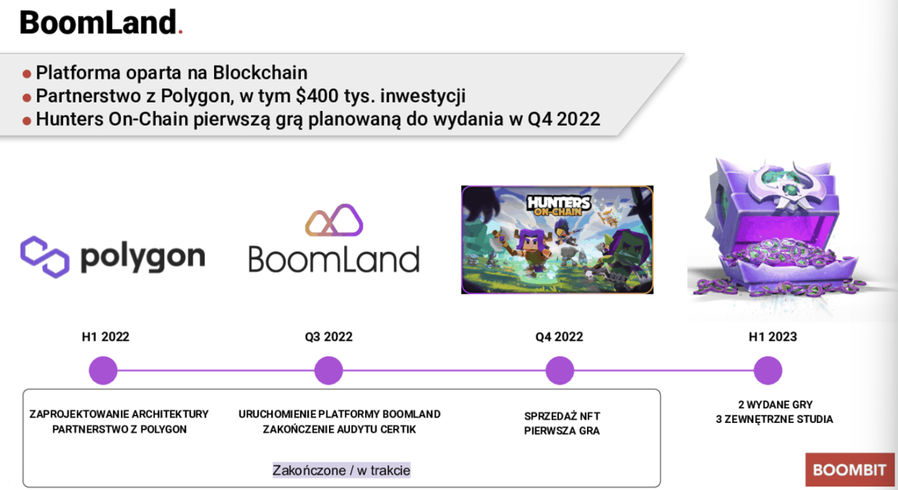

BoomBit planuje także dodanie trzeciej nogi działalności, czyli gier Play-and-Earn, opartych o technologię blockchain w których użytkownicy będą mieli możliwość zarabiania w trakcie grania. Spółka widzi znaczny potencjał w tym sposobie monetyzacji gier, jako alternatywie do tradycyjnych reklam i mikropłatności. Obecnie trwają prace nad dwoma projektami tego typu, czyli BoomLand (platforma na której będą wydawane gry) i PlayEmber (narzędzie pozwalające na przekształcenie tradycyjnych gier mobilnych w gry Play-and-Earn). Premiera pierwszej gry z tego obszaru, Hunters-on-chain jest zaplanowana na pierwszą połowę 2023 r.

Casual krzepnie

Przy tytułach Hyper Casual warto zatrzymać się na dłużej, jest to bowiem obszar wyróżniający BoomBit na tle innych spółek z branży notowanych na warszawskiej giełdzie, a jednocześnie główna składowa generowanych przez spółkę przychodów. Segment dał też BoomBit drugie życie, po niezbyt udanych kwartałach po IPO (strategia spółki podczas debiutu zakładała rozwój w segmencie GaaS, co szybko zrewidowano).

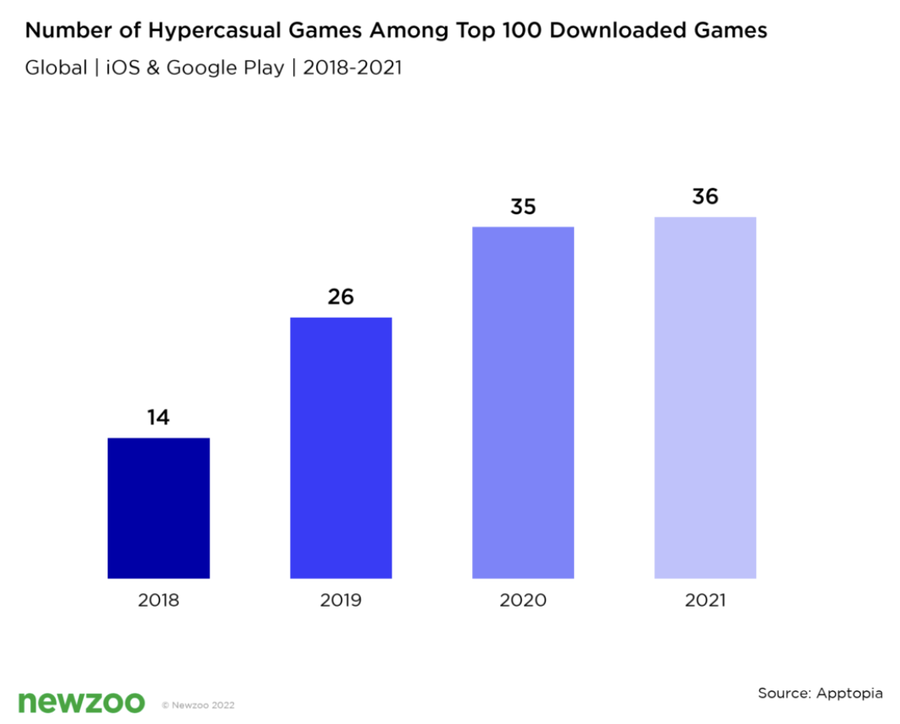

Natomiast już w pierwszym roku koncentracji na grach hyper-casual, czyli w 2020 r. gry z tego segmentu odpowiadały za 70% przychodów BoomBit. Segmencie należy zaznaczyć niełatwym i bardzo konkurencyjnym. Prostota tego typu tytułów (zarówno pod względem rozgrywki jak i tworzenia), to także niskie bariery wejścia dla wielu deweloperów. A relatywnie niski koszt wytworzenia jednego tytułu (ok. 100-200 tys. zł dla nowych IP i 50 tys. zł wykorzystujących mechaniki innych tytułów) sprawia, że pojedyncza premiera nie ma tak dużego znaczenia jak w przypadku klasycznych tytułów. BoomBit prowadząc działania marketingowe oczekuje ich zwrotu po raptem siedmiu dniach. Wszystko to sprawia, że hyper-casual to ogromny rynek, na którym niełatwo się przebić. To jednak również niezwykle szybko rozwijający się obszar mobile’u. Spośród pierwszej setki najpopularniejszych gier pobranych w sklepach Google Play i App Store w 2021 r. 36 stanowiły właśnie tytuł hyper-casual. Jeszcze w 2018 r. było to 14.

I na tym rynku pandemia przyniosła jednak pewne przetasowania, nie będące jednak jej bezpośrednim następstwem, a pewnym okrzepnięciem tego relatywnie młodego rynku, który wszedł w fazę dojrzałości. Czasy Covid-19 przyniosły bowiem większe zainteresowanie grami mobilnymi, również hyper-casual. Szybki rozwój i powstanie (bardzo) dużej liczby tytułów w stosunkowo krótkim czasie sprawił, że rynek się nasycił, konsument stał bardziej wymagający, a słabsze czy niesprawdzone tytuły przestały mieść szansę na przebicie. Zgodnie z danymi Azur Games liczba premier do połowy grudnia 2022 r. była przeszło pięciokrotnie wyższa niż rok wcześniej. W tym samym czasie liczba instalacji wzrosła jedynie o 30%.

Nie dziwi więc, że twórcy niegdyś tanich i wypuszczanych masowo gier zaczynają przykładać coraz większą wagę do jakości i sprawdzonych schematów. Co widać także w przypadku BoomBitu. Po sukcesie Ramp Car Jumping powstały m.in. Construction Ramp Jumping, Ski Ramp Jumping, Mega Ramp Car Jumping czy Train Ramp Jumping. Tytuł może nie grzeszą oryginalnością, ale dla spółki to znacznie niższy koszt produkcji (ten sam szkielet, a nawet elementy gry), natomiast potencjalny gracz wie dokładnie jakiego typu rozgrywki oczekiwać już po zapoznaniu się z samym tytułem.

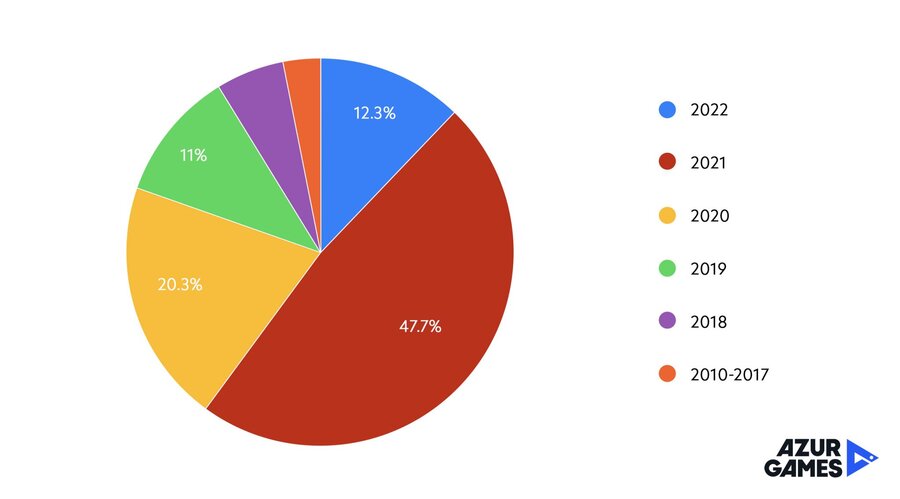

W konsekwencji rosnącej konkurencji, deweloperzy tytułów hyper-casual nie tylko zaczęli przykładać większą wagę do typu tworzonych gier. Inną obserwowaną zmianą jest zmniejszenie się rotacji samych tytułów. Dalej mówmy o kilkunastu tytułach wydanych przez sam BoomBit w 2022 r., ale prawdą przestał być krótki czas życia pojedynczej gry, zgodnie ze standardem segmentu trwający raptem kilka tygodni od premiery. W 2022 r. tylko 12% wszystkich pobrań w ramach segmentu dotyczyło gier wydanych w tym roku.

Ponownie, BoomBit nie jest tu wyjątkiem. Bazując na danych SensorTower wydany w 2017 r. Car Driving School Simulator w dalszym ciągu pozostaje wśród najchętniej pobieranych gier spółki.

Segment hyper-casual być może stracił część wyróżniających go, pionierskich cech i stał się bardziej konkurencyjny. Niekoniecznie są to jednak złe wieści dla BoomBitu. Udane tytuły, przy odpowiedniej promocji w dalszym ciągu można skalować nie inaczej niż w przypadki wszystkich innych segmentów. Natomiast rosnący portfel gier, którym spółka dysonuje, zdobyte w fazie gwałtownego rozwoju rynku doświadczenie i wyrobiona marka w niektórych pod-gatunkach mają szansę procentować także w dłuższym terminie.

Królewskie polowanie

Mimo koncentracji na segmencie hyper-casual, największym sukcesem BoomBit należy nazwać Hunt Royal, czyli najlepiej monetyzującą się grę spółki. Od wydania w marcu 2021 r. do trzeciego kwartału 2022 r. tytuł wygenerował już niemal 100 mln zł przychodów, z czego 57 mln zł w okresie dziewięciu miesięcy 2022 r. To ponad ¼ łącznych przychodów spółki.

Co jednak szczególnie istotne, mowa nie o utrzymywaniu monetyzacji tytułu, ale jej wzroście generowanym dzięki umiejętnemu UA oraz rozwojowi samej gry poprzez aktualizacje, nowe tryby i funkcjonalności.

Spółka nie planuje też rychłego zaprzestania rozwijania Hunt Royale. A wręcz przeciwnie.

„(…) to jeszcze na pewno nie jest szczyt możliwości tej gry. Cały czas ją rozwijamy, wrócimy do intensywnego skalowania” – mówił podczas konferencji w listopadzie 2022 r. Marek Pertkiewicz, członek zarządu spółki

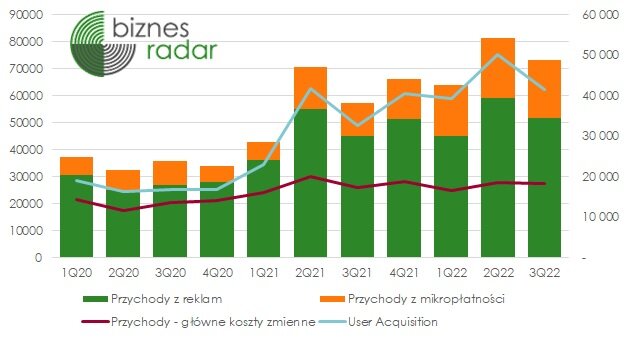

Reklama dźwignią mobile’u

Mimo sukcesów jak Hunt Royale, gdzie część przychodów generowanych jest przez mikropłatności, to wpływy z reklam stanowią główną składową przychodów BoomBit. W większości kwartałów jest to od 70% do nawet ponad 80%. Dlatego wbrew pozorom dla działalności spółki niezwykle istotna jest koniunktura w branży reklamowej, z cechami dla niej charakterystycznymi, jak pewna sezonowość, słabsze miesiące letnie czy podatność na wahania koniunktury gospodarczej.

Spowolnienie wzrostu PKB może przełożyć się na spadek wydatków reklamowych przez firmy, a w konsekwencji niższe stawki reklamowe na rynku. To z kolei miałoby wyraźny wpływ na finanse spółki. Władze spółki zapewniają jednak, że nie obawiają się spowolnienia. Argumentują, że gry są jedną z najtańszych form rozrywki (szczególnie te F2P) i rezygnacja z wydatków w tym obszarze nie podreperuje domowych budżetów konsumentów tak jak np. ograniczenie wyjść do kina czy restauracji. Natomiast z drugiej strony reklamy gier mobilnych to sieć naczyń ściśle ze sobą powiązanych. Większość reklam wyświetlanych wewnątrz gier to bowiem reklamy innych gier, co czyni ten segment w pewnym sensie odpornym na zawirowania „realnej” gospodarki i np. niższe budżety reklamowe marek motoryzacyjnych.

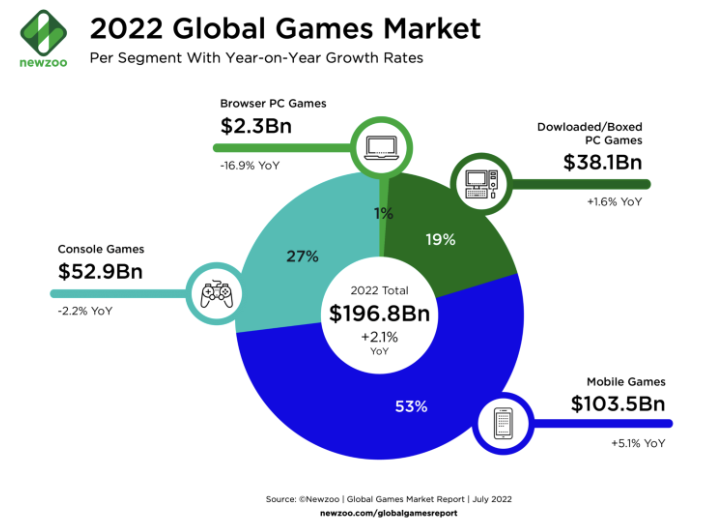

Kluczowa pozostaje więc kondycja samego gamingu. A ten pozostaje silny, nawet mimo oczekiwanego po-pandemicznego spowolnienia. To ma być w niewielki stopniu widoczne w segmencie konsol (m.in. przez braki sprzętowe i opóźnienia dużych premier), ale nie na rynku mobilnym. Zgodnie z prognozami Newzoo ma on wygenerować w 2022 r. 103,5 mld USD przychodów, o 5,1% więcej r/r. Bez przerwy rośnie też liczba graczy, w każdym regionie świata. BoomBit, przynajmniej w teorii nie musi więc obawiać się spowolnienia.

Drogi gracz

W dużym uproszczeniu BoomBit generuje więc przychody z dwóch źródeł, czyli z reklam (gry hyper-casual) oraz z mikropłatności i płatnych tytułów (pozostałe gry). Od tych drugich odprowadzana jest dodatkowo 30% prowizja dla platform na których sprzedawane są gry, czyli sklepów Google Play oraz AppStore (15% przy przychodach poniżej miliona dolarów rocznie). Natomiast od całości przychodów należy odjąć też udziału deweloperów gier (czyli tzw. rev share). Jeszcze w 2020 r. kształtowały się on na poziomie ok. 6%, ale w 2022 r. wzrósł w części okresów do nawet 10%. Przyjmuje się, że jest on tym wyższy im większy jest udział gier typu GaaS/mid-core (wyższy koszt produkcji), ale znaczenie ma także m.in. liczba współpracujących zespołów oraz oczywiście wysokość wynagrodzeń w branży IT.

Najważniejszy kawałek kosztowego tortu to jednak User Acquistion, czyli koszty związane z pozyskiwaniem graczy. To m.in. różnego typu kampanie reklamowe, influencerskie, widoczność w social media, pozycjonowanie w obrębie sklepu itd. Matematyka w przypadku gier hyper-casual jest dość prosta; im wyższe nakłady na UA, tym wyższa liczba pobrań i graczy, a im wyższa liczba graczy, tym wyższe przychody z reklam. Mówiąc kolokwialnie „żeby wyjąć, trzeba włożyć”. Docelowy model to oczywiście takie zoptymalizowanie UA, aby przy minimalnym wkładzie ze strony spółki, utrzymać zainteresowanie tytułem. O co oczywiście niełatwo przy tak konkurencyjnym rynku. Sytuacja nieco komplikuje się w przypadku gier opartych o mikropłatności, gdzie zadaniem spółki jest dodatkowo zachęcenie gracza do dokonania płatności i przywiązanie gracza już płacącego. A to rola nie tylko umiejętnego UA, ale też konstrukcji samej gry.

Zależność pomiędzy nakładami na User Acquistion, a przychodami spółki jest tym samym bardzo silna, a sytuacja idealna, kiedy wzrosty tych drugich jest mocniejszy niż pierwszych zdarza się sporadycznie. Znacznie częściej realizuje się scenariusz, w którym mimo nawet wzrostu nakładów UA, przychody spółki pozostają na niezmienionym poziomie i niejako stoją w miejscu. Szczególnie te pochodzące z reklam nie napawają optymizmem. Średni przychód z reklamy na jedno pobranie gry 2021 r. kształtował się na poziomie ok. 0,8 zł, w ciągu dziewięciu miesięcy 2022 r. było to 0,72 zł.

Pewien regres widać także na niższych poziomach rachunku wyników. O ile bowiem 2020 r. stał pod znakiem znacznego wzrostu niemal wszystkich parametrów, związanego z wejściem w nowy segment, a 2021 r. był kontynuacją tego trendu, tak 2022 r. nie prezentuje się już tak okazale. Czy to pod względem wysokości marży ze sprzedaży, rentowności netto czy wysokości zysku netto (wszystkie znajdziesz na profilu spółki), 2022 r. wypada najsłabiej.

Spółka prowadzi oczywiście działania i tworzy narzędzia, które mają usprawnić i zautomatyzować całość procesu analizy użytkowników, maksymalizacji ich dochodowość oraz lepsze zarządzanie kampaniami UA. Nie jest to jednak jedyny obszar gdzie spółka angażuje środki. Poza tworzeniem nowych tytułów intensywnie rozwijany jest także zupełnie nowy obszar działalności, czyli gry Play-and-Earn.

Graj i zarabiaj?

Projekty łączące gaming z technologią blockchain czy NFT nie mają raczej dobrej prasy. Szumnie zapowiadania kolejna technologiczna rewolucja, której chciały firmy, ale konsumenci łagodnie mówiąc niekoniecznie byli zainteresowani, kiełkuje gdzieś pomiędzy niespełnionymi zapowiedziami, zmarnowanymi szansami, wieloma oszustwami i nadszarpniętą reputacją. Poza kilkoma wyjątkami, pierwsze próby trudno nazwać udanymi, wielu jednak nadal sądzi, że Web 3.0, Metaverse czy GameFi mają przed sobą świetlaną przeszłość i faktycznie mogą zmienić branżę.

Na papierze wszystko wygląda obiecująco. Gracze mający wraz z twórcami mieć wpływ na kształt platformy, a trudno o lepszą zachętę do wyboru danego tytułu niż zarabianie rzeczywistych środków za sam fakt grania w niego. BoomBit nie wydaje się też wymyślać w tej kwestii koła na nowo, aczkolwiek jak faktycznie będzie wyglądać pierwszy zapowiedziany tytuł, czyli Hunters-On-Chain przekonamy się dopiero po jej premierze. Prawdopodobnie jednak samo rozpoczęcie gry będzie się wiązało z koniecznością zakupu postaci/NFT. Zagadką pozostaje też skuteczność i sposób późniejszej monetyzacji gry, tym bardziej, że władze spółki zaznaczają, że ma stanowić alternatywę do tradycyjnych reklam i mikropłatności.

Dlatego trudno mówić o możliwym wpływie gier Play-and-earn na wyniki spółki, a nawet analitycy przygotowujący prognozy radzą ostrożność względem tych działań „podchodzimy konserwatywnie do tego projektu i nie zakładamy przyszłych korzyści finansowych dla spółki z tego tytułu. Doceniamy jednak jej rozwój w nowych obszarach, co może w przyszłości przełożyć się na dodatkowe źródło przychodów”.

Co przy wielu znakach zapytania można uznać za pozytywy to determinację spółki w rozwoju tego obszaru. Prace rozpoczęto w połowie 2022 r. i spółka na bieżąco informuje o postępach. Nie skończyło się na deklaracjach i sprzedaży marzeń jak w wielu innych projektach z tego obszaru. Również wśród spółek notowanych na GPW.

Motywująca dywidenda

Chociaż obecnie dywidendowa spółka gamedev nie brzmi już jak oksymoron, to BoomBit był jedną z przecierających te w dalszym ciągu niewydeptane szlaki. Z dotychczasowej, krótkiej historia wypłat wyłania się też praktyka wypłaty dywidendy w dwóch częściach, zaliczki i właściwej wypłaty. Polityka dywidendy zakłada jednocześnie dość szerokie widełki od 40% do 80% wypłaty, przy czym należy pamiętać, że z uwagi na rozbudowaną strukturę grupy, zysk netto akcjonariuszy jednostki dominującej jest zazwyczaj zauważalnie niższy niż bazowy wynik netto.

Zarząd deklaruje jednocześnie, że podział zysk z akcjonariuszami będzie kontynuowany również w kolejnych latach. I z dużym prawdopodobieństwem tak właśnie będzie. Prezes i wiceprezes nie tylko są bowiem znaczącymi akcjonariuszami spółki, ale od wypłaty dywidendy uzależniona jest także realizacja programu motywacyjnego spółki na lata 2022-2024. Zarówno bezpośrednio:

„Realizacja Programu Motywacyjnego będzie uzależniona od: a) podjęcia przez Walne Zgromadzenie Spółki uchwały w sprawie podziału zysku za rok obrotowy 2022, 2023 lub 2024 w taki sposób, że część lub całość zysku zostanie przeznaczona na wypłatę dywidendy”

Jak i pośrednio poprzez konstrukcję wzoru na liczbę oferowanych w ramach programu warrantów (d/10xb, gdzie d to kwota dywidendy, a b średni poziom notowań w okresie 3 miesięcy poprzedzających dzień podjęcia uchwały w sprawie podziału zysku), który premiuje wysoką stopę dywidendy, a nie poziom notowań. Można więc oczekiwać wysokiego DY w kolejnych latach.

Akcjonariat w przebudowie

Prezes, współzałożyciel i właściciel niemal 14% (na ten moment, aktualny akcjonariat znajduje się na profilu spółki) BoomBit to Marcin Olejarz. Absolwentem Uniwersytetu Gdańskiego na kierunku transport morski z branżą gier związany jest od ponad dwóch dekad, a dokładnie odkąd współtworzył Aidem Media. Spółka specjalizowała się w grach nawiązujących do polskich bajek, takich jak Reksio czy Bolek i Lolek. W roku 2018 spółka przejęła swojego brytyjskiego partnera, BoomBit, i zaczęła posługiwać się jego nazwą. To wówczas zdecydowano o zwrocie w kierunku gier mobilnych, a niedługo później debiucie na GPW.

Poza prezesem, istotnym akcjonariuszem spółki jest także wiceprezes spółki, Hannibal Soares, współzałożyciel Play With Games i BoomBit Ltd, spółek zależnych BoomBit. W jego notce biograficznej możemy przeczytać, że „przez ponad 10 lat pracował w sektorze finansowym, kończąc swoją działalność jako dyrektor działu Euro Bond Desk dla dużej, międzynarodowej firmy brokerskiej w Londynie. W Grupie BoomBit odpowiada za marketing i Business Development”.

Największym akcjonariuszem BoomBit jest natomiast dobrze znana czytelnikom Wiesz w co inwestujesz spółka ATG (ATMGRUPA). A ta, pod koniec 2021 r. zdecydowała o rozpoczęciu procesu przeglądu wybranych opcji strategicznych. Mówiąc krótko, rozważa opcję sprzedaży posiadanych akcji. Co biorąc pod uwagę brak większych synergii pomiędzy spółkami, odmienny model biznesowy i niewielkie zaangażowanie głównego akcjonariusza w działalność BBT, wydaje się naturalną koleją rzeczy. Cały proces może trwać jednak całkiem długo. ATM Grupa nie jest pod presją czasu, może rozważać wiele opcji i czekać z ostateczną decyzją na najbardziej optymalne rozwiązanie. Oczywiście, kwestią pozostaje też przez kogo akcje spółki miałyby zostać kupione. Większy branżowy gracz to potencjalne ryzyko opuszczenia giełdy.

Zamiast podsumowania

Mimo relatywnie krótkiej obecności na warszawskiej giełdzie, BoomBit zdążył pokazać się akcjonariuszom już z kilku stron. Niestety pierwsze wrażenie nie było najlepsze. Za pozyskane przed debiutem środki spółka planowała stworzyć dziesięć gier, wydawanych z dużą częstotliwością. Plan okazał się zbyt ambitny, a proces produkcyjny zbyt kosztowny, co zakończyło się niemal 10 mln zł straty netto w pierwszym roku notowań. Na szczęście spółka trafnie zdiagnozowała zarówno własne słabości jak i rynkowe tendencje i postawiła na dynamiczne rosnący segment gier hyper-casual.

Czas produkcji idący w tygodnie, a nie miesiące, niższe koszty produkcji i pozostałe zalety nowego segmentu szybko przełożyły się na poprawę wyników spółki i stały głównym przedmiotem jej działalności. Nie zapomniano jednak także o bardziej klasycznych grach, a hit Hunt Royale jest najlepszym przykładem, że spółka potrafi odnosić sukcesy i w tym obszarze. Kolejnym tego typu zwrotem mają szasnę być gry play-and-earn. Znaków zapytania jest tu oczywiście sporo, jednak nawet jeśli ten obszar nie okaże się sukcesem na miarę wejścia w hyper-casual, potencjalnie może w przyszłości przełożyć się na dodatkowe źródło przychodów. Równie istotne jak możliwe zyski, jest wyłaniający się z tych działań obraz spółki. W tym kontekście BoomBit jawi się bowiem jako spółka dynamiczna, adaptująca się do warunków, rozumiejąca rynek i zachodzące na nim trendy, której daleko do dewelopera jednego tytułu.

Co zresztą już udowodniła. Posiadany portfel gier generuje powtarzalne zyski, nawet w okresach pozbawionych większych premier. A przypomnijmy, że mówimy o spółce (przynajmniej obecnie) skoncentrowanej na segmencie hyper-casual, gdzie znacznie pojedynczego tytułu jest niewielkie. Powtarzalny charakter wyników sprawia, że trudno oczekiwać ich skokowej poprawy o ile któryś z wielu wypuszczanych tytułów nie stanie się niespodziewanym hitem. Z drugiej strony, stabilny rozwój, zdefiniowana polityka i chęć podziału zysku z akcjonariuszami czyni BoomBit kandydata na spółkę dywidendową.