Skończył się rok 2022. Do historii rynków finansowych przejdzie jako wyjątkowy. Dlaczego? Ponieważ jest to pierwszy rok w ostatnim stuleciu, kiedy zarówno w przypadku amerykańskich akcji , jak i obligacji , inwestorzy zanotowali dwucyfrowe straty. Takiej sytuacji jeszcze nie było ! Rok 2022 do historii przejdzie, niestety, także z innego powodu – agresji Rosji na Ukrainę. Czego spodziewać się w kolejnych 12 miesiącach? Czy inwestorzy mogą liczyć na zyski w 2023 r.?

2022: rok bessy

12 miesięcy temu, po znakomitym dla rynków akcji roku 2021, zalecaliśmy większą ostrożność. Obawialiśmy się podwyższonej zmienności. Z drugiej strony zwracaliśmy uwagę na rosnącą atrakcyjność obligacji skarbowych, które po sporej przecenie wydawały się ciekawą alternatywą. Atak Rosji na Ukrainę 24 lutego 2022 r. zmienił wszystko. Ceny surowców energetycznych (ropa, gaz, węgiel, energia) eksplodowały. A wraz z nimi inflacja. Zamiast szczytu wzrostu cen w I kwartale 2022 r., doświadczymy go rok później i to na abstrakcyjnym poziomie powyżej 20% r/r. Banki centralne ruszyły do podwyższania stóp proc. To z kolei wywołało popłoch na rynkach obligacji, a następnie akcji. Inwestorzy ruszyli w kierunku bezpiecznej przystani, czyli amerykańskiego dolara. Kryptowaluty złożyły się, jak domek z kart. Dopiero w połowie października sytuacja zaczęła się normalizować. Ostatnie dwa miesiące to okres częściowego odrabiania wcześniejszych strat.

Główny indeks nowojorskiej giełdy – S&P500 – stracił 19,4%. Jest to wynik najsłabszy od pamiętnego roku 2008, kiedy to spadek sięgnął aż 37,0%. Na przestrzeni ostatnich 50 lat gorzej było tylko w roku 2002 (zniżka o 22,1%) i 1974 (spadek o 25,9%). Jeszcze gorzej w br. wypadli liderzy hossy lat 2009-2021, czyli spółki technologiczne. Nasdaq Composite obniżył się o 33,1%.

Polskie akcje również mają za sobą trudny rok. WIG znalazł się na poziomie 57,5 tys. punktów, czyli o 17,1% niższym niż na koniec 2021 r. Z największych spółek, wchodzących w skład WIG20, jedynie w przypadku JSW można mówić o udanym roku (wzrost kursu o +67%). W przypadku CCC przecena sięgnęła 59%. Takie tuzy warszawskiej giełdy, jak CPS (CYFRPLSAT), LPP czy ALE (ALLEGRO) straciły po – odpowiednio – 46%, 36% i 35%. Nieco lepiej zachowywały się średnie i mniejsze spółki – sWIG80 spadł o 12,8%.

Jeszcze bardziej dotkliwa była bessa na rynkach obligacji. Wybuch wojny, bezprecedensowy skok cen surowców energetycznych i inflacji, znaczące podwyżki stóp proc. przez banki centralne, spustoszyły portfele inwestorów lokujących środki w instrumenty dłużne na całym świecie. Przykładem mogą być 10-letnie polskie obligacje skarbowe. Jeszcze na początku 2021 r. oferowały one zaledwie nieco ponad 1% rentowności. Na końcu 2021 r. już 3,6%, a w październiku 2022 r. aż 8-9%, co było poziomem wyższym niż podczas wielkiego kryzysu w roku 2008. Ostatecznie ubiegły rok zamknęły z rentownością 6,85% (amerykańskie 3,88%, niemieckie 2,57%).

Obawy inwestorów odczuwalne były także na rynku walutowym. We wrześniu kurs dolara był wyższy niż euro. Chciałoby się powiedzieć: jak trwoga, to do dolara… Złoty mocno tracił na wartości, szczególnie właśnie na przełomie września i października, dochodząc do poziomu 5 złotych za dolara i blisko 4,90 za euro. Sytuacja zaczęła się poprawiać dopiero w ostatnim kwartale. Ostatecznie dolar kosztował 4,38 zł (+8,6%), euro 4,69 zł (+2,2%), a frank 4,74 zł (+7,1%).

Z podstawowych klas aktywów w sumie nieźle wypadły metale szlachetne. Złoto obroniło wartość sprzed roku, a srebro zyskało 3%. Tyle szczęścia nie mieli posiadacze kryptowalut. Bitcoin potaniał aż o 64%, ethereum o 67%, a cały rynek tzw. cyfrowych aktywów przeżywa wstrząsy związane z kolejnymi skandalami. Ropa naftowa podrożała do 80 dolarów (+7%). Miedź potaniała do 3,81 dolarów za funt (-15%).

Reasumując, inwestorzy nie będą żałować, iż rok 2022 się kończy. Zarobili nieliczni. A wśród nich ci, którzy postawili na niektóre średnie i mniejsze spółki na warszawskiej GPW, takie jak: SNX (SUNEX) (+540%), VOT (VOTUM) (+183%) czy BMC (BUMECH) (+168%).

2023: oczekiwana znacząca poprawa

W nowy rok wchodzimy z większym optymizmem niż 12 miesięcy temu. Jak zwykle o tym, co będzie się działo na rynkach, zadecyduje szereg czynników, zarówno zewnętrznych, jak i wewnętrznych. Do najważniejszych zaliczamy niżej wymienione:

ZEWNĘTRZNE

+ Stopa inflacji na świecie osiąga właśnie apogeum, po czym stopniowo zacznie opadać

= Banki centralne zakończą normalizację polityki pieniężnej w 1Q23

= Globalna gospodarka najprawdopodobniej wejdzie w płytką recesję w 1H23 -> korzystne dla obligacji

+/- Zyski spółek są (ciągle) na wysokich poziomach, ale mogą się pogorszyć w kolejnych kwartałach

+ Chiny powinny zacząć wspierać swoją gospodarkę, zakończenie polityki zero-covid

WEWNĘTRZNE

-/+ Poważnym czynnikiem ryzyka jest sytuacja geopolityczna w naszym regionie, ale jest szansa na zawieszenie broni w Ukrainie w trakcie 2023 r.

= Stopa inflacji osiągnie apogeum w 1Q23, po czym stopniowo zacznie opadać

= Koniec podwyżek stóp w Polsce, dynamika polskiego PKB zaczęła obniżać się -> korzystne dla polskich obligacji

? Brak środków unijnych i przedwyborcze pomysły polityków

+/- Wyceny większości polskich spółek są niskie z długoterminowej perspektywy, relatywnie niższe niż na rynkach rozwiniętych, acz wyniki mogą pogarszać się

+/- Środki z PPK systematycznie zasilają GPW; przyszłość OFE czynnikiem ryzyka w 2024 r.

= Wskaźniki nastrojów inwestorów zneutralizowały się

+ Historia cykli dostarcza coraz więcej pozytywnych wskazówek

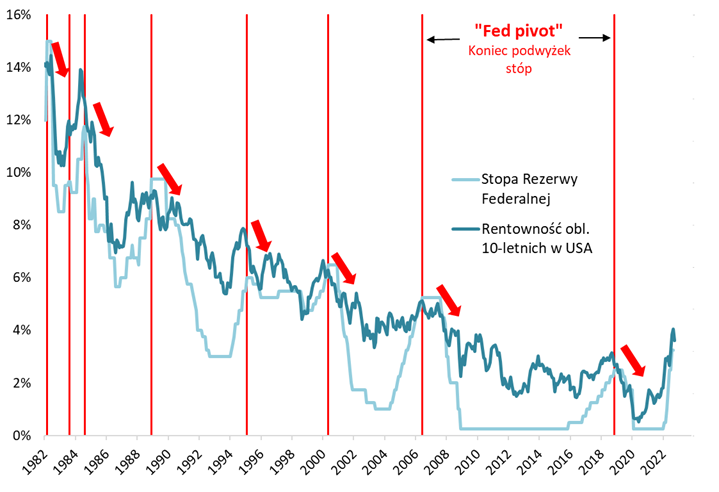

Które z wymienionych czynników można uznać za najważniejsze? Po pierwsze – spadek inflacji. Zarówno na świecie, jak i (od II kwartału) w Polsce. Jest to scenariusz o bardzo wysokim prawdopodobieństwie realizacji. Dlaczego? Wiele czynników, które napędzało inflację w 2022 r., znajdzie się w defensywie. Na przykład ceny surowców energetycznych powinny wracać w kierunku bardziej naturalnych poziomów. Spowolnienie lub płytka recesja w globalnej gospodarce będzie także pomagać w rozładowaniu napięć powstałych przez zalanie rynków finansowych olbrzymią płynnością przez banki centralne w latach 2020-2021. Jest wysoce prawdopodobne, że instytucje te, na czele z amerykańskim Fed, zakończą proces podnoszenia stóp proc. w I kwartale. Inwestorzy z niecierpliwością czekają na ten moment, nadając mu już nazwę Fed pivot. Czyli wiele czynników, które oddziaływało in minus na notowania obligacji i innych klas aktywów w bieżącym roku, zacznie oddziaływać in plus w przyszłym. W pierwszej kolejności powinno to mieć wpływ na wyraźną poprawę notowań instrumentów dłużnych, w dalszej – akcji i innych instrumentów.

Źródło: qnews.pl

Po drugie – wojna w Ukrainie. Niestety, wojna trwa nadal i na razie nie oczekujemy, aby miała się zakończyć w najbliższym czasie. W roku 2023 są możliwe trzy scenariusze: (i) kontynuacja działań, jakie obserwowaliśmy ostatnio, (ii) dalsza eskalacja – najpoważniejszy czynnik ryzyka dla naszych prognoz, który mógłby wywołać kolejną znaczącą falę spadkową na rynkach, (iii) deeskalacja w związku ze „zmęczeniem” stron konfliktu. Prawdopodobieństwo każdego z tych scenariuszy jest dość podobne. Zakładamy, że dążenie w kierunku zakończenia konfliktu, będzie najważniejszym zadaniem dla światowych polityków w 2023 r. Aby się tak jednak stało, zachodnioeuropejscy i amerykańscy przywódcy muszą wykazać się determinacją, pomysłowością i wolą walki o przyszłość Ukrainy i świata, jak sami Ukraińcy.

Dużo się mówi o recesji w globalnej gospodarce. Czy jest ona realnym zagrożeniem? Nie można zupełnie ignorować tego czynnika. Ale, jak komentuje to wielu ekonomistów, będzie to najbardziej wyczekiwana recesja w historii. A jeśli tak, to w znacznej mierze jest ona już zdyskontowana w cenach instrumentów finansowych. Oczywiście nie ma pewności, co do jej skali (czasu trwania, głębokości), ale z większości napływających danych można wyciągnąć wnioski, że nie powinna być ona długa (2-3 kwartały), ani spowodować istotnego wzrostu stopy bezrobocia.

Nie zapominamy o wyborach parlamentarnych w naszym kraju. Politycy, jak zwykle, mogą zasypywać nas różnymi oryginalnymi pomysłami, które krótkoterminowo mogą zwiększyć ich szanse na wygraną. Z reguły są one mniej lub bardziej szkodliwe, powodując turbulencje na złotym oraz notowaniach polskich obligacji i akcji. Mamy jednak nadzieję, że politycy zdali sobie sprawę, szczególnie po bardzo nerwowym październiku, kiedy dolar kosztował 5 złotych, a rentowność 10-letnich polskich obligacji skarbowych dochodziła do 9%, że bez środków unijnych czeka kryzys finansowy. Dlatego ewentualny wzrost prawdopodobieństwa wygranej opozycji i możliwość poprawy relacji z Unią mogą być dyskontowane przez rynek i to ze sporym wyprzedzeniem przed jesiennymi wyborami.

Reasumując, rok 2023 powinien być zdecydowanie lepszy dla inwestorów. Można oczekiwać odwrócenia przynajmniej części negatywnych tendencji. Inflacja powinna zacząć spadać. Banki centralne powinny zakończyć proces podnoszenia stóp proc. Sytuacja na rynkach obligacji powinna się w związku z tym wyraźnie poprawiać, co powinno zaowocować wysokimi stopami zwrotu z funduszy dłużnych. Niższe rynkowe stopy procentowe powinny z kolei mieć pozytywne przełożenie na notowania akcji. Oczekujemy także pozytywnych stóp zwrotu z metali szlachetnych. Największego czynnika ryzyka upatrywalibyśmy w ewentualnej eskalacji konfliktu między Rosją a Ukrainą lub ewentualnie innych napięciach geopolitycznych.

Sebastian Buczek

Zarządzający Funduszami i Prezes Zarządu QRS (QUERCUS)

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.