Główni reprezentanci sektora odzieżowego na warszawskiej giełdzie to giganci w postaci LPP i CCC. Branżowe podium zamyka już znacznie mniejsze VRG, jednak tuż za nim plasuje się Wittchen. Spółki nie znajdziemy jednak wśród głównych indeksów ani rekomendacji analityków. Przoduje jednak w sektorze jeśli chodzi o generowaną rentowność i podział zysków z akcjonariuszami. To jednocześnie przykład spółki zmieniającej się, gdzie nowe segmenty, kanały sprzedaży i rynki, pozwoliły na znaczące zwiększenie skali podstawowego biznesu.

| aktualizacja 5 stycznia 2023 | dodaliśmy akapit "Kilka słów o emisji" | autor: T.Publicewicz |

Skóra i poliwęglan

Marka Wittchen kojarzona jest głównie z galanterią skórzaną. Również w sprawozdaniu spółki możemy przeczytać, że zajmuje się sprzedażą i marketingiem „luksusowych dodatków, głównie skórzanych, w segmencie klasy wyższej i średniej”. Ten asortyment to przede wszystkim torebki i w mniejszym stopniu także portfele, kosmetyczki, odzież (rękawiczki, paski) oraz inne akcesoria (saszetki, breloki, pokrowce). Ale oferta spółki obejmuje również buty w klasycznych, ponadczasowych fasonach. Największą pojedynczą kategorią sprzedażową Wittchen, która generuje średnio około 40%, a okresowo nawet ponad 50% wszystkich przychodów, są walizki.

Można zaryzykować, że to właśnie wejście w ten segment i rozszerzenie oferty marki tradycyjnie kojarzonej z akcesoriami skórzanymi, pozwoliło na zwiększenie skali działalności i dynamiczny rozwój spółki w ostatnich latach. W rekordowym pod tym względem przed-pandemicznym 2019 r. sam segment walizek wygenerował ponad 120 mln zł z niemal 285 mln zł całkowitych przychodów i jest najdynamiczniej rosnącą kategorią w ofercie Wittchen.

Spółka prowadzi sprzedaż (Witchen nie zajmuje się produkcją) przez sieć ok. 100 salonów własnych zlokalizowanych głównie w Polsce oraz online za pośrednictwem własnego sklepu internetowego. Liczba salonów jest też względnie stała, spółka nadmiernie nie rozbudowuje sieci i niemal na bieżąco zamyka nierentowne lokalizacje.

Na rynkach zagranicznych, oprócz dedykowanych dla danego kraju sklepów internetowych sprzedaż prowadzona jest także za pośrednictwem tzw. marketplace’ów (czyli platform typu Amazon, Zalando i regionalnych odpowiedników), a także przez salony własne w Czechach i na Węgrzech oraz sklepy franczyzowe na Ukrainie. Online spółka dostępna jest w niemal w całej Europie. Działalność w Niemczech, Czechach i na Węgrzech prowadzona jest przez działające na tych rynkach spółki zależne. Centrum logistyczne znajduje się w Polsce, skąd obsługiwane są wszystkie zamówienia.

Znaczenie sprzedaży zagranicznej w przychodach spółki dynamicznie rośnie. Między rokiem 2017 a 2021 udział innych rynków w całkowitej sprzedaży wzrósł z 5% do ponad 20%. W tym samym okresie wartość sprzedaży poza Polską wzrosła czterokrotnie do niemal 45 mln zł.

Poza kanałem detalicznym, Wittchen prowadzi także sprzedaż B2B, która generuje ok. 1/10 przychodów. W ramach tego kanału klientami spółki są m.in. sieci handlowe, odbiorcy hurtowi czy klienci korporacyjni. Przychody z żadnym klientem nie przekraczają jednak 10% całkowitej sprzedaży spółki. Segment jest mocno sezonowy i większość sprzedaży generuje w ostatnim kwartale roku, który przypada na okres świąteczny, związany m.in. z kupowaniem prezentów biznesowych czy nagród. Segment obejmuje także dość kontrowersyjną sprzedaż produktów spółki w sklepach Lidl; która mimo, a może właśnie dzięki swojej dyskusyjności, zwiększyła rozpoznawalność marki, zapewniła jej nowych klientów i jest w dalszym ciągu kontynuowana.

Luksus w Internecie

Jeśli uznamy, że pierwszym kołem zamachowym rozwoju spółki było rozszerzenie oferty produktowej o segment walizek, to za drugie należy uznać rozpoczęcie sprzedaży online.

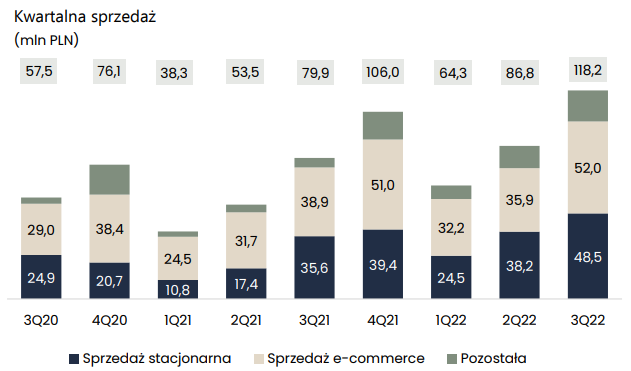

Kanał internetowy wygenerował w 2021 r. 53% całkowitej sprzedaży spółki. Jeszcze w 2019 r. udział ten wyniósł „raptem” 35%. Oczywiście trend został wzmocniony przez pandemię i spadek handlu w kanale tradycyjnym (czy to przez restrykcje czy obawy klientów), jednak sprzedaż e-commerce dynamicznie rosła także wartościowo, a to nie byłoby możliwe bez celowanych działań spółki na tym polu. Należy tu wymienić m.in. wchodzenie do kolejnych marketplace’ów (39 we wrześniu 2022 r. vs 11 platform na koniec 2020 r.), zwiększanie dostępnego online asortymentu czy uruchamianie sklepów w kolejnych krajach.

E-commerce to jednak nie tylko rosnąca sprzedaż, ale też rosnące zyski. Kanał on-line to największy kontrybutor do wyniku operacyjnego spółki (52% po trzech kwartałach 2022 r). Co raczej trudno uznać za zaskoczenie, biorąc pod uwagę, że kanał stacjonarny posiada znacznie wyższe koszty stałe związane z utrzymaniem sieci salonów własnych.

Również jeśli chodzi o kanał online, sprzedaż spółki charakteryzuje się dość znaczącą sezonowością. Kluczowy jest tu ostatni kwartał roku, który generuje ok. 36% rocznej sprzedaży. Z kilku powodów. To czas przypadający na okres świąteczny (portfele czy paski to popularne prezenty), zimowe miesiące (sprzedaż rękawiczek, kurtek, butów), ale także czas związany ze wzmożonymi wyprzedażami (Black Friday) oraz współpracą B2B.

Istotny z punktu widzenia sprzedaży Wittchen jest także trzeci kwartał, kiedy w związku z letnimi miesiącami wakacyjnymi wzrasta sprzedaż walizek i akcesoriów turystycznych. Te trzy miesiące odpowiadają zazwyczaj za niecałe 30% przychodów całego roku. Pierwsze półrocze to z kolei spokojniejszy okres, nie mający tak dużej wagi z perspektywy rocznej sprzedaży.

Zagranica w trzech krokach

Akcje Wittchen są notowane na warszawskiej giełdzie od 2015 r. Ówczesny debiut był jednak drugim podejściem spółki do giełdy. Pierwsze, nieudane IPO przypadło bowiem na kryzysowy 2011 r., całą operację trzeba było więc przełożyć na późniejszy termin. Nie chodziło jednak wyłącznie o niesprzyjające debiutom otoczenie, a trwającą w spółce restrukturyzację. W 2010 r. Wittchen nabył VIP Collection, a akwizycję trudno było nazwać udaną. Transakcja nie tylko wiązała się ze znacznym wzrostem zadłużenia (wymagała emisji obligacji na 20 mln zł), ale i kondycja przejmowanej spółki okazała się gorsza niż sądzono, jej sprzedaż zaczęła mocno spadać. W obliczu problemów niedługo później rozpoczęto rozmowy z bankami, co zaowocowało postępowaniem naprawczym i restrukturyzacją. Można zaryzykować, że był to ostatni ruch Wittchena na polu M&A i jest to raczej zamkięta ścieżka potencjalnego rozwoju.

Skoro nie przejęcia, postawiono więc na ekspansję poza Polskę. Dzięki pozyskanym w drugim podejściu do giełdy środkom, spółka planowała mocne wejście na rynki zagraniczne (w Rosji była obecna od 2005 r. obecnie sprzedaż na tym rynku jest zawieszona). Rozumiejąc rynkowe tendencje i własne ograniczenia nowa ekspansja miała jednak polegać nie na tradycyjnym otwieraniu sieci salonów (jak to robiło np. CCC), ale uruchomieniu sprzedaży internetowej. To również w sposób bardzo ostrożny i może przede wszystkim relatywnie tani.

W pierwszym krok Wittchen uruchamia bowiem sprzedaż na danym rynku poprzez tzw. marketplace’y, czyli platformy sprzedażowe, takie jak Allegro, Zalando, Amazon, Modivo czy Bol. W ten sposób bez ponoszenia kosztów związanych z budową własnej infrastruktury, marka zaczyna być obecna na danym rynku i w świadomości klientów, którzy znajdują jej produkty na platformach z których korzystają na co dzień. Oferta jest stopniowo rozbudowywana, a kiedy sprzedaż przybiera pożądane rozmiary, Wittchen uruchamia własny e-sklep.

Otwieranie salonów to dopiero ostatni etap zaznaczania swojej obecności na danym rynku i jest on raczej wizerunkowy, a pojedyncze otwierane sklepy to w większości tzw. showroomy. Cel to ponownie zwiększenie świadomości marki i prezentacja nowych kolekcji aniżeli budowanie masy sprzedażowej. Spółka nie planuje też znaczącej ekspansji sieci stacjonarnej. Na koniec września 2022 r. za granicą otwartych było raptem 19 salonów (6 w Czechach, 3 na Węgrzech i 10 w Ukrainie), z czego salony ukraińskie jako jedyne działają na zasadzie franczyzy.

Ten ostrożny model ekspansji zagranicznej przynosi efekty. Spółce nie zagraża przeinwestowanie, kolejne kraje szybko pojawiają się na mapie Wittchena, a sprzedaż spoza Polski dynamicznie rośnie. O ile w trzecim kwartale 2020 r. było to 5 mln zł, tak dwa latach później rynki zagraniczne wygenerowały już 26,5 mln zł przychodów. Jeśli spółka nie straci impetu w rozwijaniu sprzedaży zagranicznej, to po wejściu w segment walizek i uruchomieniu sprzedaży online, eksport może stać się trzecim i potencjalnie najważniejszym dotychczasowym katalizatorem wzrostu skali działalności Wittchen. Co nie jest bynajmniej tajemnicą, a władze spółki otwarcie deklarują ambitne plany z tym związane. Na celowniku Wittchen znajdują się platformy o zasięgu światowym, a sprzedaż (przede wszystkim walizek) może już niedługo dotyczyć nie tylko Europy, ale także innych kontynentów.

Walizki i co dalej?

Segment walizek był oczywiście obszarem, który mocno skurczył się podczas pandemii i jednocześnie jeszcze mocniej odbił po zniesieniu wszelkich ograniczeń związanych z podróżowaniem. Wyniki 2021 r. czy 2022 r. zawierają więc w sobie częściowy odłożony popyt, na całkowicie oczyszczone z tego efektu rezultaty przyjdzie nam jeszcze poczekać. Niemniej, sama sprzedaż walizek może obok rozwoju sprzedaży zagranicznej, stanowić największą siłę spółki. O ile bowiem konkurencją w segmencie torebek jest większość modowych spółek i trudno oczekiwać, że marka Wittchen podbije europejskie szafy, tak w obszarze walizek nie jest już tak tłoczno.

Jako konkurentów Wittchen można wymienić takie marki jak m.in. Puccini, American Tourister, Wings czy chyba najczęściej wymieniany Samsonite. Ten ostatni, chociaż bez wątpienia najbardziej rozpoznawany w tym zestawieniu, ofertuje jednocześnie produkty znacząco droższe niż Wittchen. Rodzima marka wykorzystała jednak pozytywne konotacje związane z marką premium sprzedawanej galanterii skórzanej i przeniosła je na tańsze, ale jakościowo nieznacznie ustępujące (co jest oczywiście kwestią dyskusyjną) walizki. Na rosnącym i chłonnym rynku okazało się to receptą na sukces, co udowadniają rosnące przychody z tego obszaru.

Same walizki Wittchen pozostają też popularnym wyborem klientów. Na platformie Allegro 10% wszystkich ofert w kategorii walizki to produkty Wittchen (drugi wynik po Wings). Drugi największy wynik pod względem oferty osiągają również na m.in. Ceneo, tu jednak spółkę wyprzedza Samsonite.

* nasze autorskie badanie o czysto poglądowym charakterze

Prawdopodobnie nie w kolejnym roku, ale dłuższej perspektywie popyt na walizki nie musi jednak utrzymać się na tak wysokim poziomie. Poza brakiem konieczności częstej wymiany walizki, sam sektor turystyki, która napędza sprzedaż akcesoriów podróżnych, może nie rosnąć już tak dynamicznie. Recesja to mniejsze wydatki na wypoczynek i podróże, które w obliczu globalnego ocieplenia, mogą stać się towarem szczególnie luksusowym. Dodatkowe podatki na paliwo lotnicze czy obostrzenia związane z podróżami w niektóre regiony będą zniechęcać część turystów.

Nie wybiegając jednak tak daleko w przyszłość, również po-pandemiczna odbudowa światowej turystyki nie postępuje tak szybko jak jeszcze niedawno zakładano. Zgodnie z szacunkami UNWTO (czyli Światowej Organizacji Turystyki) w 2022 r. międzynarodowa turystyka do końca 2022 roku osiągnie 65% poziomu sprzed pandemii.

„The challenging economic environment, including persistently high inflation and soaring energy prices, aggravated by the Russian offensive in Ukraine, could weigh on the pace of recovery in Q4 and into 2023. The latest survey among the UNWTO Panel of Tourism Experts shows a downgrade in confidence levels for the last four months of 2022, reflecting more cautious optimism. Despite growing challenges pointing to a softening of the recovery pace, export revenues from tourism could reach USD 1.2 to 1.3 trillion in 2022, a 60-70% increase over 2021, or 70-80% of the USD 1.8 trillion recorded in 2019”

Wittchen rozszerza jednak ofertę także o inny asortyment, jak np. ubrania i dodatki. Przychody z tego źródła mają marginalny udział, ale władze spółki zaznaczają, że to „bardzo rozwojowa linia asortymentu”.

Branżowy lider

Zasadniczo branża odzieżowa nie może pochwalić się szczególnie wysokimi poziomami generowanych rentowności spod znaku spółek informatycznych, twórców gier czy oprogramowania SaaS. W okresie 2018-2022 mediana ROIC dla LPP wyniosła 16,2%, VRG 6,4%, MON (MONNARI) 6,2%, a w przypadku CCC było to 0,6%. Na tym tyle 17,1% wypracowane przez Wittchen jawi się jako jeden z najlepszych wyników w sektorze. A co może ważniejsze, mówimy o tendencji wzrostowej i niemal dobiciu do 30% w trzecim kwartale 2022 r. A to już wartość obiektywnie wysoka, nie tylko jeśli chodzi o handel detaliczny.

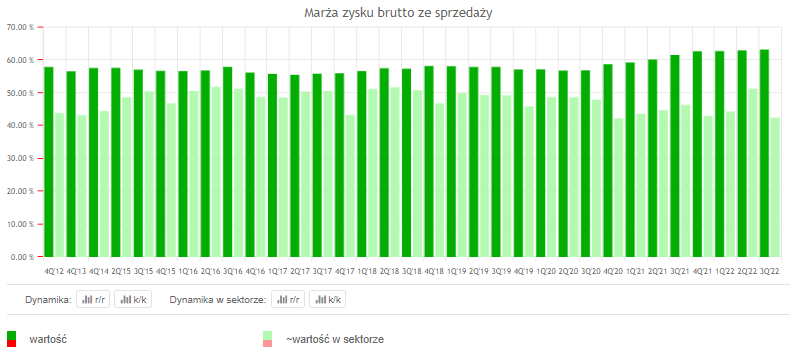

Wittchen przoduje jednak nie tylko jeśli chodzi o nasz ulubiony ROIC, ale większość parametrów rentowności. Celem spółki jest marża brutto na poziomie ponad 60% co wydaje się być realistycznie ustawioną poprzeczką. Przynajmniej od 2021 r. jest on realizowany, nawet mimo gospodarczych zawirowań nękających spółki od czasów pandemii. Co ciekawe, Wittechenowi udaje się utrzymać, a nawet zwiększać marże bez okresowego, czy systemowego podnoszenia cen.

W przeciwieństwie do wielu spółek modowych, Wittchen nie zmienia bowiem całości kolekcji nawet kilka razy w ciągu roku, ale utrzymuje stałą część asortymentu (jak niektóre modele torebek czy walizek). Nie podnosi jednocześnie też jego cen, co w przypadku wprowadzania nowego asortymentu może odbywać się w naturalny sposób. Spółka chwali się za to, że jej złoty środek pozwalający zwiększać rentowność to składowa lepszego zarządzania promocjami, obniżania kosztów zakupu towarów, możliwego dzięki zwiększaniu skali oraz rosnącej sprzedaży zagranicznej, gdzie ceny są wyższe.

Ta ostatnia składowa, jest tym bardziej istotna, że wraz z wzrostem sprzedaży zagranicznej spółka w coraz większym stopniu ogranicza też ryzyko kursowe związane z ponoszeniem większości kosztów zakupu towarów w walutach obcych, przede wszystkim USD. Najwięcej towarów sprowadzanych jest oczywiście z Chin, ale coraz więcej także z innych rynków azjatycki, a niektóre (droższe) produkty także z Europy.

„Jeśli przychody ze sprzedaży zagranicznej pokryją połowę naszego obrotu, może nawet niecałą, a idziemy w tym kierunku bardzo szybko, to zniwelujemy zupełnie ryzyka kursowe” – mówił prezes Jędrzej Wittchen podczas konferencji wynikowej w listopadzie 2022 r.

Poza kosztami zakupu towarów, pozostałe główne kategorie kosztów znacząco różnią się pomiędzy poszczególnymi kanałami sprzedaży, a nawet kategoriami produktowymi. I tak, kanał stacjonarny, to tradycyjne dla spółki detalicznej, koszty utrzymania salonów własnych. Wittchen nie rozbudowuje przesadnie sieci i zamyka nierentowne placówki, niemniej ponosi koszty stałe istniejącej sieci. Tych kosztów nie generuje linia B2B, gdzie towar dostarczany jest bezpośrednio do zamawiającego. Kanał internetowy to natomiast koszty logistyki i magazynowania.

Nie mniej różnic dotyczy poszczególnych produktów. O ile bowiem w przypadku galanterii skórzanej istotny jest koszt naturalnych materiałów i wytworzenia (chociaż i tu coraz częściej skóra zastępowana jest tworzywem), tak w kontekście walizek znaczący udział mają koszty transportu. Walizki są relatywnie lekkie, ale zajmują dużo przestrzeni. Nawet pakowane w zestawach 3w1, przewożone są w dużej mierze puste, a zmieszczenie większej ich ilości w kontenerze nie jest fizycznie możliwe. Nie trzeba więc dodawać, że sytuacja związana z szybującymi cenami frachtu i ograniczoną dostępnością kontenerowców, nie pozostała bez wpływu na działalności Wittchena.

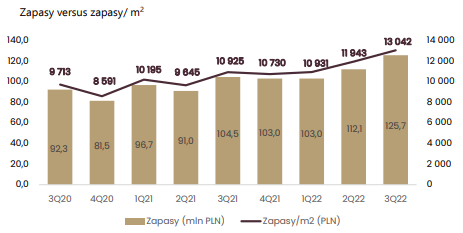

Spółka zaznacza jednak, że uratowała ją realizowana polityka zapasów. Wittchen nie tylko utrzymuje dość wysoki poziom zapasów (nawet ponad 350 dni), ale też okresowo zwiększa ich stan w drugiej połowie roku, przed cyklicznie wzmożoną sprzedażą w tym okresie. Natomiast w obliczu zawirowań w łańcuchach dostawo spotęgował te działania.

Dywidenda 3w1

Jeśli pojawi się kiedyś opracowanie dotyczące wpływu pandemii na dywidendy na warszawskiej giełdzie, Wittchen z całą pewnością pojawi się w jednym z rozdziałów jako przykład dywidend-rekompensat lub odłożonych-dywidend. W latach 2016-2019 Wittechen był bowiem klasyczną spółką dzielącą się zyskiem z akcjonariuszami. Może nawet ponadprzeciętną. Spółka wypłacała dywidendę w każdym roku, jej wartość była rosnąca, a payout ratio bezpieczne i zgodne z polityką zakładającą przeznaczanie na ten cel 30-70% skonsolidowanego zysku netto.

Problem pojawił się wraz z okresem pandemii, która mocno dotknęła biznes Wittchen i to na wielu płaszczyznach. Jako spółka działająca w handlu detalicznym, odczuła zamknięcie galerii ze wszystkimi tego reperkusjami. Jako sprzedająca walizki, ograniczenia związane z przemieszczaniem się i kwarantannami. Jako sprzedawca modowy, nie sprzyjało jej przejście pracowników na home office, gdzie nie potrzebne były nowe torebki i biznesowe prezenty. W obawie o niepewną sytuację, Wittchen wstrzymał więc podział zysku z akcjonariuszami zarówno w 2020 r. jak i 2021 r. Prawdopodobnie słusznie, 2020 r. okazał się dla spółki niezwykle wymagający, o czym najlepiej świadczy ponad 40% spadek zysku netto. Jak już wiemy, ostatecznie spółka wróciła jednak z tarczą, a na jej rachunkach w dalszym ciągu znajdował się wówczas rekordowy zysk netto za 2019 r., jak i jeszcze wyższy za 2021 r. Które postanowiono zbiorczo wypłacić akcjonariuszom w postaci dywidendy 3w1. Zgadzają się nawet cyfry, zamiast 1,01 zł w każdym roku, do posiadaczy akcji spółki trafiło 3,03 zł.

Ta przydługa historia to przykład, że statystyki, filtry czy skanery (niemniej nasz polecamy) nie zawsze oddają pełny obraz sytuacji. W zależności od interpretacji Wittchen można zarówno nazwać spółkę nieregularnie dzielącą się zyskiem z akcjonariuszami, jak i taką, która wypłaciła niemalejącą dywidendę za każdy rok w okresie 2016-2022.

„Wszystko jest w człowieku”

„Za ostatnie kilkaset dolarów kupiłem wielkie torby pełne galanterii skórzanej (…) przywiozłem towar, bardzo szybko udało mi się go jakoś sprzedać. No i wtedy już wiedziałem, że to jest dobry moment (…) żeby coś zacząć tworzyć” – mówił Jędrzej Wittchen w jednym z wywiadów dotyczących początków swojej kariery. Kariery, którą można by przedstawić zarówno jako typowy przykład rodzenia się polskiego biznesu w pierwszych latach transformacji, jak i historię stawiającego czoła światu self-made-mana.

Jędrzej Wittchen, twórca i od 1990 r. nieprzerwanie prezes Wittchen, to bez wątpienia kluczowa postać w spółce. Nie tylko z uwagi na oczywisty fakt, że jest to spółka rodzinna. Na co wskazuje zarówno nazwa, zaprojektowane przez prezesa logo, struktura akcjonariatu jaki i władze. Jędrzej i Monika Wittchen (jednocześnie żona i wiceprezes) to na ten moment jedyni znaczący akcjonariusze (aktualny stan akcjonariatu jest dostępny na profilu spółki), którzy są w posiadaniu ponad ¾ akcji spółki. Dodatkowo w radzie nadzorczej zasiadają rodzice Moniki Wittchen.

Rodzinny charakter przedsiębiorstwa przekłada się także na sposób zarządzana spółką, która pozostaje pod pełną kontrolą założyciela. Ze wszystkimi wadami i zaletami takiego podejścia.

„Osoba która zarządza firmą, musi się angażować we wszystkie obszary. Ja wiem, że może nie mówię tego, co się głosi na uczelniach, że musi być specjalizacja (…) Najważniejsze osoby w firmie, management musi znać się na prawie wszystkich działaniach w firmie (…), tylko wiążąc te wszystkie informacje można doprowadzić do sukcesu” – mówił Jędrzej Wittchen w wywiadzie

Kilka słów o emisji

Ten ciepły wizerunek powinniśmy chyba uzupełnić o jeszcze jeden element. Emisja z 2015 roku miała pierwotnie obejmować maksymalnie 4,4 mln akcji, z czego 2,75 to akcje nowej emisji a 1,65 mln szt było sprzedawane przez dotychczasowych akcjonariuszy. Cenę maksymalną ustalono na 19 zł. Zgodnie z prospektem blisko połowa puli oferowanych przez dotychczasowych akcjonariuszy, dokładnie 1.237.500 szt, to akcje SIMEI Investments, które w 90% należało do Pana Jędrzeja Wittchena, a pozostałe 10% do jego żony Moniki Wittchen.

Zgodnie z komunikatem po zamknięciu emisji pierwsza oferta publiczna Wittchen obejmowała ostatecznie 3,25 mln akcji, w tym 1.6 mln akcji nowej emisji. Cena oferowanych akcji została ustalona w drodze budowy księgi popytu wśród inwestorów instytucjonalnych na 17 zł.

Inwestorom instytucjonalnym przydzielono 3.000.000 akcji, natomiast do inwestorów indywidualnych trafiło 250.000 akcji. I to pomimo, że Ci ostatni złożyli zapisy na łącznie 443.631 akcji. Czyli zamiast zwiększyć pulę zastosowano redukcję zapisów, której średnia stopa w transzy detalicznej sięgnęła 43,65%. Raczej nie był to ukłon w stronę inwestorów indywidualnych.

Łączna wartość oferty publicznej akcji Wittchen przekroczyła zatem 55 mln zł, w tym ponad 27 mln zł to wartość brutto nowej emisji akcji. A 28 mln zł trafiło do dotychczasowych akcjonariuszy, choć znaczna część tej kwoty mogła zasilić budżet spółki.

Obrazu dopełnia fakt, że komunikacja spółki z rynkiem po emisji oględnie rzecz biorąc nie była wzorem do naśladowania. Wszystko zmieniło się jesienią 2021 roku, gdy spółka otworzyła się na inwestorów indywidualnych, których pamięć bywa krótsza niż instytucji.

Dobrą ilustracją jest strona spółki z prezentacjami:

Zamiast podsumowania

Wittchen nie tylko przetrwał pandemią, ale wydaje się, że wyszedł z niej silniejszy. Być może jest to stwierdzenie mało kreatywne, pasujące do wielu spółek i aż nadto używane, jednak nie czyni go to mniej prawdziwym. Co wyróżnia jednak Wittchen w kontekście przejścia pandemii, to nie zmiany jakie zaszły w spółce w tym okresie, ale w jaki sposób stała się ona katalizatorem procesów trwających już przed nią. Wszak trzy największe koła napędowe spółki, czyli rozbudowa oferty o segment walizek, rozwój sprzedaży on-line oraz trzyetapowa, ostrożna ekspansja zagraniczna, to elementy strategii realizowanej na długo przed nadejściem covidu. Pandemia, chociaż mocno dotknęła spółkę, potwierdziła jednak jednocześnie słuszność obranej wcześniej ścieżki, a cel spółki, który można sprowadzić do jednego zdania prezesa, Jędrzeja Wittchena: „Naszą ambicją jest by my, polska marka, stała się marką międzynarodową”, najlepiej oddaje jej zamiary.

Zamiary, patrząc na dotychczasowy rozwój, leżące w zasięgu spółki. Wchodzenie na kolejne rynki w oparciu przede wszystkim o e-commerce jeszcze kilka lat temu mogło budzić wątpliwości, tym bardziej, że branżowi liderzy podążali inną drogą. Ostatecznie okazało się jednak skuteczną i zyskowną strategią. Na powodzenie tego planu składał się też nie tylko nowoczesny kanał sprzedaży, ale i sam produkt. Wysoka jakość i przystępna cena to mieszanka w wielu sytuacjach będąca receptą na sukces, tym bardziej w połączeniu z segmentacją oferty i odpowiednim pozycjonowaniem. Jak zazwyczaj, w tej beczce miodu znajdzie się jednak także i kilka łyżek dziegciu. W okresie recesji produkty średniej i wyższej półki cenowej należą do tych najszybciej odrzucanych przez klientów, szczególnie jeśli nie stanowią towarów pierwszej potrzeby. W tym kontekście utrzymanie tempa wzrostu sprzedaży na dotychczasowych poziomach może nie być już tak łatwe. Z kolei w dłuższym terminie, ekspansja zagraniczna, mimo oszczędnego startu, może wymagać konieczności zaangażowania większych środków. O ile w segmencie walizek może się to udać, a spółka otwarcie mówi, że nie ma większych konkurentów i wspomina nawet o wyjściu poza Stary Kontynent, tak przekonanie klienta z Włoch czy Francji, że powinien mieć w swojej szafie galanterię sygnowaną marką Wittchen, może stanowić wyzwanie.