W czerwcu ubiegłego roku spółka pozyskała z emisji akcji 7,2 mln zł netto, a pod koniec listopada przydzieliła obligacje o łącznej wartości nominalnej 10,5 mln zł. Według analityka East Value Research to jednak jeszcze nie koniec sięgania do kieszeni inwestorów.

Zgodnie z zaktualizowaną 23 lutego analizą, w bieżącym roku dla spółki kluczowe będzie wejście na pierwsze rynki zagraniczne. Zdaniem analityków, debiut na Zachodnie będzie dla spółki bardziej istotny niż rozpoczęcie sprzedaży urządzenia BRA (BRASTER) w Polsce. Kobiety z Wielkiej Brytanii, Holandii czy Danii cechują nie tylko wyższe zarobki, ale i chęć do przeznaczania na produkty i usługi związane ze zdrowiem wyższych kwot, co ma przełożyć się na komercyjny sukces spółki.

Jednak na sfinansowanie zagranicznej ekspansji, mimo niedawnej emisji obligacji, Braster będzie musiał sięgnąć po dodatkowe źródła kapitału. A to oznacza kredyt lub nową emisję akcji. Zespół East Value Research prognozuje, że będzie to podwyższenie kapitału zakładowego o 30 mln zł po 15 zł na akcję. Zdaniem analityków prawdopodobny termin emisji to połowa bieżącego roku.

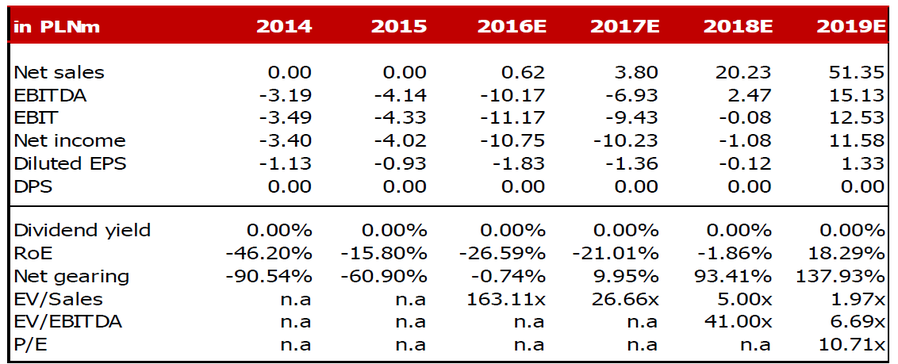

W związku z tym eksperci zaktualizowali swoje prognozy wyników spółki na najbliższe lata oraz cenę docelową akcji. Obecnie wyceniają akcję Braster na 36,8 zł (wcześniej 32-40 zł). Jednocześnie są zdania, że urządzenie spółki może zgodnie z zapowiedziami okazać się dużym sukcesem. Najważniejsze jest jednak jak najszybsze wejście na nowe rynki.