Analitycy BNP Paribas BM postanowili wejść w ostatni miesiąc roku bez rewolucyjnych zmian wśród wytypowanych spółek. Grudniowe modyfikacje ograniczyli do wymiany jednego składnika portfela, skądinąd radzącego sobie w listopadzie najsłabiej z wyselekcjonowanej dziesiątki. Nie to było jednak bezpośrednim powodem opuszczenia portfela.

Akcje MRB (MIRBUD), bo o nich mowa, faktycznie mają za sobą słabszy miesiąc, w którym ich wartość spadła o niemal 6,2%. Z drugiej strony zamknęły październik na ponad 14,2%, a wrzesień 3,1% plusie, trudno oceniać więc tę trzymiesięczną inwestycję jako nieudaną. Obawy ekspertów nie są związane też z perspektywami spółki, i jak zaznaczają, pozytywnie oceniają ją w długim terminie. Horyzont inwestycyjny portfela to jednak bieżący miesiąc, a jak czytamy w komentarzu „krótkiej perspektywie rynek może być rozczarowany słabą dynamiką backlogu spółki”.

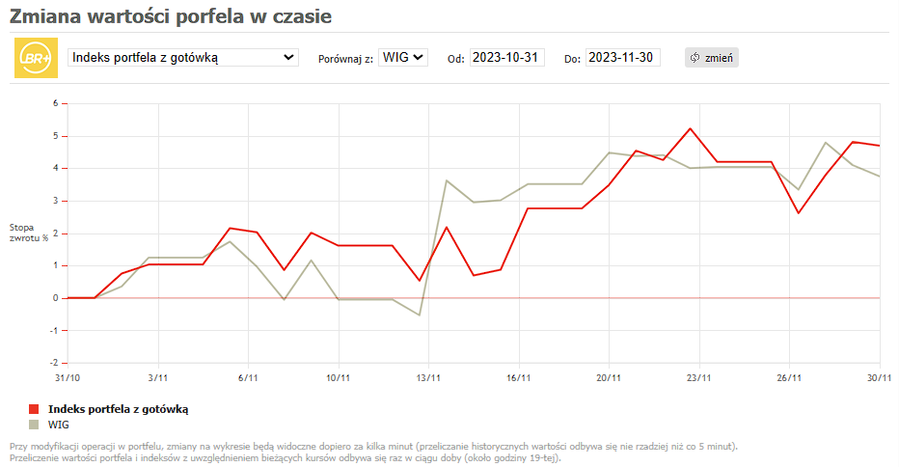

Mirbud nie był też jedyną z wytypowanych spółek, która zakończyła listopad pod kreską. Stratę przyniosła bowiem równa połowa składu (także KRU (KRUK), 11B (11BIT), VOT (VOTUM) i DVL (DEVELIA)), nie jest to więc zbyt korzystna statystyka dla portfela BNP Paribas BM. Ten parametr łatwo skontrować jednak końcowym wynikiem, który nie tylko był dodatni, ale i wyższy niż listopadowe 3,75% szerokiego rynku.

Dokładne stopy zwrotu, ich historię i inne szczegółowe parametry dotyczące wyników portfela BNP Paribas BM są dostępne dla abonentów BR Premium po wejściu w panel Twoje zyski z innej strony dostępnego na stronie portfela BNP Paribas BM.

Zasługa w tym pozostałej wyselekcjonowanej piątki, a przede wszystkim SNT (SYNEKTIK), którego notowania niesione wyższymi od oczekiwań wynikami i kolejnymi zawartymi umowami wzrosły w minionym miesiącu o imponujące niemal 28,7%.

„Spółka pokazała pozytywne wyniki za 3Q23, gdzie zysk netto przebił oczekiwania rynkowe o ponad 10%, a sprzedaż w ujęciu r/r wzrosła o blisko 133%. W 4Q23 poziom sprzedaży może ulec dalszej poprawie, a spółka na bieżąco informuje o podpisywaniu nowych kontraktów. Wśród ostatnich kontrahentów można wymienić: Białostockie Centrum Onkologii (13,3 mln PLN), szpital we Wrocławiu (11,7 mln PLN), szpital w Szczecinie (13,9 mln PLN), czy Samodzielny Publiczny Szpital Kliniczny im. prof. Adama Grucy CMPK w Otwocku (8,8 mln PLN)” – zaznaczają specjaliści BNP Paribas BM

Co ciekawe, Synekitk to jeden z najnowszych portfelowych nabytów, a listopad był pierwszym miesiącem spółki w dziesiątce BNP Paribas BM. Czy podobny wynik jest w stanie osiągnąć także grudniowy debiutant? Patrząc na dotychczasową historię notowań - niekoniecznie. Analitycy zakładają jednak, że mogą nachodzić lepsze czasy dla OND (ONDE).

„Po słabszym okresie wynikowym w poprzednich kwartałach, w 3Q’23 Onde w końcu pozytywnie zaskoczyło rezultatami. Przychody wzrosły o 15% r/r, a zysk operacyjny został poprawiony z 3,9 do 16,7 mln zł. Źródłem zaskoczenia była lepsza rentowność segmentu OZE, co powinno być utrzymane w kolejnych kwartałach z uwagi na normalizację cen surowców, materiałów i kosztów budowy. Ponadto Onde poinformowało o zwiększeniu backlogu na zewnętrznych projektach, przy stabilnej wielkości portfela własnych farm PV. Uważamy, że otoczenie powyborcze powinno sprzyjać sentymentowi inwestorów do spółki z uwagi korzystniejsze otoczenie prawne dla sektora OZE, co powinno wspierać inwestycje w sektorze. Zarząd spółki zapowiada też poprawę rentowności w segmencie generalnego wykonawstwa z uwagi na zakończenie w najbliższych miesiącach przerobu na nierentownych kontraktach (zawieranych przed wybuchem wojny w Ukrainie)” – czytamy w komentarzu

Pełna treść komentarzy zespołu BNP Paribas BM dotycząca wszystkich składników grudniowego portfela, czyli 11B (11BIT), APR (AUTOPARTN), CBF (CYBERFLKS), DVL (DEVELIA), DOM (DOMDEV), KRU (KRUK), RBW (RAINBOW), OND (ONDE), SNT (SYNEKTIK) oraz VOT (VOTUM) znajduje się w poniższej tabeli:

| Spółka | Zmiana | Komentarz |

|---|---|---|

| 11B (11BIT) | → | Wyniki za 3Q23 okazały się neutralne (nieco powyżej konsensusu rynkowego), a starzejące się portfolio gier nie wspiera osiąganych rezultatów. Ponadto w średnim i długim terminie pozostajemy pozytywnie nastawieni biorąc pod uwagę ostatnio ogłoszoną strategię wydania Frostpunka 2 i Alters w 1H24. Spółka ostatnio podniosła embargo na recenzje powyższych tytułów, co zaowocowało napływem pozytywnych informacji dotyczących gier. Pod koniec listopada oczekiwana jest akcja marketingowa, co powinno wspierać notowania |

| APR (AUTOPARTN) | → | Wcześniej otoczenie pandemii a obecnie niepewność geopolityczna sprzyja utrzymaniu wcześniejszych trendów na rynku aftermarket (wysoki wiek aut, niższe rejestracje nowych pojazdów, odroczenie napraw), co przy mocnym bilansie oraz dalszej intensyfikacji sprzedaży zagranicznej pozostaje wsparciem wyników w najbliższych kwartałach. Spółka nie dostrzega spowolnienia popytu (możliwa dynamika przychodów w 4Q23 ok. +25% r/r), a przyszłoroczna oczekiwana poprawa pozycji konsumenta powinna sprzyjać wolumenom. Efekt dźwigni operacyjnej (powrót do otwarć kilku fili rocznie począwszy od 2024 r.) oraz wzrost udziału eksportu do ponad 50% przychodów (w 2025 r. otwarcie nowego centrum logistycznego nakierowanego na eksport) powinny wspierać dalszy dynamiczny wzrost wyników. Podtrzymujemy pozytywną ocenę perspektyw Auto Partner. |

| CBF (CYBERFLKS) | → | Grupa cyber_Folks oferuje nowoczesne usługi w oparciu o samodzielnie wytworzone, zaawansowane rozwiązania i systemy teleinformatyczne, w modelach abonamentowych lub SaaS (ang. Software as a Service), w trzech segmentach działalności (hosting, omnichannel communication, telekomunikacja). Spółka dostarczyła solidne wyniki na poziomie konsensusu, z przychodami rosnącymi o 11% y/y. Marża EBITDA w segmencie cyber_Folks wyniosła 31,1%, a w Hostingu okazała się rekordowa na poziomie 42,5%. Dodatkowo zarząd planuje zwiększyć portfolio oferowanych produktów z coraz większym udziałem wysokomarżowych rozwiązań. Ponadto spółka widzi dalszą przestrzeń do wzrostu cenników w obszarze hostingu i wsparcia e-commerce. |

| DOM (DOMDEV) | → | Pozytywnie oceniamy reorganizację grupy, w postaci stopniowego wyjścia z segmentu komercyjnego przy jednoczesnym zwiększeniu ekspozycji na rynek nieruchomości mieszkalnych (przejęcie Nexity - atrakcyjny zakup projektów w budowie oraz banku gruntów, zwiększenie ekspozycji na główne miasta). W 3Q23 sprzedaż wyniosła 876 lokali (+236%r/r). Sytuacja na rynku pod względem popytu nadal sprzyja (dobra sytuacja na rynku pracy, niższe stawki WIBOR, presja na ceny mieszkań wraz z niską ofertą oraz popytem wspieranym przez program BK2%), co wraz z niższą presją ze strony kosztów budowy powinno wspierać przyszłe rezultaty spółki. Potwierdzeniem powyższego jest wrześniowa rewizja w górę prognoz zarządu co do wolumenu sprzedaży oraz optymistyczny guidance odnośnie rentowności w kolejnych kwartałach. Wyniki 4Q23 będą kluczowe w skali roku (ok. 50% przekazań całorocznych). Jednocześnie poprawiający się bilans na bazie sprzedaży aktywów komercyjnych pozwoli na kontynuowanie wypłaty dywidendy. |

| DVL (DEVELIA) | → | Pozytywnie oceniamy sektor nieruchomości mieszkaniowych, a wysoki popyt potwierdza przyspieszone zwiększanie oferty przez deweloperów. W 3Q23 spółka zanotowała rekordową sprzedaż 1081 lokali (+54% r/r), a w 4Q23 mocno zwiększała ofertę do sprzedaży w Warszawie, ale także zabezpieczała grunty w dobrych lokalizacjach (ponad 2,5 tys. lokali). W naszej ocenie sprzedaż w 2023 r. może przekroczyć rekordowy 2021 rok (dobra sytuacja na rynku pracy, niższe stawki WIBOR, presja na ceny mieszkań wraz z niską ofertą oraz popytem wygenerowanym przez programy rządowe wspierające kupujących), co wraz z niższą presją ze strony kosztów budowy powinno wspierać przyszłe rezultaty spółki. Jednocześnie silny bilans pozwoli na kontynuowanie wypłaty dywidendy. Na tle konkurencji wysoka ekspozycja na klientów gotówkowych oraz w dużych miastach, wysoka jakość inwestycji oraz dobra renoma wyróżnia spółkę, co finalnie przekłada się na stabilność wyników oraz relatywnie wysokie marże. Jednocześnie spółka jest mniej eksponowana na rządowy program BK2%. |

| KRU (KRUK) | → | W 3Q23 zysk netto grupy Kruk przypadający na akcjonariuszy jednostki dominującej wyniósł 228,9 mln zł w porównaniu z 188,3 mln zł przed rokiem. Wynik okazał się wyższy od prognoz rynkowych, które zakładały 220 mln zł zysku netto. Po trzech kwartałach zysk jest rekordowy jak na ten okres i niemal zrównał się z wynikiem całego 2022 r. Pozytywnie oceniamy rozwój Kruka na rynkach zagranicznych. W listopadzie spółka wygrała przetarg na zakup portfela niezabezpieczonych wierzytelności detalicznych o wartości nominalnej ok. 70 mln euro. Pozytywnie oceniamy długoterminowe perspektywy jak i fundamenty spółki (dobra kondycja finansowa na tle konkurencji) i widzimy dalszy potencjał do wzrostu notowań. |

| OND (ONDE) | ↑ | Po słabszym okresie wynikowym w poprzednich kwartałach, w 3Q’23 Onde w końcu pozytywnie zaskoczyło rezultatami. Przychody wzrosły o 15% r/r, a zysk operacyjny został poprawiony z 3,9 do 16,7 mln zł. Źródłem zaskoczenia była lepsza rentowność segmentu OZE, co powinno być utrzymane w kolejnych kwartałach z uwagi na normalizację cen surowców, materiałów i kosztów budowy. Ponadto Onde poinformowało o zwiększeniu backlogu na zewnętrznych projektach, przy stabilnej wielkości portfela własnych farm PV. Uważamy, że otoczenie powyborcze powinno sprzyjać sentymentowi inwestorów do spółki z uwagi korzystniejsze otoczenie prawne dla sektora OZE, co powinno wspierać inwestycje w sektorze. Zarząd spółki zapowiada też poprawę rentowności w segmencie generalnego wykonawstwa z uwagi na zakończenie w najbliższych miesiącach przerobu na nierentownych kontraktach (zawieranych przed wybuchem wojny w Ukrainie). |

| SNT (SYNEKTIK) | → | Spółka pokazała pozytywne wyniki za 3Q23, gdzie zysk netto przebił oczekiwania rynkowe o ponad 10%, a sprzedaż w ujęciu r/r wzrosła o blisko 133%. W 4Q23 poziom sprzedaży może ulec dalszej poprawie, a spółka na bieżąco informuje o podpisywaniu nowych kontraktów. Wśród ostatnich kontrahentów można wymienić: Białostockie Centrum Onkologii (13,3 mln PLN), szpital we Wrocławiu (11,7 mln PLN), szpital w Szczecinie (13,9 mln PLN), czy Samodzielny Publiczny Szpital Kliniczny im. prof. Adama Grucy CMPK w Otwocku (8,8 mln PLN). |

| RBW (RAINBOW) | → | Spółka zaprezentowała świetne wyniki w bieżącym roku, co potwierdzają rezultaty za najważniejszy sezonowo III kwartał. Przychody wzrosły o 29% r/r, a wynik netto o 124% r/r, co było znacząco powyżej oczekiwań rynkowych. Wyniki wspierane były zarówno przez silny popyt na wyjazdy turystyczne, co umożliwiło podnoszenie cen, umocnienie złotego względem USD i EUR (koszty paliwa lotniczego i hoteli) oraz wzrost udziały sprzedaży w kanałach własnych. Zwracamy także uwagę na rosnącą liczbę rezerwacji w przedsprzedaży imprez turystycznych w sezonie Zima 2023/24 (+45,5% r/r) oraz na bardzo dobre dane sprzedażowe za październik (+40,9% r/r). Uważamy, że obecna wycena spółki nadal nie dyskontuje możliwego utrzymania dobrej koniunktury konsumenckiej w 2024 r., co powinno wspierać sektor turystyczny. |

| VOT (VOTUM) | → | Dynamiczny rozwój segmentu dochodzenia roszczeń z tytułu umów bankowych sprawia, że wyniki grupy Votum rosną. Spółka w okresie trzech kwartałów 2023 r. wypracowała 250,7 mln zł przychodów, co oznacza wzrost o 31% r/r. Zysk netto wyniósł 87,2 mln zł i był o 50% wyższy niż w analogicznym okresie rok wcześniej. Tempo pozyskiwania nowych klientów po wyroku TSUE, który był korzystny dla frankowiczów przyspieszyło. Zysk netto po trzech kwartałach zrównał się już z wynikiem całego 2022 r. Ponadto, jak wskazał zarząd zakładany zysk grupy w przyszłym roku może być wyższy niż wynik roku 2023 z perspektywą dalszej poprawy. Pozytywnie oceniamy też wejście w segment dochodzenie roszczeń z tytułu sankcji kredytu darmowego, który ma być dla Votum w najbliższych latach strategicznym projektem rozwojowym. Patrząc na ostatnie spadki notowań, a także potencjał wynikowy spółki uważamy, że akcje Votum są niedowartościowane. |